测序应用百花齐放,技术迭代引领龙头价值

AI智能总结

AI智能总结

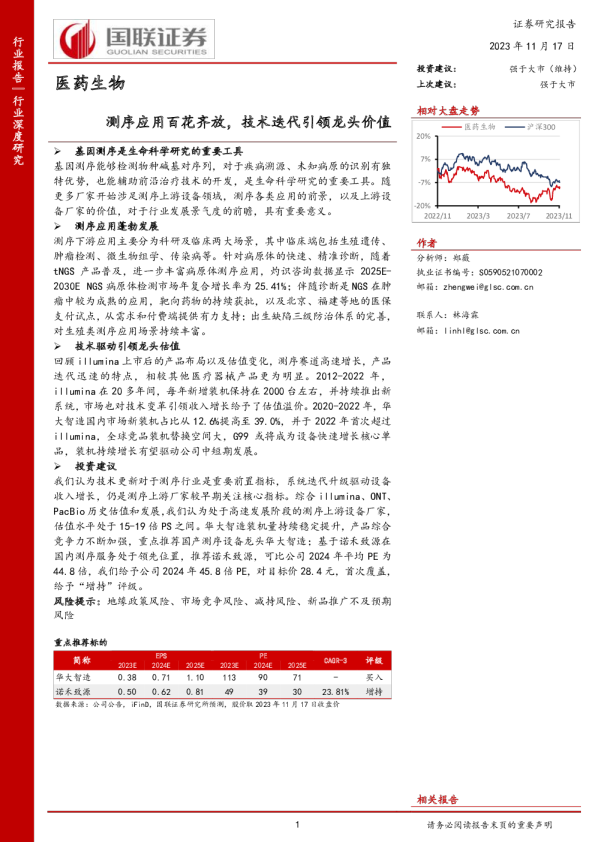

基因测序是生命科学研究的重要工具 基因测序能够检测物种碱基对序列,对于疾病溯源、未知病原的识别有独特优势,也能辅助前沿治疗技术的开发,是生命科学研究的重要工具。随更多厂家开始涉足测序上游设备领域,测序各类应用的前景,以及上游设备厂家的价值,对于行业发展景气度的前瞻,具有重要意义。 测序应用蓬勃发展 测序下游应用主要分为科研及临床两大场景,其中临床端包括生殖遗传、肿瘤检测、微生物组学、传染病等。针对病原体的快速、精准诊断,随着tNGS产品普及,进一步丰富病原体测序应用,灼识咨询数据显示2025E-2030ENGS病原体检测市场年复合增长率为25.41%;伴随诊断是NGS在肿瘤中较为成熟的应用,靶向药物的持续获批,以及北京、福建等地的医保支付试点,从需求和付费端提供有力支持;出生缺陷三级防治体系的完善,对生殖类测序应用场景持续丰富。 技术驱动引领龙头估值 回顾illumina上市后的产品布局以及估值变化,测序赛道高速增长,产品迭代迅速的特点,相较其他医疗器械产品更为明显。2012-2022年,illumina在20多年间,每年新增装机保持在2000台左右,并持续推出新系统,市场也对技术变革引领收入增长给予了估值溢价。2020-2022年,华大智造国内市场新装机占比从12.6%提高至39.0%,并于2022年首次超过illumina,全球竞品装机替换空间大,G99或将成为设备快速增长核心单品,装机持续增长有望驱动公司中短期发展。 投资建议 我们认为技术更新对于测序行业是重要前置指标,系统迭代升级驱动设备收入增长,仍是测序上游厂家较早期关注核心指标。综合illumina、ONT、PacBio历史估值和发展,我们认为处于高速发展阶段的测序上游设备厂家,估值水平处于15-19倍PS之间。华大智造装机量持续稳定提升,产品综合竞争力不断加强,重点推荐国产测序设备龙头华大智造;基于诺禾致源在国内测序服务处于领先位置,推荐诺禾致源,可比公司2024年平均PE为44.8倍,我们给予公司2024年45.8倍PE,对目标价28.4元,首次覆盖,给予“增持”评级。 风险提示:地缘政策风险、市场竞争风险、减持风险、新品推广不及预期风险 重点推荐标的简称华大智造诺禾致源 投资聚焦核心逻辑 (1)测序应用景气度持续向好,以生殖遗传、肿瘤检测、微生物组学为代表的测序临床应用,灼识咨询数据显示2025E-2030E NGS病原体检测市场年复合增长率为25.41%;肿瘤大panel的获批、创新药持续迭代以及部分省份医保的准入,驱动行业发展,对上游设备需求形成有力支撑。 (2)技术创新引领龙头估值,全球头部测序厂家中,illumina布局较早形成规模优势,其他技术路线厂家仍处于早期推广阶段。市场对于技术引领的创新变更给予溢价,设备收入增长,是测序设备厂家前期重点关注指标。 (3)国产系统稳定装机有望加速进口替代,国产测序设备厂家,设备装机持续增加,扩大可及客户数量,技术迭代带动产品更新,并为后续耗材增长奠定基础,加速进口替代。 不同于市场的观点 市场观点:市场认为测序应用逐步疲软,无法支撑上游设备端的快速增长; 目前市销率估值体系存在不确定性,难以给予稳态价值参考。 我们认为:测序应用景气度持续提升,部分细分应用随着诊疗活动的变化,测序对临床检验的助力越发明显,如病原体测序、肿瘤、生殖类等应用行业增速均超过20%,随着政策的利好及产业链的拓展,呈现蓬勃发展趋势,对于应用载体的测序上游设备需求同步增加,有效支撑设备端快速增长。 结合全球头部测序设备公司发展,测序行业整体迭代速度更快,市场也对技术变革引领收入增长给予了估值溢价,对处于快速发展阶段的公司具有参考意义。 投资看点 我们认为技术更新对于测序行业是重要前置指标,系统迭代升级驱动设备收入增长,仍是测序上游厂家较早期关注核心指标。综合illumina、ONT、PacBio历史估值和发展,我们认为处于高速发展阶段的测序上游设备厂家,估值水平处于15-19倍PS之间。华大智造装机量持续稳定提升,产品综合竞争力不断加强,重点推荐国产测序设备龙头华大智造;基于诺禾致源在国内测序服务处于领先位置,推荐诺禾致源,可比公司2024年平均PE为44.8倍,我们给予公司2024年45.8倍PE,对目标价28.4元,首次覆盖,给予“增持”评级。 1.测序下游应用百花齐放 人类对于疾病的精准诊断的需求不断提高,生命科学源头碱基对的解码使得背后机理抽丝剥茧,持续促进基因测序技术的发展,并在更多领域进行应用。 测序下游应用主要分为科研及临床两大场景,其中临床端包括生殖遗传、肿瘤检测、微生物组学、传染病等,而科研端主要有人类基因组,单细胞测序、蛋白组学、药物研发、农林牧渔、消费基因组等。 图表1:测序下游主要应用 2016-2021年,全球龙头illumina在临床终端的收入占比持续提高,年复合增长率达到26%,科研端虽然仍然占比超过一半,但占比有所减少,我们认为长期应该关注测序技术在临床端的转换。 图表2:2016-2021年illumina临床/科研终端收入占比及复合增速 1.1病原体测序方兴未艾 感染性疾病是由细菌、病毒、真菌等病原体侵入人体,引发后续炎症甚至危及生命的临床痛点,主要包括性传播疾病、呼吸系统感染疾病、消化道疾病、血液传播疾病等。随着病原体感染阶段不同,体内会产生病原微生物遗传物质,到各类生物标志物,所以对病原体及时、准确的检测,能够给与患者更有针对性的治疗,降低诊疗成本。 常见的检测手段包括PCR、mNGS、tNGS、免疫学检测和培养鉴定,与DNA/RNA、物理学检测、形态学检测相关的方法学,因为与微生物自身或其遗传物质关联较强,所以也是直接判断感染的方法学。 图表3:各类病原体检测方法对比 灼识咨询数据显示,2023年国内NGS病原体检测国内市场容量为21.6亿元,略低于培养鉴定市场,质谱病原体检测应用为8.5亿。2025E-2030E的复合增长率,NGS病原体检测和质谱法分别达到25.41%和22.78%,远超传统培养鉴定方法。 图表4:2017-2030E国内主要微生物检测方法市场及增速(亿元) NGS病原体检测项目覆盖常见细菌、真菌、病毒等,以金域医学和金圻睿联合开发的靶向高通量测序(tNGS)技术平台为例,针对上呼吸道感染的上感Plus产品项目包括流感病毒、副流感病毒、呼吸道合胞病毒、腺病毒、肺炎链球菌、肺炎支原体等;针对下呼吸道的呼吸100产品包括金黄色葡萄球菌、链球菌、革兰氏阳性细菌、革兰氏阴性细菌、真菌、分枝杆菌等。 在样本收集后,根据方法不同,涉及到特异性扩增与否,得到合适的检测样本后,在测序平台进行检测。 图表5:金域医学tNGS产品清单 图表6:NGS病原体检测流程 基于NGS的病原体检测包括WGS、16SrDNA测序、mNGS和tNGS: 宏基因组二代测序(metagenomicNGS, mNGS)无需依赖抗体或探针设计,能够直接鉴定样品中所有生物DNA和RNA片段,囊括了病原体和大量人源宿主细胞的核酸检测,在未知、罕见病原体检测方面优势明显,单次检测病原体可达近万种,检测时间和定价仍有改善空间。 病原微生物靶向测序(targeted NGS,tNGS),结合超多重PCR扩增和高通量测序,只针对特定基因序列,主要是已知病原微生物及耐药基因的超多重PCR扩增/探针捕获,并对相关片段进行高通量测序,保证检测项目数量,与mNGS相比,检测时间缩短,降低成本,产品定制化程度高,性价比优势明显。 图表7:tNGS和mNGS主要参数对比 两种方法均适用于病原学阴性的疑似肺结核、肺外结核、NTM病的诊断及鉴别,但在判定标准上,以分枝杆菌为例,由于tNGS采用的是扩增分枝杆菌多靶点分类基因的方法,与mNGS不同,特异性序列大于100条,且非单一靶点序列,推荐作为阳性阈值判定标准;其余情况则需其他方法学佐证。 针对高通量测序在病原体检测中的应用规范,中华医学会呼吸病学、感染病学、儿科学分会先后发表专家共识和指南,明确NGS在各类临床场景的应用路径。2023年7月,由中国药师协会、中国医学装备协会等机构发布的《病原宏基因组高通量测序临床本地化检测规范专家共识》,就mNGS在实验室自建检测方法(LDT)形式下试点开展达成共识,从临床应用需求出发进行快速转换。 图表8:基因测序病原微生物临床共识和指南 截至23年10月,在NMPA官网尚未查询到获批的tNGS证书,相较mNGS价格端的优势,以及应用上的互补,使得tNGS有望在LDT背景下,持续丰富应用场景,打开测序下游应用重要端口。 1.2肿瘤检测星辰大海 2023年JPM医疗大会上,illumina预计NGS在肿瘤应用将在2027年达到780亿美元,2022年整体渗透率不足2%,按细分应用划分,肿瘤早筛和持续监测市场有望分别达到440亿美元和250亿美元,但目前渗透率均不足1%;伴随诊断市场预计达到90亿美元,渗透率为18%。 市场规模上,高通量测序在肿瘤领域应用前景广阔,也是现有应用中最大的细分。 蓝海市场应用的进一步普及,以及付费闭环的完成,是行业主要关注的要素。 图表9:illumina预计2027年NGS肿瘤应用市场 较为成熟的伴随诊断应用,主要是针对肿瘤患者个体情况,使用对应靶向药进行精准治疗,包括EGFR、HER2、BRCA、KRAS等靶点。Research and markets显示,2021年全球伴随诊断市场为50亿美元,2021-2027年CAGR为15.22%,高于IVD行业平均增速,预计2027年全球市场达到117亿美元;2021年国内伴随诊断市场为7.41亿,2016-2021年CAGR为33.77%,假设增速维持不变,2025年市场容量有望达到23.7亿美元。 图表10:2021-2027E年全球伴随诊断市场容量(亿美元) 主流的伴随诊断检测技术包括PCR、基因测序、免疫组织化学(IHC)、荧光原位杂交法(FISH),因其技术成熟,存量仪器基数较大,对系统要求较低,PCR仍是目前主流的检测技术。 截至2023年10月25日,NMPA官网共有147个获批产品与伴随诊断相关,其中PCR方法有76个,占比超过一半,高通量基因测序NGS为19个,占比12.9%。 图表11:伴随诊断检测技术分类 图表12:伴随诊断方法占比 技术上,PCR以其成熟的系统,简洁的操作和较低的价格,广泛应用。NGS能与PCR形成互补,优势在于单次多基因检测,对于联检、突变、个体差异等具有优势,随着致病机理、靶向药物的持续更新,诊断和治疗的流程并非简单线性关系。 2023年10月,世和基因旗下南京世和的非小细胞肺癌组织TMB检测试剂盒(可逆末端终止测序法)通过创新医疗器械特别审批上市,成为国内首个NGS大Panel IVD产品,也是首个肿瘤免疫治疗疗效预测标记物产品,多基因大panel在临床应用有望进一步普及。2023年11月,艾德生物的人类微卫星不稳定性(MSI)检测试剂盒(荧光PCR-毛细管电泳法)获批NMPA注册证,除预测实体瘤免疫治疗疗效之外,也有判断预后、化疗疗效预测等应用,是国内首个批准上市的泛实体瘤免疫治疗伴随诊断。 图表13:世和基因NGS大Panel获批信息 图表14:艾德生物MSI检测试剂获批信息 政策端,2018年12月,北京市医保局发布《关于规范调整病理等医疗服务价格项目的通知》,率先将部分基因检测纳入医保,包括肿瘤组织DNA测序,属于乙类医保,个人承担8%;福建医保局于2022年11月,发布《关于优化脱氧核糖核酸(DNA)测序等项目价格有关问题的通知》,DNA测序医保支付90%。 对于伴随诊断中付费的痛点,部分省份试点先行,支付闭环得以打通,让技术的革新普惠更多患者。 图表15:基因检测相关医保政策 需求端,国内靶向药获批数量持续增加,覆盖病种,以及同一病种涉及靶点持续也同比增加,由于政策上要求医保支付靶向药物前