新产品量产受限影响Q3收入,毛利率稳中有升

AI智能总结

AI智能总结

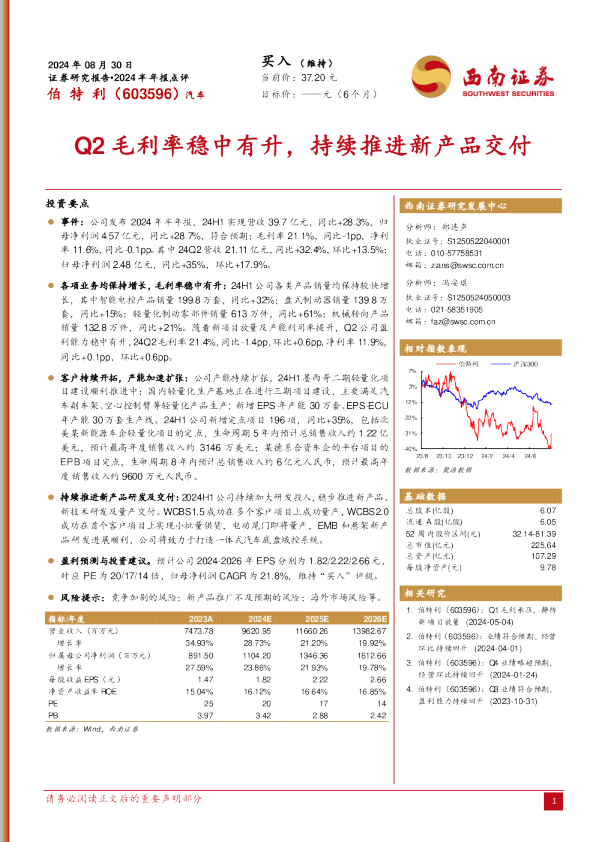

事件:公司发布2023年三季报,2023年前三季度,公司实现营业收入10.11亿元,同比增长8.77%,实现归母净利润3.11亿元,同比增长2.81%,实现扣非归母净利润3.01亿元,同比增长3.12%;2023年第三季度,公司实现营业收入3.02亿元,同比下降15.76%;实现归母净利润8727万元,同比下降30.95%;实现扣非归母净利润8284万元,同比下降33.06%。 2023Q3新产品产量受限影响收入,毛利率稳中有升。 (1)成长性分析:2023年第三季度,实现营收3.01亿元,同比下降15.76%,环比下降20.35%,主要是因为新产品产量受限;实现归母净利润8727万元,同比下降30.95%,环比下降29.39%,主要是因为汇兑收益波动影响。单三季度收入、利润不及预期,主要是因为短期产能和新产品交付影响,目前新产能和新品交付如常,预计Q4收入业绩有望反弹。 (2)盈利能力分析:2023年第三季度,公司销售毛利率为51.60%,环比上升1.85pct,毛利率表现良好;销售净利率为29.30%,环比下降3.55pct,主要原因是汇兑收益波动导致财务费用率有所提升;销售费用率、管理费用率和财务费用率分别为7.53%、5.78%、-3.77%,同比分别+0.75pct、-0.94pct、+2.21pct。 (3)营运能力及经营现金流分析:运营能力持续提升,现金流水平创新高;2023年前三季度,公司应收账款周转天数为49天,同比下降6.66天;经营活动产生的现金流量净额为3.07亿元,同比增长39.96%。 海外音乐会市场快速增长,国内演唱会热度飙升,舞台灯光设备市场空间广阔。 (1)全球演艺活动赶超疫情前水平,国内舞台灯光设备市场空间广阔。根据live nation报告,2023Q2,live nation音乐会场次达到12241场,同比维持高位,较疫情前2019Q2增长19.40%,观众人数达3707.3万人,同比增长9.55%,较疫情前2019Q2增长37.20%;音乐会收入达46.33亿美元,同比增长28.77%,较疫情前2019Q2增长75.54%,大超疫情前水平。2019年我国演艺设备市场规模为1960.60亿元,2024年将达2642.70亿元,CAGR为6.15%。据我们测算,2019年我国舞台灯光设备市场规模为407.99亿元(占比22.02%),预计2024年达到728.89亿元(占比27.58%),CAGR为12.31%。 (2)2023年前三季度,国内演唱会、音乐节热度飙升。据中国演出行业协会数据,2023年前三季度,大型演唱会、音乐节演出场次达1137场,观演人数1145万人次; 预计国内演艺活动有望恢复至疫情前水平。 (3)研发投入保持高位,公司产品具备较强竞争优势。公司作为“专精特新小巨人企业”,始终坚持自主创新的发展战略,保持高研发投入,2023年前三季度,研发投入为3812.94万元。2023年上半年,公司新增授权专利达99项,包括境内外发明专利19项。公司的显色指数控制技术、色温调节技术等均已完成研发,且应用于产品的试产或量产中;基于这些核心技术,公司成功推出了超大功率LED舞台灯、激光舞台灯等新产品系列,进一步完善产品矩阵。 维持“买入”评级。考虑到新产能交付进展不及预期,我们略微下调盈利预测,预计2023-2025年公司归母净利润分别为4.55亿元、6.10亿元、7.84亿元(预测前值分别为5.08亿元、6.54亿元、8.22亿元),按照2023年10月27日股价对应PE分别为15.9、11.9、9.2。受益全球演艺市场活动快速复苏,对应演艺设备需求迅速反弹,公司作为国内舞台灯光设备龙头,未来市占率有望持续提升,维持“买入”评级。 演艺市场复苏 风险提示:国际贸易摩擦的风险;经营模式的风险;汇率波动风险;外协加工生产的风险;海外疫情反复的风险;原材料供应风险;核心技术和管理人员流失风险;行业市场规模测算偏差风险。 图表1:浩洋股份盈利预测模型