看好低估值平台型成长与高景气资源品

AI智能总结

AI智能总结

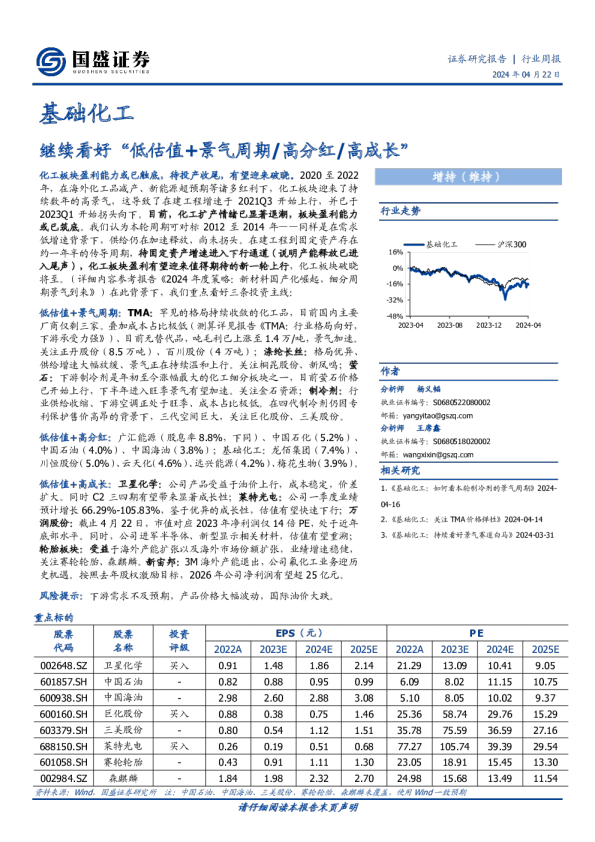

基础化工 看好低估值平台型成长与高景气资源品 平台型成长:平台型成长龙头具备完整的一体化产业链、强劲的研发能力,可以做到跨越周期,实现持续成长。当下具有3-5年维度增长确定性、盈利能力稳定的平台型龙头估值已下行至具有吸引力的位臵,我们重点看好:新宙邦:估值在氟化工中显著低估,业绩增速快、确定性强。3M等海外巨头 位于欧洲的产能因环保因素退出,带来供应缺口,公司氟化液等含氟精细化学品迎来放量机遇;万润股份:立足强劲有机合成能力的新材料平台,下游囊括半导体、新兴显示、医药、新能源等,中期内成长性优异;昊华科技:积累了七十年的国家级高端材料研发平台。新管理层上任后,公司过往的研 发底蕴有望和蓝天的产业化能力结合,在工业涂料、氟化工的潜力巨大,市场预期不足。 赛道型成长:锁定当下景气赛道中空间大、壁垒高、盈利能力强的相关材料,当下我们关注:新能源新趋势:鼎际得:POE+乙烷制乙烯配套有望带来非常可观的成长空间;黑猫股份:具备快充导电炭黑生产能力的导电剂一站式 供应平台;新化股份:主业依托香精香料扩产稳健增长,立足萃取技术,与吉利成立合资公司切入锂电池回收;东材科技:1)BMI带来新成长极;2)PP复合铜箔趋势明确,超薄PP或成核心瓶颈,看好具备一体化能力的新材 料平台;3)主业景气复苏;电子:雅克科技:HBM放量+切入海外大客户 驱动前驱体放量,先进封装材料进一步打开空间;斯迪克:折叠屏、 VR/AR/MR、汽车显示等有望拉动一系列高性能材料。 顺周期景气:我们寻找供需、竞争格局进入长景气拐点、弹性大的子行业:萤石:全球萤石资源稀缺性强,格局收敛。在新能源、半导体的拉动下,酸级萤石需求有望大幅增长,萤石的价值有望持续抬升。建议关注:金石资源;粘胶:行业集中度持续提升,叠加未来1-2年内行业无新增产能投放,景气度有望持续提升。建议关注:三友化工、中泰化学;制冷剂:第三代制冷剂有望迎来“黄金十年”。建议关注:巨化股份、三美股份。 白马价值:我们持续跟踪有安全边际的化工价值标的,当下关注:龙头白马:当前位臵可关注价值白马龙头:万华化学、华鲁恒升、卫星化学、宝丰能源等。低估值、高分红、盈利稳定标的:广信股份、中国石油、中国石化、中国海洋石油。 风险提示:宏观经济增速低于预期,产品价格大幅波动,国际油价大跌,竞争加剧导致产品价格下跌等。 重点标的 证券研究报告|行业周报 2023年10月29日 增持(维持) 行业走势 作者 分析师杨义韬 执业证书编号:S0680522080002邮箱:yangyitao@gszq.com 分析师�席鑫 执业证书编号:S0680518020002邮箱:wangxixin@gszq.com 分析师孙琦祥 执业证书编号:S0680518030008邮箱:sunqixiang@gszq.com 相关研究 1、《基础化工:关注平台型龙头的低位配臵机会》 2023-10-22 2、《基础化工:继续关注萤石等格局优异资源品的投资机会》2023-10-16 3、《基础化工:萤石涨势确立,资源价值有望重估》 2023-10-09 股票代码 股票名称 投资评级 EPS(元) PE 2022A 2023E 2024E 2025E 2022A 2023E 2024E 2025E 600309.SH 万华化学 买入 5.17 5.56 7.45 8.78 16.99 15.80 11.79 10.01 002648.SZ 卫星化学 买入 0.91 1.44 1.80 2.21 17.77 11.23 8.98 7.32 600378.SH 昊华科技 买入 1.28 1.35 1.48 1.88 24.78 23.50 21.43 16.87 603505.SH 金石资源 买入 0.37 0.75 1.64 2.94 84.71 41.41 18.94 10.56 002409.SZ 雅克科技 买入 1.10 1.79 2.76 3.37 50.28 30.90 20.04 16.41 603255.SH 鼎际得 买入 0.82 1.22 1.85 9.02 43.74 29.40 19.39 3.98 601208.SH 东材科技 买入 0.45 0.59 0.79 0.96 26.58 20.27 15.14 12.46 资料来源:Wind,国盛证券研究所 请仔细阅读本报告末页声明 内容目录 1.行业投资策略及模拟组合3 1.1.核心观点3 1.2.模拟组合4 2.板块周度跟踪5 3.重点产品价格表6 5.风险提示7 图表目录 图表1:标的组合(2023.10.28)4 图表2:精细化工指数(886006.WI)走势及历史PE区间5 图表3:石油化工指数(886069.WI)走势及历史PE区间5 图表4:本周涨幅前十个股(截至2023年10月28日)5 图表5:化工品价格跟踪(截止2023年10月27日)6 图表6:化工品价格跟踪(截止2023年10月27日)7 1.行业投资策略及模拟组合 1.1.核心观点 平台型成长 平台型成长龙头具备完整的一体化产业链、强劲的研发能力,可以做到跨越周期,实现 持续成长。当下具有3-5年维度增长确定性、盈利能力稳定的平台型龙头估值已下行至具有吸引力的位臵,我们重点看好: 新宙邦:估值在氟化工中显著低估,业绩增速快、确定性强。3M等海外巨头位于比利时的产能因环保因素退出,使得半导体等领域的高端氟化学品出现供应缺口,公司氟化液等含氟精细化学品迎来放量机遇。 万润股份:立足强劲有机合成能力的新材料平台,下游囊括半导体、新兴显示、医 药、新能源等,中期内成长性优异。 昊华科技:公司是积累了七十年的国家级高端材料研发平台。整合中化蓝天、新管理层上任后,公司过往的研发底蕴有望和蓝天的产业化能力结合,发力于工业涂料、 集成电路、民用客机三大方向。另一方面,整合蓝天有望使得公司主业成长与氟化工景气形成共振。我们认为公司2025年的合理市值约在750亿元。 赛道型成长 锁定当下景气赛道中空间大、壁垒高、盈利能力强的相关材料,当下我们关注: 新能源新趋势 鼎际得:POE+乙烷制乙烯配套有望带来非常可观的成长空间,2024年主业业绩高增与POE项目推进共振,是潜力巨大的化工成长标的。 黑猫股份:全球领先成本优势、快充导电炭黑生产能力的导电剂一站式供应平台。新化股份:主业依托香精香料扩产稳健增长,立足萃取技术,与吉利成立合资公司切入锂电池回收。 东材科技:1)BMI带来新成长极;2)PP复合铜箔趋势明确,超薄PP或成核心瓶颈,看好具备一体化能力的新材料平台;3)主业景气复苏。 电子 雅克科技:HBM放量+切入海外大客户驱动前驱体放量,先进封装材料进一步打开空间。平台型电子材料龙头内生外延持续成长。 斯迪克:折叠屏、VR/AR/MR、汽车显示等有望拉动一系列被3M、日东电工等外企 垄断的材料。 顺周期景气 寻找供需、竞争格局进入长景气拐点、弹性大的子行业,当下我们关注: 萤石:全球萤石资源稀缺性强,行业龙头通过开发全球最大伴生矿实现份额提升,行业格局收敛。同时,在新能源、半导体的拉动下,酸级萤石需求有望大幅增长,萤石的价值有望持续抬升。建议关注:金石资源。 粘胶:随落后产能退出、龙头收购兼并,行业集中度持续提升。随着纺织服装需求 复苏,开工率持续提升,叠加未来1-2年内行业无新增产能投放,景气度有望持续提升。建议关注:三友化工、中泰化学。 制冷剂:2024年1月1日行业将执行供给侧改革政策,供需格局、竞争格局均有 望大幅改善。远期,高成本四代制冷剂渗透率提升,有望抬高行业的“单位制冷定价中枢“。第三代制冷剂有望迎来“黄金十年”。建议关注:巨化股份、三美股份。 白马价值 持续跟踪有安全边际的化工价值标的,当下我们关注: 龙头白马:龙头公司在壁垒、竞争力上已经久经考验,规模成本优势显著,当前位臵可关注价值白马龙头:万华化学、华鲁恒升、卫星化学、宝丰能源等。 低估值、高分红、盈利稳定标的: 1)广信股份:截至2023年中报,公司账上货币现金58.5亿元、交易性金融资产 38.1亿元。截止2023年10月28日,市值164亿元,2022年归母净利润23.2亿 元,股息率7.2%,资产防御属性凸显。 2)“三桶油”:三桶油牌照类业务壁垒高、格局优异,高盈利有望持续。截止2023 年10月27日,中石油/中石化/中海油股息率分别为5.7%/6.3%/10.9%。建议关注:中国石油、中国石化、中国海洋石油。 3)可关注低估值成长稳健标的史丹利。 1.2.模拟组合 图表1:标的组合(2023.10.28) 白马价值 公司 24年PE(倍) 24年PE(倍) 最新价(元/股) 最新市值(亿元) 23E利润(亿元) 24E利润(亿元) 万华化学 14.47 11.78 87.85 2,758 190.56 234.23 华鲁恒升 11.38 8.96 31.13 661 58.10 73.75 卫星化学 10.10 7.03 16.17 545 53.95 77.46 广信股份 7.73 6.49 18.03 164 21.25 25.29 新材料成长 公司24年PE(倍) 24年PE(倍) 最新价(元/股) 最新市值(亿元) 23E利润(亿元) 24E利润(亿元) 昊华科技 23.54 21.45 31.72 289 12.28 13.48 新宙邦 26.51 18.43 44.06 330 12.46 17.92 荣晟环保 11.52 8.73 13.82 38 3.34 4.41 万润股份 18.68 14.76 16.50 153 8.22 10.40 雅克科技 30.86 20.03 55.31 263 8.53 13.14 鼎际得 29.59 19.53 35.87 48 1.63 2.47 东材科技 20.33 15.08 11.96 110 5.40 7.28 斯迪克 31.19 17.91 15.59 71 2.27 3.95 顺周期景气 公司24年PE(倍)24年PE(倍)最新价(元/股)最新市值(亿元)23E利润(亿元)24E利润(亿元) 三友化工金石资源巨化股份 7.926.03 5.6111614.6219.20 31.061888.6814.3714.7639825.8939.6227.451684.818.35 21.71 13.1110.06 15.39 三美股份34.84 20.06 资料来源:Wind,国盛证券研究所,注:已覆盖公司利润数据使用国盛盈利预测,新宙邦、万润股份、斯迪克、广信股份、三美股份未覆盖,使用wind 一致预期 2.板块周度跟踪 估值跟踪:动态市盈率位于20%分位数下方,精细化工板块估值行至底部区间。截至2023年10月28日,精细化工指数(886006.WI)、石油化工指数(886069.WI)点位分别为29,012、11,362,其中精细化工指数市盈率(剔除负值)位于5年20%分位值 附近,我们认为精细化工板块估值行至历史底部。 图表2:精细化工指数(886006.WI)走势及历史PE区间图表3:石油化工指数(886069.WI)走势及历史PE区间 指数点位(右轴)市盈率TTM(剔除负值) 20%分位数中位数 指数点位(右轴)市盈率TTM(剔除负值) 20%分位数中位数 80%分位数70 60 50 40 30 20 10 0 70000 60000 50000 40000 30000 20000 10000 0 80%分位数 45 40 35 30 25 20 15 10 5 0 2500 2000 1500 1000 5000 0 2018-09-202019-12-182021-03-172022-06-142023-09-01 2018-09-202019-12-182021-03-172022-06-1