大类资产跟踪周报:地缘政治风险加剧,市场避险情绪加重

AI智能总结

AI智能总结

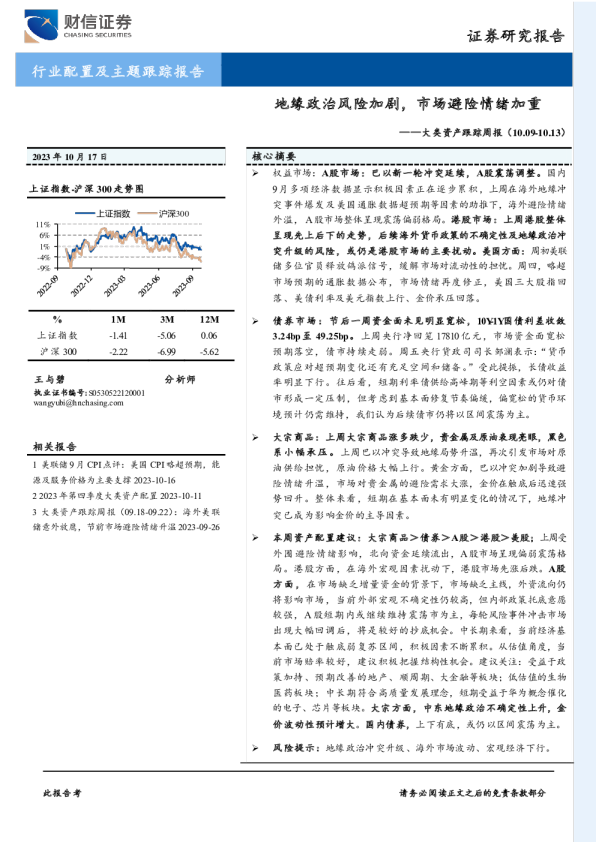

地缘政治风险加剧,市场避险情绪加重 — —大类资产跟踪周报(10.09-10.13) 核心摘要 2023年10月17日 权益市场:A股市场:巴以新一轮冲突延续,A股震荡调整。国内9月多项经济数据显示积极因素正在逐步累积,上周在海外地缘冲突事件爆发及美国通胀数据超预期等因素的助推下,海外避险情绪外溢,A股市场整体呈现震荡偏弱格局。港股市场:上周港股整体呈现先上后下的走势,后续海外货币政策的不确定性及地缘政治冲突升级的风险,或仍是港股市场的主要扰动。美国方面:周初美联储多位官员释放鸽派信号,缓解市场对流动性的担忧。周四,略超市场预期的通胀数据公布,市场情绪再度修正,美国三大股指回落、美债利率及美元指数上行、金价承压回落。 债 券 市 场 :节 后一周资金面未见明显宽松,10Y-1Y国债利差收敛3.24bp至49.25bp。上周央行净回笼17810亿元,市场资金面宽松预期落空,债市持续走弱。周五央行货政司司长邹澜表示:“货币政策应对超预期变化还有充足空间和储备。”受此提振,长债收益率明显下行。往后看,短期利率债供给高峰期等利空因素或仍对债市形成一定压制,但考虑到基本面修复节奏偏缓,偏宽松的货币环境预计仍需维持,我们认为后续债市仍将以区间震荡为主。 王 与碧分 析师执业证书编号:S0530522120001wangyubi@hnchasing.com 大宗商品:上周大宗商品涨多跌少,贵金属及原油表现亮眼,黑色系 小 幅 承 压 。上周巴以冲突导致地缘局势升温,再次引发市场对原油供给担忧,原油价格大幅上行。黄金方面,巴以冲突加剧导致避险情绪升温,市场对贵金属的避险需求大涨,金价在触底后迅速强势回升。整体来看,短期在基本面未有明显变化的情况下,地缘冲突已成为影响金价的主导因素。 相关报告 1美联储9月CPI点评:美国CPI略超预期,能源及服务价格为主要支撑2023-10-1622023年第四季度大类资产配置2023-10-113大类资产跟踪周报(09.18-09.22):海外美联储意外放鹰,节前市场避险情绪升温2023-09-26 本周资产配置建议:大宗商品>债券>A股>港股>美股;上周受外围避险情绪影响,北向资金延续流出,A股市场呈现偏弱震荡格局。港股方面,在海外宏观因素扰动下,港股市场先涨后跌。A股方 面 ,在市场缺乏增量资金的背景下,市场缺乏主线,外资流向仍将影响市场,当前外部宏观不确定性仍较高,但内部政策托底意愿较强,A股短期内或继续维持震荡市为主,每轮风险事件冲击市场出现大幅回调后,将是较好的抄底机会。中长期来看,当前经济基本面已处于触底弱复苏区间,积极因素不断累积。从估值角度,当前市场赔率较好,建议积极把握结构性机会。建议关注:受益于政策加持、预期改善的地产、顺周期、大金融等板块;低估值的生物医药板块;中长期符合高质量发展理念,短期受益于华为概念催化的电子、芯片等板块。大宗方面,中东地缘政治不确定性上升,金价 波动性预计增大。国内债券,上下有底,或仍以区间震荡为主。 风 险提示:地缘政治冲突升级、海外市场波动、宏观经济下行。 内容目录 1核心观点(地缘政治风险加剧,市场避险情绪加重)...............................................32大类资产周度跟踪(大宗商品表现领跑全球资产)...................................................43股票(A股各大股指底部震荡,价值风格占优).......................................................54债券(短端利率快速上行,长端利率相对平稳).......................................................55大宗商品(大宗商品涨跌互现,原油领涨)..............................................................66高频数据跟踪(AH股溢价有所回落)......................................................................77重点数据大事展望.....................................................................................................87.1国内三季度GDP及9月重要经济数据............................................................................................87.2美国9月零售销售数据及众议院议长选举.....................................................................................87.3欧元区9月CPI数据.............................................................................................................................97.4 “一带一路”峰会......................................................................................................................................98风险提示...................................................................................................................9 图表目录 图1:申万一级行业上周涨跌幅(%).........................................................................5图2:成长、价值指数周度涨跌幅(%)......................................................................5图3:各期限国债到期收益率(%).............................................................................6图4:各期限国开债到期收益率(%).........................................................................6图5:利率债期限利差收敛(BP)...............................................................................6图6:中美10Y国债利差(%)...................................................................................6图7:恒生沪深港通AH股溢价(%)..........................................................................8图8:金银比...............................................................................................................8图9:金铜比...............................................................................................................8图10:金油比.............................................................................................................8 表1:全球大类资产表现情况(%).............................................................................4表2:A股指数............................................................................................................5表3:大宗商品走势情况(%)....................................................................................7 1核心观点(地缘政治风险加剧,市场避险情绪加重) 权益市场:1)A股方面:国内9月多项经济数据显示积极因素正在逐步累积,上周在海外地缘冲突事件爆发及美国通胀数据超预期等因素的助推下,避险情绪走高。国内方面,上周多项9月经济数据密集公布。社融方面,9月社融增量为41200亿元,较去年同期多增5638亿元,高于市场预期。分结构看,9月政府债券净融资9949亿元,同比多增4416亿元,是本次社融增量的主要贡献项;9月金融机构新增人民币贷款23100亿元,同比少增1600亿,其中居民中长贷明显改善,而企业贷款受去年高基数影响,同比少增。M1同比增长2.1%,较上月下降0.1个百分点,M2同比增长10.3%,较上月回落0.3个百分点。M1-M2剪刀差小幅收窄,但仍处历史低位,指向当前实体经济活力仍显不足。9月CPI环比增长0.2%,受高基数影响,同比增速下滑至0%,物价水平维持低位运行。出口方面,按美元计价,9月出口同比录得-6.2%,降幅明显收窄,且好于市场预期,主要受益于基数回落及外需改善。市场方面,受巴以冲突爆发、美国通胀数据超预期等影响,海外避险情绪外溢,上周A股市场整体呈现震荡偏弱格局。但中长期来看,我们认为当下市场已处于底部区间,当前经济基本面已处于触底弱复苏过程中,积极因素不断累积。从估值角度,当前市场赔率较好,权益市场机会大于风险,建议积极把握结构性行情。建议关注:(1)政策组合拳落地过程中,市场预期改善所利好的地产、顺周期、大金融等相关板块;(2)低估值的生物医药板块。(3)中长期高质量发展仍是核心发展理念,近期叠加华为概念催化,关注电子、芯片等成长板块。2)港股方面:上周港股整体呈现先上后下的走势,后续海外货币政策的不确定性及地缘政治冲突升级的风险,或仍是港股市场的主要扰动。3)海外市场:原油价格上行及服务业韧性较强背景下,美国9月CPI数据略超预期,高利率环境或持续更久时间。美国9月CPI略超市场预期,主要受能源价格走高及服务项推动,核心CPI走势符合预期。数据公布后,市场受近期美联储官员接连放鸽影响所形成的宽松情绪有所修正,美国三大股指回落、美债利率及美元指数上行、金价承压回落。往后看,我们认为支撑9月通胀数据小幅反弹的能源及住宅项在后续难以持续明显走高,且近期金融条件的收紧已显著降低美联储继续加息的必要性,维持11月美联储暂停加息观点不变。但由于当前美国经济和就业仍具有较强韧性,政策利率或仍将在较长时间内维持在较高水平,短期内美债大幅下行空间有限,或将在一段时间内继续维持高位运行。地缘政治方面,巴以冲突导致全球避险情绪升温,美债收益率下行,美元及贵金属、原油走强。 债券市场:节后一周资金面未见明显宽松,10Y-1Y国债利差收敛3.24bp至49