公司业绩短期承压,公司盐湖提锂产能继续扩张

AI智能总结

AI智能总结

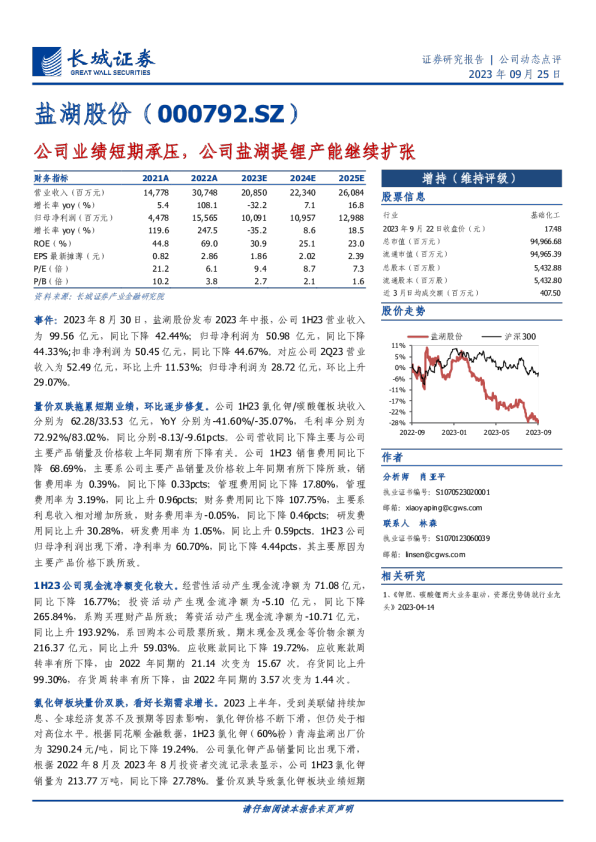

事件:2023年8月30日,盐湖股份发布2023年中报,公司1H23营业收入为99.56亿元,同比下降42.44%;归母净利润为50.98亿元,同比下降44.33%;扣非净利润为50.45亿元,同比下降44.67%。对应公司2Q23营业收入为52.49亿元,环比上升11.53%;归母净利润为28.72亿元,环比上升29.07%。 量价双跌拖累短期业绩,环比逐步修复。公司1H23氯化钾/碳酸锂板块收入分别为62.28/33.53亿元,YoY分别为-41.60%/-35.07%,毛利率分别为72.92%/83.02%,同比分别-8.13/-9.61pcts。公司营收同比下降主要与公司主要产品销量及价格较上年同期有所下降有关。公司1H23销售费用同比下降68.69%,主要系公司主要产品销量及价格较上年同期有所下降所致,销售费用率为0.39%,同比下降0.33pcts;管理费用同比下降17.80%,管理费用率为3.19%,同比上升0.96pcts;财务费用同比下降107.75%,主要系利息收入相对增加所致,财务费用率为-0.05%,同比下降0.46pcts;研发费用同比上升30.28%,研发费用率为1.05%,同比上升0.59pcts。1H23公司归母净利润出现下滑,净利率为60.70%,同比下降4.44pcts,其主要原因为主要产品价格下跌所致。 1H23公司现金流净额变化较大。经营性活动产生现金流净额为71.08亿元,同比下降16.77%; 投资活动产生现金流净额为-5.10亿元 , 同比下降265.84%,系购买理财产品所致;筹资活动产生现金流净额为-10.71亿元,同比上升193.92%,系回购本公司股票所致。期末现金及现金等价物余额为216.37亿元,同比上升59.03%。应收账款同比下降19.72%,应收账款周转率有所下降,由2022年同期的21.14次变为15.67次。存货同比上升99.30%,存货周转率有所下降,由2022年同期的3.57次变为1.44次。 氯化钾板块量价双跌,看好长期需求增长。2023上半年,受到美联储持续加息、全球经济复苏不及预期等因素影响,氯化钾价格不断下滑,但仍处于相对高位水平。根据同花顺金融数据,1H23氯化钾(60%粉)青海盐湖出厂价为3290.24元/吨,同比下降19.24%。公司氯化钾产品销量同比出现下滑,根据2022年8月及2023年8月投资者交流记录表显示,公司1H23氯化钾销量为213.77万吨,同比下降27.78%。量价双跌导致氯化钾板块业绩短期承压。长期来看,世界人口不断增长以及人均耕地面积的减少对粮食亩产量提出了更高的要求,进而推动钾肥需求不断提高。俄乌冲突推动世界粮价不断提升,进而刺激了农民的种植意愿,也对钾肥需求提供了有效支撑。供给端来看,钾资源分布十分不均匀,俄罗斯及白俄罗斯等主要生产地区面对欧美制裁,钾肥出口减少,导致钾肥供给缺口一定时期内持续存在。我们看好钾肥需求不断增长以及供给侧的收紧,预计钾肥价格将维持较好位置运行,进而为公司氯化钾板块业绩提供保障。 碳酸锂价格下跌拖累短期业绩,公司加快产能建设巩固盐湖提锂龙头地位。 2023年上半年,由于2022年高锂价刺激上游产能投产增加,全球锂资源供应同比上升,叠加一季度新能源汽车需求放缓,碳酸锂价格有所回落。根据生意社数据显示,1H23碳酸锂价格为32.25万元/吨,同比下降24.68%。 长期来看,新能源汽车以及储能电池消费量的持续提升将拉动碳酸锂需求的不断增长。根据公司中报显示,1H23国内新能源汽车产销累计分别完成378.8万辆和374.7万辆,同比分别增长42.4%和44.1%,市场占有率达到28.3%。 从供给端来看,我国锂盐产能不断增长,但由于国内锂资源供给多以盐湖提锂及云母提锂为主,锂盐开发难度高,国内扩产速度较缓慢。据中国有色金属协会锂业分会统计,2022年中国锂盐产能约94.7万吨LCE,同比增长约25.0%,产量合计约63.1万吨LCE,同比增长28.2%。公司子公司蓝科锂业持续加大研发投入,不断实现技术突破。根据公司中报显示,2023年6月,公司工业化6000吨/年碳酸锂产能的沉锂母液回收工业示范装置试车投运,通过前期中试试验和工业化验证,锂整体回收率进一步提升,目前单日产量最高达130吨。公司锂盐产能持续扩张,根据中报显示,1H23公司新建4万吨/年基础锂盐一体化项目已取得环评批复,预计2024年投产。公司现有3万吨/年碳酸锂产能扩产后,2023年目标产量为3.6万吨/年。在锂电池行业持续发展的背景下,我们看好公司在盐湖提锂方面的行业龙头地位以及新增产能的不断建设,预计公司碳酸锂板块产能有望持续释放,进一步巩固行业地位。 投资建议 :我们预计盐湖股份2023-2025年收入分别为208.50/223.40/260.84亿元,同比增长-32.19%/7.14%/16.76%,归母净利润分别为100.91/109.57/129.88亿元,同比增长-35.17%/8.58%/18.54%,对应EPS分别为1.86/2.02/2.39元。结合公司9月22日收盘价,对应PE分别为10/9/7倍。我们基于以下两个方面:1)我们看好钾肥需求不断增长以及供给侧的收紧,预计钾肥价格将维持较好位置运行,进而为公司氯化钾板块业绩提供保障。2)在锂电池行业持续发展的背景下,我们看好公司在盐湖提锂方面的行业龙头地位以及新增产能的不断建设,预计公司碳酸锂板块产能有望持续释放,进一步巩固行业地位。 风险提示:原材料价格波动风险,需求不及预期风险,项目建设风险,产品链单一风险