Android 复苏 , 苹果份额增长和非智能手机业务订单获胜

AI智能总结

AI智能总结

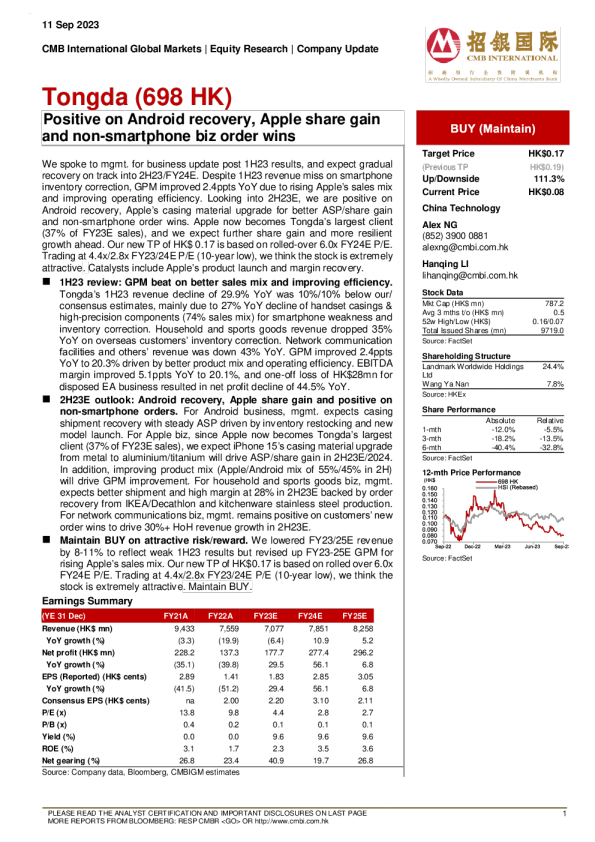

2023年9月11日 CMB国际全球市场|股票研究|公司更新 通达(698香港) 我们和管理层谈过了。用于1H23后的业务更新结果,并预计将逐步恢复到2H23/FY24E。尽管1H23收入因智能手机库存调整而下降,但由于苹果的销售组合增加和运营效率提高,GPM同比增长了2.4个百分点。展望2H23E,我们对Adroid的恢复,苹果的外壳材料升级以获得更好的ASP/份额收益和非智能手机订单获胜持积极态度。苹果现在成为通达最大的客户(占FY23E销售额的37%),我们预计未来的份额将进一步增长和更具弹性的增长。我们的新TP为0.17港元,是基于FY24E的6.0倍市盈率。23/24E市盈率为4.4倍/2.8倍(10年低点),我们认为该股极具吸引力。催化剂包括苹果的产品发布和利润率恢复。 1H23回顾:GPM在更好的销售组合和提高效率方面表现出色。通达1H23的收入同比下降29.9%,低于我们/普遍预期的10%/10%,主要是由于智能手机疲软和库存修正导致手机外壳和高精度组件(74%的销售组合)同比下降27%。由于海外客户的库存修 正,家庭和体育用品收入同比下降35%。网络通信设施和其他设施的收入同比下降43%。在更好的产品组合和运营效率的推动下,GPM同比增长2.4个百分点至20.3%。息税折旧及摊销前利润率同比提高5.1个百分点至20.1%,处置EA业务一次性亏损2800万港元,导致净利润同比下降44.5%。 下半年展望:安卓复苏,苹果股价上涨,非智能手机订单利好。对于Adroid业务,管理层。预计在库存补充和新车型推出的推动下,套管装运将恢复稳定的ASP。对于苹果 业务,由于苹果现在成为通达最大的客户(占FY23E销售额的37%),我们预计iPhoe15的外壳材料从金属升级到铝/钛将在2024年下半年推动ASP/份额增长。此外,改善产品组合(Apple/Adroid组合在2小时内达到55%/45%)将推动GPM的改善。对于家用和体育用品业务,管理层。在宜家/迪卡侬和厨具不锈钢生产的订单恢复的支持下,预计2H23E的出货量会更好,利润率高达28%。对于网络通信业务,管理层。客户的新订单获胜将在下半年推动30%以上的HoH收入增长,这仍然是积极的。 保持购买有吸引力的风险/回报。我们将FY23/25E收入降低了8-11%,以反映1H23业绩疲软,但由于苹果的销售组合增加,我们上调了FY23-25EGPM。我们的新TP为0.17港元,是基于FY24EP/E的6.0倍以上的市盈率(10年低点)的市 盈率为4.4倍/2.8倍,我们认为该股极具吸引力。维持买入。 收益汇总(YE12月31日) FY21A FY22A FY23E FY24E FY25E 收入(百万港元) 9,433 7,559 7,077 7,851 8,258 同比增长(%) (3.3) (19.9) (6.4) 10.9 5.2 净利润(百万港元) 228.2 137.3 177.7 277.4 296.2 同比增长(%) (35.1) (39.8) 29.5 56.1 6.8 每股收益(报告)(港元) 2.89 1.41 1.83 2.85 3.05 同比增长(%) (41.5) (51.2) 29.4 56.1 6.8 共识每股收益(港元) na 2.00 2.20 3.10 2.11 市盈率(x) 13.8 9.8 4.4 2.8 2.7 P/B(x) 0.4 0.2 0.1 0.1 0.1 收率(%) 0.0 0.0 9.6 9.6 9.6 净资产收益率(%) 3.1 1.7 2.3 3.5 3.6 资净料资来产源负债:率公(司%数)据,彭博社, CMBIGM2估6计.8 23.4 40.9 19.7 26.8 对Android复苏,苹果份额增长和非智能手机业务订单有利胜利 目标价格港币0.17 元 (上一个TP港币0.19元 ) 上/下111.3% 当前价格HK$0.08 中国技术 亚历克斯NG (852)39000881 李汉青 库存数据 市值上限(百万港元)787.2 平均3个月t/o(百万港元)0.5 52w高/低(港元)0.16/0.07 已发行股份总数(mn)9719.0 来源:FactSet 股权结构 LandmarkWorldwideHoldingsLtd24.4% 王雅南7.8% 来源:港交所 份额业绩 绝对 相对 1-mth -12.0% -5.5% 3-mth -18.2% -13.5% 6-mth -40.4% -32.8% 来源:FactSet12个月的价格表现 来源:FactSet 请阅读过去的分析师认证和重要披露PAGE1 来自彭博社的更多报告:重新设置CMBR<GO>或http://www.cmbi.com.hk 1H23结果回顾 图1:结果审查 CMBI 共识 百万元人民币 2H21 1H22 2H22 1H23 YoY 1H23E差异% 1H23E差异% 收入 4,854 4,267 4,140 2,832 -34% 3,139 -10% 3,139.00 -10% 毛利润 734 772 620 574 -26% 581 -1% 581 -1% 营业利润 228 107 450 75 -30% 72 4% nana 净利润 174 33 104 19 -42% 34 -43% 34 -43% 每股收益(人民币) 0.022 0.003 0.003 0.002 -42% 0.003-2% nana 毛利率 15.1% 18.1% 15.0% 20.3% 2.2ppt 18.5%1.8ppt 18.5% 1.8ppt 营业利润率 4.7% 2.5% 10.9% 2.7% 0.1ppt 2.3%0.4ppt na na 净利润 3.6% 0.8% 2.5% 0.7% -0.1ppt 1.1%-0.4ppt 1.1% -0.4ppt 资料来源:公司数据,彭博社,CMBIGM估计 收益修订 图2:收益修正 (百万港元) FY23E New FY24E FY25E FY23E 老 FY24E FY25E FY23E 变更 (%) FY24E FY25E 收入 7,077 7,851 8,258 7,695 8,530 9,251 -8% -8% -11% 毛利润 1,398 1,560 1,658 1,488 1,645 1,807 -6% -5% -8% 营业利润 242 342 362 264 369 392 -8% -7% -7% 净利润 178 277 296 217 305 332 -18% -9% -11% 每股收益(港元) 0.018 0.029 0.030 0.022 0.031 0.03 -18% -9% -11% 毛利率 19.8% 19.9% 20.1% 19.3% 19.3% 19.5% 0.4ppt 0.6ppt 0.5ppt 营业利润率 3.4% 4.4% 4.4% 3.4% 4.3% 4.2% 0ppt 0ppt 0.2ppt 净利润 2.5% 3.5% 3.6% 2.8% 3.6% 3.6% -0.3ppt 0ppt 0ppt 资料来源:公司数据,CMBIGM估计 图3:CMBI估计与共识 (百万港元) FY23E CMBIS FY24E FY25E FY23E 共识 FY24E FY25E FY23E 差异(%) FY24E FY25E 收入 7,077 7,851 8,258 7,695 8,530 9,251 -8% -8% -11% 毛利润 1,398 1,560 1,658 1,485 1,646 1,804 -6% -5% -8% 营业利润 242 342 362 na na na na na na 净利润 178 277 296 217 305 332 -18% -9% -11% 每股收益(港元) 0.018 0.029 0.030 0.022 0.031 0.034 -17% -8% -10% 毛利率 19.8% 19.9% 20.1% 19.3% 19.3% 19.5% 0.5ppt 0.6ppt 0.6ppt 营业利润率 3.4% 4.4% 4.4% 0.0% 0.0% 0.0% 3.4ppt 4.4ppt 4.4ppt 净利润 2.5% 3.5% 3.6% 2.8% 3.6% 3.6% -0.3ppt 0ppt 0ppt 资料来源:公司数据,CMBIGM估计 图4:收入明细 百万港元 FY22 1H23 2H23E FY23E FY24E FY25E 手机 5,335 2,101 3,079 5,179 5,651 5,702 ...YoY -27% -27% 12% -3% 9% 1% 金属 421 134 199 333 301 280 ...YoY -43% -47% 20% -21% -10% -7% 玻璃 2,675 920 1,276 2,195 2,105 2,027 ...YoY -32% -37% 6% -18% -4% -4% 苹果 - - - - - - ...YoY 0% 0% 0% 0% 0% 0% 家用及体育用品 1,093 442 684 1,126 1,351 1,621 ...YoY -4% -34% 10% 3% 20% 20% 网络通信 1,131 289 483 772 849 934 ...YoY 12% -43% -23% -32% 10% 10% Total 7,559 2,832 4,246 7,077 7,851 8,258 ...YoY -24% -34% 3% -6% 11% 5% 资料来源:公司数据,CMBIGM估计 图5:损益预测 百万港元 FY22 1H23 2H23E FY23E FY24E FY25E 收入 7,559 2,832 4,246 7,077 7,851 8,258 ...YoY -19.9% -33.6% 2.6% -6.4% 10.9% 5.2% 销售成本 -6,167 -2,258 -3,421 -5,679 -6,291 -6,600 毛利润 1,392 574 824 1,398 1,560 1,658 GPM(%) 18.4% 20.3% 19.4% 19.8% 19.9% 20.1% ...YoY -7.4% -25.7% 33.0% 0.4% 11.6% 6.2% 营业利润 557 75 166 242 342 362 OPM(%) 7.4% 2.7% 3.9% 3.4% 4.4% 4.4% ...YoY 80.8% -29.7% -63.1% -56.6% 41.7% 5.9% 净利润 137 19 158 178 277 296 NPM(%) 1.8% 0.7% 3.7% 2.5% 3.5% 3.6% ...YoY -39.8% -41.7% 52.2% 29.5% 56.1% 6.8% 资料来源:公司数据,CMBIGM估计 估价 以0.17港元的新TP维持买入 我们的新TP为0.17港元,基于FY24E的6.0倍P/E。我们认为目前的估值为4.4倍/2.8倍FY22E /23EP/E是有吸引力的(远低于hist.P/E的1-sd),因为我们预计2023年收益将恢复,FY23 -24E新业务将增加。 FY23EFY24EFY23EFY24E 市值 TP涨 /跌市盈率( x )市盈率( x ) ROE (% )公司股票指数评级(美元mn)(LC) 侧 FY23EFY24E 香港上市 图6:同行估值 通达 698香港 购买 101 0.08 0.17 110% 4.4 2.8 0.1 0.1 2.3 3.5 BYDE 285香港 购买 10,708 37.25 42.0 13% 21.7 17.6 2.6 2.3 11.9 13.0 鞠腾 3336香港 NR 168 1.10 NA NA