产品结构拐点向上,全国化深度推进

AI智能总结

AI智能总结

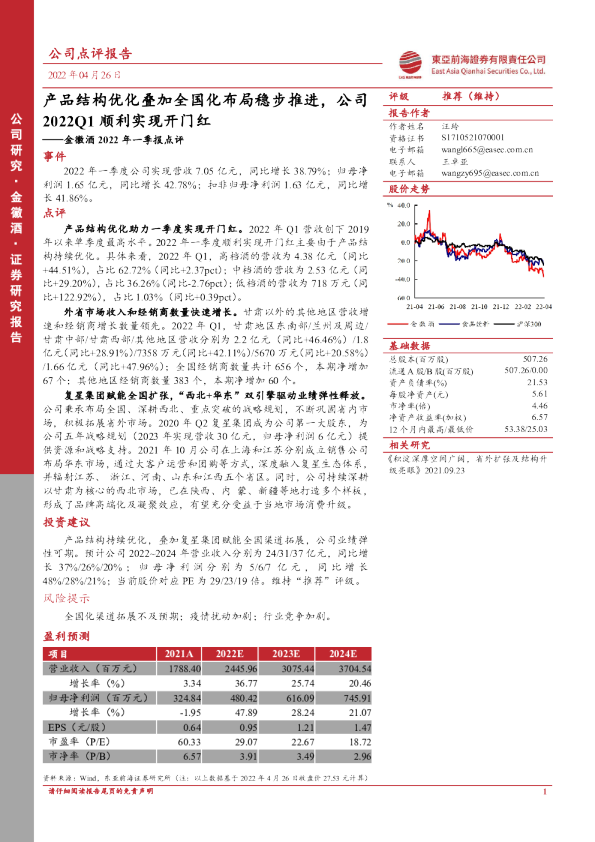

投资要点 事件:公司发布]2023年度半年报,23H1实现营业总收入22.3亿元,同比增长10.2%,实现归母净利润2.2亿元,同比下降-40.2%,实现扣非归母净利润1.9亿元,同比增长23.1%;23Q2实现营业总收入12.3亿元,同比增长10.0%,实现归母净利润1.2亿元,同比增长18.5%,实现扣非归母净利润0.96亿元,同比+14.5%,业绩低于市场预期。 产品结构拐点向上,渠道精耕持续推进。1、23Q2高档酒、中档酒、低档酒分别实现营收6.6亿元(+22.2%)、3.0亿元(+12.0%)、2.4亿元(-3.5%);23H1受商务消费、走亲访友等消费场景恢复节奏不同影响,产品结构呈现“前低后高”特征,23Q2高档酒占比同比提升3.9个百分点至55.1%,较23Q1环比提升12.5个点,产品结构拐点向上显著。2、分区域看,23Q2河北、山东、安徽、湖南分别实现营收7.0亿元(+4.3%)、0.34亿元(+37.6%)、1.3亿元(+21.8%)、2.7亿元(+34.2%),预计武陵酒增速在34.2%左右,营收占比提升3.5个百分点至22.8%。3、经销商方面,河北省增加211家至1699家,老白干本部深度推进销售体系改革,渠道布局更加精细化。 毛利率逐渐改善,费用优化成效显著。1、23Q1毛利率同比降4.8个百分点,23Q2毛利率同比提升2.0个百分点,毛利率拐点向上。2、费用方面,公司全面实施预算管理,严格成本费用控制,持续推进降本增效,23H1销售费用率同比下降2.5个百分点至30.8%,因计提股权激励成本管理费用率同比增加0.6个百分点至9.5%,综合费用率同比降2.4个百分点至40.2%。3、扣除股权激励相关成本影响后,扣非归母净利润同比增长34.5%,扣非归母净利率提升1.8个点至9.7%,盈利能力持续改善。4、报告期末合同负债18.7亿元,同比增长9.8%,较2022年末增加3.8亿元,合同负债的蓄水池作用进一步强化。 武陵酒放量在即,期待业绩弹性释放。公司深度推进内部机制改革,武陵酱酒开启全国化布局,产品结构持续优化,利润弹性十足:1、公司分设创新酒事业部、高端酒事业部、十八酒坊事业部等,品牌运作更加精细化;渠道管理上,经销商考核更为全面,经销体系持续优化。2、武陵酒开启全国化,新产能放量在即,将有利支撑武陵酒的全国招商布局,武陵酒放量将显著拔高公司的产品结构。3、2022年公司股权激励计划落地,管理层和股东利益高度一致,治理体系优化效能正待释放,激励到位,发展动力十足,期待公司利润弹性释放。 盈利预测与投资建议。预计2023-2025年EPS分别为0.71元、1.00元、1.32元,对应PE分别为36倍、26倍、20倍,公司持续受益全国化布局和消费升级红利,看好公司长期成长能力,维持“买入”评级。 风险提示:经济大幅下滑风险,消费复苏不及预期风险。 指标/年度