2023年半年报点评:新客户+新产能落地,H2有望实现扭亏!

AI智能总结

AI智能总结

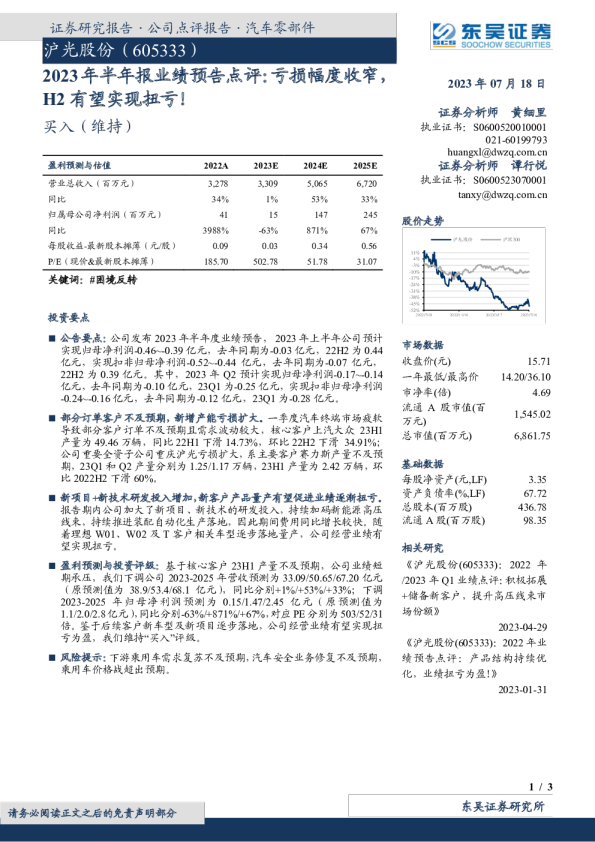

公告要点:公司发布2023年半年报,业绩符合我们预期,2023年H1实现营收14.12亿元,同比+2.18%,环比-25.51%;实现归母净利润-0.41亿元,同比-1360.64%,环比-193.49%;实现扣非归母净利润-0.47亿元,同比-549.18%,环比-219.48%。2023年Q2实现营收7.57亿元,同比+19.86%,环比+15.69%;实现归母净利润-0.16亿元,同比-63.38%,环比+35.34%;实现扣非归母净利润-0.19亿元,同比-54.55%,环比+32.13%。 部分订单客户不及预期,新增产能亏损扩大。23H1公司部分客户订单不及预期且需求波动较大,核心客户上汽大众23H1产量为49.46万辆,同比22H1下滑14.73%,环比22H2下滑34.91%;公司重要全资子公司重庆沪光亏损扩大,系主要客户赛力斯产量不及预期,23Q1和Q2产量分别为1.25/1.17万辆,23H1产量为2.42万辆,环比2022H2下滑60%。 新技术+新项目+新产能有望促进业绩逐步向好。2023H1公司加大人才储备,持续加码新能源高压线束,同时不断开拓新市场,获得了L汽车、蔚来、集度等高低压产品定点,顺利量产上汽通用、上汽大众等车型的线束产品,因此期间费用同比增长较快,导致公司经营亏损。随着昆山泽轩智慧工厂主体建筑竣工,部分已于二季度试运营,有望及时补充公司产能、降本增效,公司经营业绩有望实现扭亏。 盈利预测与投资评级:基于核心客户23H1产量不及预期,公司业绩短期承压,我们维持公司2023-2025年营收预测为33.09/50.65/67.20亿元,同比分别+1%/+53%/+33%;2023-2025年归母净利润预测为0.15/1.47/2.45亿元,同比分别-63%/+871%/+67%,对应PE分别为400/41/25倍。鉴于后续客户新车型及新项目逐步落地,公司经营业绩有望实现扭亏为盈,我们维持“买入”评级。 风险提示:下游乘用车需求复苏不及预期,新客户及新产品开拓不及预期,乘用车价格战超出预期。