电力半年度报告:供需由宽趋紧,暗水或涨新池

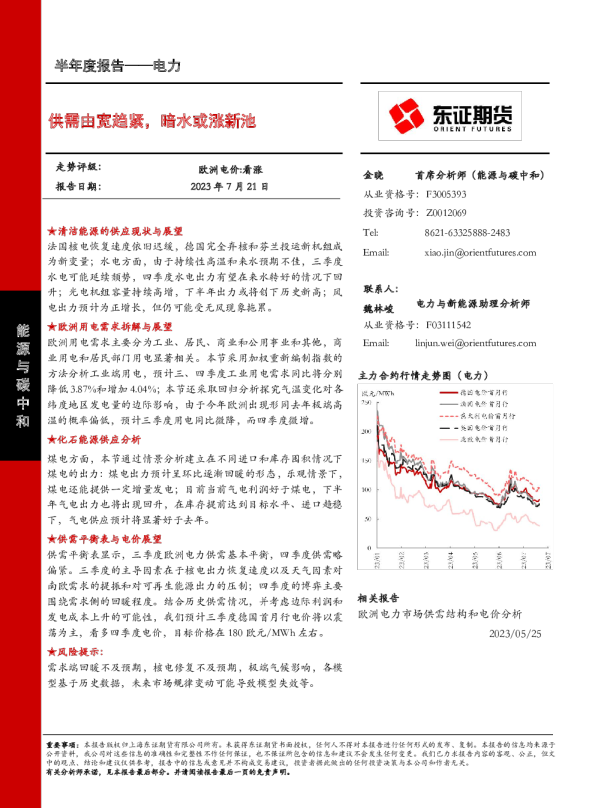

欧洲电价:看涨2023年7月21日 法国核电恢复速度依旧迟缓,德国完全弃核和芬兰投运新机组成为新变量;水电方面,由于持续性高温和来水预期不佳,三季度水电可能延续颓势,四季度水电出力有望在来水转好的情况下回升;光电机组容量持续高增,下半年出力或将创下历史新高;风电出力预计为正增长,但仍可能受无风现象拖累。 联系人: 魏林峻电力与新能源助理分析师从业资格号:F03111542Email:linjun.wei@orientfutures.com ★欧洲用电需求拆解与展望 欧洲用电需求主要分为工业、居民、商业和公用事业和其他,商业用电和居民部门用电显著相关。本节采用加权重新编制指数的方法分析工业端用电,预计三、四季度工业用电需求同比将分别降低3.87%和增加4.04%;本节还采取回归分析探究气温变化对各纬度地区发电量的边际影响,由于今年欧洲出现形同去年极端高温的概率偏低,预计三季度用电同比微降,而四季度微增。 ★化石能源供应分析 煤电方面,本节通过情景分析建立在不同进口和库存囤积情况下煤电的出力:煤电出力预计呈环比逐渐回暖的形态,乐观情景下,煤电还能提供一定增量发电;目前当前气电利润好于煤电,下半年气电出力也将出现回升,在库存提前达到目标水平、进口趋稳下,气电供应预计将显著好于去年。 ★供需平衡表与电价展望 供需平衡表显示,三季度欧洲电力供需基本平衡,四季度供需略偏紧。三季度的主导因素在于核电出力恢复速度以及天气因素对南欧需求的提振和对可再生能源出力的压制;四季度的博弈主要围绕需求侧的回暖程度。结合历史供需情况,并考虑边际利润和发电成本上升的可能性,我们预计三季度德国首月行电价将以震荡为主,看多四季度电价,目标价格在180欧元/MWh左右。 相关报告 欧洲电力市场供需结构和电价分析2023/05/25 ★风险提示: 需求端回暖不及预期,核电修复不及预期,极端气候影响,各模型基于历史数据,未来市场规律变动可能导致模型失效等。 目录 1、1H23回顾:用电需求低迷,电价一路下行.....................................................................................................................52、清洁能源的供应现状与下半年展望...................................................................................................................................72.1、核电:恢复速度甚缓,持续关注法国修复进度............................................................................................................72.2、水电:高温持续、来水不佳,边际转好但难掩颓势....................................................................................................82.3、光电:机组容量高增,出力新高可期..........................................................................................................................112.4、风电:无风拖累程度减弱,装机增长终将兑现..........................................................................................................123、用电需求拆解与下半年展望.............................................................................................................................................133.1、欧洲电力的消费结构......................................................................................................................................................133.2、工业用电:工业产量降幅收窄,需求或将逐步回暖..................................................................................................133.3、居民用电:极端高温恐难再现,用电需求边际转好..................................................................................................164、化石能源供应分析.............................................................................................................................................................194.1、煤电:供应端趋稳,出力弹性可期..............................................................................................................................204.2、气电:基本面较去年有大幅改善..................................................................................................................................225、供需平衡表与电价展望.....................................................................................................................................................236、风险提示.............................................................................................................................................................................25 图表目录 图表1:2023年以来欧洲主要国家电价波动................................................................................................................................................5图表2:德国-北欧电价差较能源危机前更高...............................................................................................................................................5图表3:欧洲气煤发电边际成本.....................................................................................................................................................................6图表4:德国气电和煤电点火价差.................................................................................................................................................................6图表5:欧洲总电力消费量.............................................................................................................................................................................6图表6:欧洲总发电量(除英国).................................................................................................................................................................6图表7:法国核电发电量.................................................................................................................................................................................7图表8:法国核电在运营产能及预测.............................................................................................................................................................7图表9:芬兰核电机组运行情况.....................................................................................................................................................................8图表10:欧洲核电发电量...............................................................................................................................................................................8图表11:6-12月北欧近地面气温预测...............................................................................................................................................