高端艺术家纺龙头,零售运营构建壁垒

AI智能总结

AI智能总结

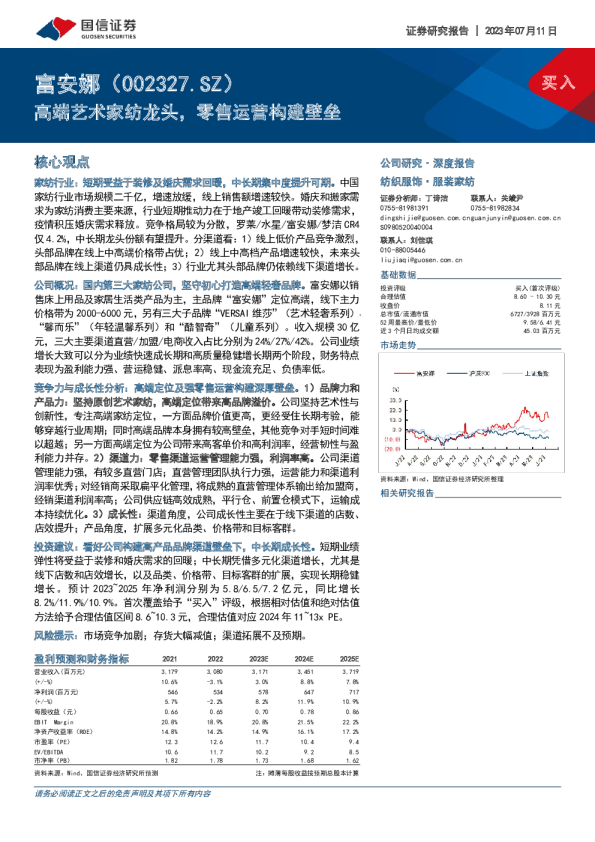

家纺行业:短期受益于装修及婚庆需求回暖,中长期集中度提升可期。中国家纺行业市场规模二千亿,增速放缓,线上销售额增速较快。婚庆和搬家需求为家纺消费主要来源,行业短期推动力在于地产竣工回暖带动装修需求,疫情积压婚庆需求释放。竞争格局较为分散,罗莱/水星/富安娜/梦洁CR4仅4.2%,中长期龙头份额有望提升。分渠道看:1)线上低价产品竞争激烈,头部品牌在线上中高端价格带占优;2)线上中高档产品增速较快,未来头部品牌在线上渠道仍具成长性;3)行业尤其头部品牌仍依赖线下渠道增长。 公司概况:国内第三大家纺公司,坚守初心打造高端轻奢品牌。富安娜以销售床上用品及家居生活类产品为主,主品牌“富安娜”定位高端,线下主力价格带为2000-6000元,另有三大子品牌“VERSAI维莎”(艺术轻奢系列)、“馨而乐”(年轻温馨系列)和“酷智奇”(儿童系列)。收入规模30亿元,三大主要渠道直营/加盟/电商收入占比分别为24%/27%/42%。公司业绩增长大致可以分为业绩快速成长期和高质量稳健增长期两个阶段,财务特点表现为盈利能力强、营运稳健、派息率高、现金流充足、负债率低。 竞争力与成长性分析:高端定位及强零售运营构建深厚壁垒。1)品牌力和产品力:坚持原创艺术家纺,高端定位带来高品牌溢价。公司坚持艺术性与创新性,专注高端家纺定位,一方面品牌价值更高,更经受住长期考验,能够穿越行业周期;同时高端品牌本身拥有较高壁垒,其他竞争对手短时间难以超越;另一方面高端定位为公司带来高客单价和高利润率,经营韧性与盈利能力并存。2)渠道力:零售渠道运营管理能力强,利润率高。公司渠道管理能力强,有较多直营门店;直营管理团队执行力强,运营能力和渠道利润率优秀;对经销商采取扁平化管理,将成熟的直营管理体系输出给加盟商,经销渠道利润率高;公司供应链高效成熟,平行仓、前置仓模式下,运输成本持续优化。3)成长性:渠道角度,公司成长性主要在于线下渠道的店数、店效提升;产品角度,扩展多元化品类、价格带和目标客群。 投资建议:看好公司构建高产品品牌渠道壁垒下,中长期成长性。短期业绩弹性将受益于装修和婚庆需求的回暖;中长期凭借多元化渠道增长,尤其是线下店数和店效增长,以及品类、价格带、目标客群的扩展,实现长期稳健增长。预计2023~2025年净利润分别为5.8/6.5/7.2亿元,同比增长8.2%/11.9%/10.9%。首次覆盖给予“买入”评级,根据相对估值和绝对估值方法给予合理估值区间8.6~10.3元,合理估值对应2024年11~13xPE。 风险提示:市场竞争加剧;存货大幅减值;渠道拓展不及预期。 盈利预测和财务指标 家纺行业:短期受益于装修及婚庆需求回暖,中长期集中度提升可期 市场规模:行业规模二千亿,中高个位数稳步增长 中国家纺行业二千亿市场规模增速放缓。家纺行业主要包括窗帘、布艺、靠垫、床品等家用纺织品。近年中国家用纺织品行业增长逐渐放缓,从2011-2014年10%以上复合增长,到2015-2018年的6%复合增长,再到受疫情影响增长停滞,2021年同比增长恢复到7%,市场规模达到2321亿元;2022年受疫情影响行业规模下滑5%至2195亿元。床上用品行业主要包括被子、被套、枕头、抱枕等产品,中国床上用品行业近年来增速与家纺行业增速较为一致,2022年市场规模为1280亿元。 线上销售额增速快。天猫京东平台床上用品销售额从2015年的162亿元,增长至2021年的380亿元,2022年下滑至320亿元,与全渠道相比增速较快。占全渠道的比例从2015年的14%提升至近年来25%左右。 图1:中国家纺市场规模及增速 图2:中国床上用品市场规模及增速 图3:天猫京东中国床上用品销售额及增长(季度) 行业动能:地产竣工回暖带动装修需求,疫情积压婚庆需求有望释放 婚庆和搬家系主要消费来源,均有望成为短期行业增长推动力。从家纺消费需求结构看,婚庆、搬家、替换、团购礼品分别占40%、30%、20%、10%;其中婚庆和搬家需求占比较高。我们认为,短期一方面基于疫情期间积压的婚庆需求释放,另一方面基于保交付政策下带动住房竣工量回暖进而带动装修需求提升,都有望带动家纺行业需求增长。 图4:中国家纺消费各类需求 1)婚庆需求释放有望带动家纺需求增长 婚庆消费作为家纺消费最重要的场景之一,短期来看,疫情期间对婚庆场景有一定压制,但需求并没有消失仅仅是被延迟,前期积压的婚庆需求有望在今年开始逐渐释放,进而推动对家纺的购买需求。根据婚礼纪发布的《2023结婚全品类消费趋势洞察报告》,2023年1月平台用户活跃度较2022Q4提升3倍,国庆档婚礼预约咨询量环比增长412%。 图5:中国家纺消费各类需求 2)保交楼政策带动下住房竣工回暖,有望带动家装-家纺需求提升 住宅竣工面积增长与家纺上市公司当季收入增长具有一定相关性。对比2009年至今,家纺上市头部公司富安娜、罗莱生活的当期收入增速和住宅竣工面积增速,可以发现两者趋势具有一定一致性。其中,罗莱显著性水平不及富安娜可能是,1)罗莱批发收入占比较高,2)罗莱2017年收购家具品牌莱克星顿,2021年占公司收入18%,主要销售地是北美,与国内地产市场关联度不大。 保交楼信号下,近期地产竣工回暖,有望利好家纺行业2022年7月中共中央政治局会议首次提出“保交楼”政策,从月度的住宅竣工面积YOY可见,2022年8月开始降幅明显收窄至个位数,2023年1-2月、3月分别增长10%和35%。 图6:住宅竣工面积YOY与家纺公司当期收入YOY正关联性较高 竞争格局:龙头品牌份额有望提升,线上中高档市场和线下实体有更大成长空间 (一)全渠道格局:前四大龙头品牌已形成,中长期龙头份额有望提升罗莱、水星、富安娜、梦洁四大龙头品牌格局已形成。早年家纺企业多为区域性、地方性企业,竞争格局分散,加之消费者的家纺品牌意识较为薄弱,导致行业集中度相对较低。目前行业内比较知名、有一定规模的家纺品牌有罗莱、水星、富安娜、洁丽雅、梦洁等,前五大品牌已经形成比较稳固的市场份额,近10年CR5基本稳定在4.5%左右。2022年罗莱、水星、富安娜、洁丽雅、梦洁市占率分别为1.6%/1.0%/0.9%/0.7%/0.6%。 龙头份额有望提升: 1)较海外国家家纺行业集中度仍有一定差距:各国家纺行业CR5近年来较为稳定,中国较其他发达国家行业集中度仍有一定差距,2022年中国、美国、加拿大、日本家纺行业CR5分别为4.8%/10.6%/20.1%/20.0%。 2)行业均价提升,反映消费升级下品牌意识崛起、高品质追求。近年来家纺行业竞争不再局限于简单的花色变化,而是通过面料研发、艺术设计等途径提升品牌产品竞争力,消费升级也将提升对品牌力和高品质家纺产品的追求。 从天猫京东床上用品销售额、销量、均价月度增速可见,2016-2020上半年,床上用品行业增长主要由销量驱动,但是2020下半年之后,床上用品的均价逆势提升,说明低档次品牌和产品在疫情期间有所出清。 3)线下门店运营实力要求提升。近两年电商渠道流量见顶、增长放缓,电商渠道大众市场竞争激烈而中高档市场却空间较小(在下一段落将着重分析),因此未来头部的中高档品牌想要谋求成长需要重回线下实体门店。线下门店的盈利对品牌的渠道运营实力提出更高的考验,有利于渠道运营实力优秀的公司份额提升。 图7:中国家纺行业主要品牌公司市占率 图8:中国/海外国家家纺行业CR5 图9:天猫京东床上用品均价和销量YOY(月度) (二)线上格局:线上价格带偏中低端,中高档市场格局较好头部品牌占比高 电商销售的床上用品相对偏中低端,单价600元以下产品销量占84%左右;线上价格带和竞争环境与线下差异较大,例如富安娜线下价格带在2000-6000元左右,线上则以0-2000元为主,因此线上统计的市占率仅供参考。 横向对比来看,600元以下产品占主流,市场竞争激烈;1500元以上市场占比低,竞争格局好。我们统计天猫和京东2021+2022年床上用品各价格带的销量占比(图中黄色虚线表示),同时计算销售额前15名的品牌在各个价格带的市占率。可以发现:1)600元以下价格带市场规模巨大(占77%),同时又有非常多本土品牌和同质化产品,竞争非常激烈,其中“南极人”在300元以下市场占比领先;2)1500元以上的电商中高端市场,销量占比仅有0.6%,销售额约占整体的11%,在该价格带,同时满足“销售规模是行业前十五名”和“产品单价在1500元以上”这两个条件的品牌基本只有罗莱、富安娜、水星、梦洁,竞争格局较好。 图10:床上用品2021-2022年天猫+京东头部品牌在各价格带销量占比 纵向对比来看,中高端价格带增速较快。自2017-2022年,各价格带占比较为稳定,其中最低端(0-300元)价格带的销售增速近年来持续下滑,5年复合增速低单位数下滑或增长;中端价格带(300-1500元)销售增速较为稳定,5年复合增速中高单位数增长;高端价格带(1500元以上)销售增速双位数增长。同时,中高端价格带竞争者较少,富安娜、罗莱、水星在该价格段占比较高,竞争力强。 图11:2017-2022年天猫+京东床上用品行业价格带分布变化(销量占比/销量增速) 由此我们认为:1)线上低价产品竞争激烈,头部品牌在线上中高端价格带占据优势。线上低价市场空间虽大,但竞争激烈,主打线上低价策略的“南极人”占据高份额外,还有大量白牌;而中高档市场目前竞争格局相对较好,头部品牌已经形成较高的消费者心智——基本由头部四大品牌占据。2)线上中高档产品增速较快,未来头部品牌在线上渠道仍具备成长性。1500元以上产品在电商平台占比虽较小,但近年来增速较快,证明线上消费者对于较高端产品的消费意愿和消费能力有所增提升;叠加此价格带以头部品牌为主,我们认为中高档产品需求的提升有望推动头部品牌线上渠道销售的增长。3)行业尤其头部品牌仍依赖线下渠道增长:第一,线上中高端市场竞争格局虽好,但占比较小,更多消费者选择价位较高的家纺产品仍以线下渠道为主;第二,线下渠道产品价格、利润率好于线上,更有利于公司长期稳健发展。 公司概况:国内第三大家纺公司,坚守初心打造高端轻奢品牌 业务概览:国内第三大家纺公司,立足高端艺术家纺 富安娜以销售床上用品及家居生活类产品为主,主要产品包括套件、被芯、枕芯等。公司以完全原创设计为核心竞争力,聚焦艺术家纺,专注产品设计研发创新,并打造新零售全渠道自主运营的精细化管理。 公司立足于“艺术家纺”,定位高端。公司是艺术家纺家居的领先企业,基于不同消费群体的风格和艺术理念进行品牌和产品打造,旗下共拥有4大原创自有家纺品牌:核心贡献业绩的主品牌“富安娜”(主力人群35-55岁,价格带2000-6000元),另外有三大子品牌“VERSAI维莎”(艺术轻奢系列)、“馨而乐”(年轻温馨系列)和“酷智奇”(儿童系列),子品牌目前没有独立的专卖店,产品系列在部分富安娜店铺中陈列。 电商渠道占比4成,未来着重发展线下。2022年线下渠道总收入15.6亿元,占比51%,其中直营和加盟分别占总收入24%/27%,毛利率分别为66.5%/52.7%。电商渠道收入占42%,毛利率46.3%,天猫/京东/唯品会分别占30%/35%/14%,另外还有少量抖音。其他渠道包括团购和家居合计占收入比重7.8%。目前电商占公司收入比重较大,但电商平台流量增长放缓、成本上升,预计未来公司将着重发展线下。 图12:富安娜业务一览图 发展历程:坚守初心打造高端轻奢品牌,业绩多年保持稳健增长 (一)1994~1999年:创立品牌,注重研发和设计,定位高端家纺用品 改革开放初期,公司创始人林国芳先生来到深圳打拼,经营过杂货店、水果批发、月饼工厂等赚到第一桶金,1994年林国芳先生创立富安娜品牌,从海外引进纤维棉被生产技术和印花技术,创始人注重产品研发和设计,从品牌成立之初就定位高端人群,致力于提供高品质、富有美感的床上用品。 1997年香港回归前夕