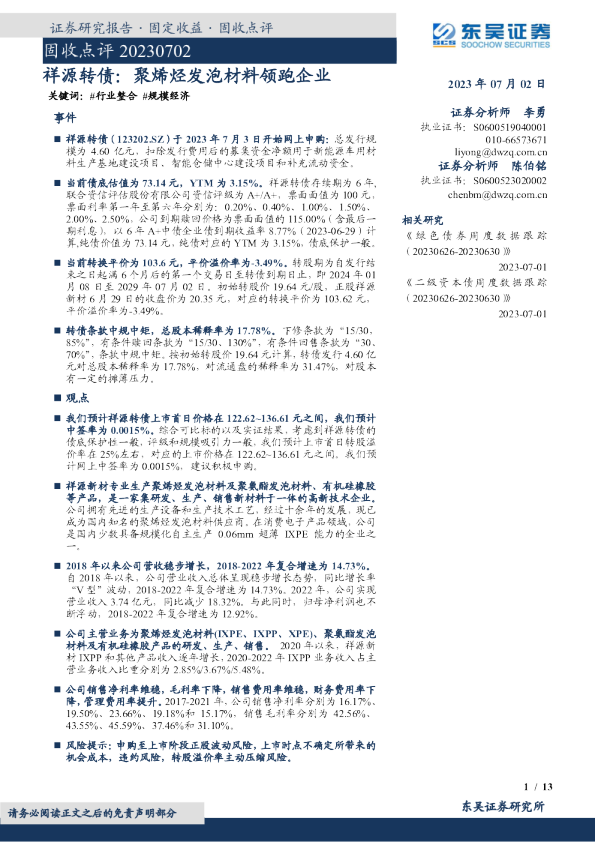

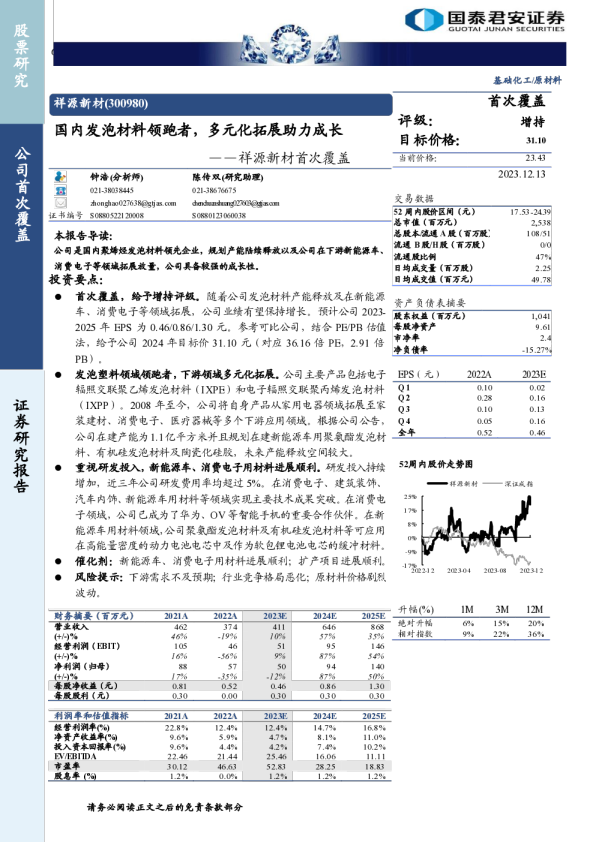

祥源转债,领先的聚烯烃发泡材料生产企业

祥源转债,领先的聚烯烃发泡材料生产企业证券研究报告 2023年06月30日 申购建议:积极参与 申购分析: 作者 孙彬彬分析师 SAC执业证书编号:S1110516090003 sunbinbin@tfzq.com 1.祥源转债发行规模4.6亿元,债项与主体评级为A+/A+级;转股价19.64 元,截至2023年6月28日转股价值99.39元;各年票息的算术平均 值为1.27元,到期补偿利率15%,属于新发行转债一般水平。按2023 年6月28日6年期A+级中债企业到期收益率8.76%的贴现率计算,债 底为74.68元,纯债价值较低。其他博弈条款均为市场化条款,若全部转股对总股本的摊薄压力为21.62%,对流通股本的摊薄压力为45.91%,对现有股本有一定摊薄压力。 2.截至2023年6月28日,公司前三大股东魏志祥、魏琼、湖北量科高投创业投资有限公司分别持有占总股本29.51%、19.51%、3.93%的股份,控股股东未承诺优先配售,根据现阶段市场打新收益与环境来预测,首日配售规模预计在69%左右。剩余网上申购新债规模为1.43亿元,因单户申购上限为100万元,假设网上申购账户数量介于950-1050万户,预计中签率在0.0014%-0.0015%左右。 3.公司所处行业为其他塑料制品(申万三级),从估值角度来看,截至2023年6月28日收盘,公司PE(TTM)为43.33倍,在收入相近的10家同业企业中处于同业较高水平,市值21.15亿元,处于同业一般水平。截至2023年6月28日,公司今年以来正股上涨11.35%,同期行业指数上涨1.99%,万得全A上涨1.99%,上市以来年化波动率为40.12%,股票弹性一般。公司目前股权质押比例为18.18%,有一定股权质押风险。其他风险点:毛利率持续下降风险、业绩下滑风险、技术实施风险、产能消化风险、效益不及预期风险。 祥源转债规模较小,债底保护较小,平价低于面值,市场或给予31% 的溢价,预计上市价格为130元左右,建议积极参与新债申购。 风险提示:本息兑付风险、可转债未担保的风险、到期不能转股的风险、转股后每股收益、净资产收益率被摊薄的风险、价格波动甚至低于面值的风险信用评级变化的风险 近期报告 1《固定收益:天风总量每周论势2023 年第23期-天风总量联席解读 (2023-06-28)》2023-06-28 2《固定收益:力合转债,物联网通信技术芯片设计龙头-申购建议:积极参与》2023-06-28 3《固定收益:出口订单有哪些变化? -宏观利率专题(2023-06-28)》2023-06-28 关注我们 扫码关注天风证券 研究所官方微信号 请务必阅读正文之后的信息披露和免责申明1 内容目录 1.祥源转债要素表3 2.祥源转债价值分析3 3.祥源新材基本面分析4 图表目录 图1:主营业务收入按产品分类(万元)4 图2:2022年主营业务收入按地区分类4 图3:截至2023年6月28日祥源新材股权关系示意图4 图4:营业收入、营业成本(亿元)与营收增长情况5 图5:归母净利润、毛利率与净利率变动情况5 图6:期间费用率变动情况5 图7:经营性现金流净额(亿元)及收付现比5 图8:2018-2022年我国PVC地板出口情况6 图9:2023年第一季度智能手机市场份额6 图10:2023年第一季度中国折叠屏手机市场份额6 图11:2020-2022年中国新能源汽车销量及占比变化7 图12:公司下游主要客户7 图13:截至2023年3月31日公司主要在建厂房明细8 图14:祥源新材近三年PE-Band8 表1:祥源转债发行要素表3 表2:募集资金使用计划(单位:万元)9 1.祥源转债要素表 表1:祥源转债发行要素表 代码123202.SZ证券简称祥源转债 公司代码 300980.SZ 公司名称 祥源新材 外部评级:债项/主体 A+/A+ 发行额 4.6亿元 期限(年) 6年 利率 0.20%、0.40%、1.00%、1.50%、2.00%、2.50% 预计发行/起息日期 2023-07-03 转股起始日期 2024-01-07 转股价 19.64元 赎回条款 转股期,15/30,130% 向下修正条款 存续期,15/30,85% 回售条款 最后两个计息年度,30,70% 补偿条款 到期赎回价格:115元 原始股东股权登记日 2023-06-30 网上申购及配售日期 2023-07-03 申购代码/配售代码 370980/380980 主承销商 华林证券 资料来源:公司公告,天风证券研究所 2.祥源转债价值分析 转债基本情况分析 祥源转债发行规模4.6亿元,债项与主体评级为A+/A+级;转股价19.64元,截至2023 年6月28日转股价值99.39元;各年票息的算术平均值为1.27元,到期补偿利率15%, 属于新发行转债一般水平。按2023年6月28日6年期A+级中债企业到期收益率8.76% 的贴现率计算,债底为74.68元,纯债价值较低。其他博弈条款均为市场化条款,若全部转股对总股本的摊薄压力为21.62%,对流通股本的摊薄压力为45.91%,对现有股本有一定摊薄压力。 中签率分析 截至2023年6月28日,公司前三大股东魏志祥、魏琼、湖北量科高投创业投资有限公司分别持有占总股本29.51%、19.51%、3.93%的股份,控股股东未承诺优先配售,根据现阶段市场打新收益与环境来预测,首日配售规模预计在69%左右。剩余网上申购新债规模为1.43亿元,因单户申购上限为100万元,假设网上申购账户数量介于950-1050万户,预计中签率在0.0014%-0.0015%左右。 申购价值分析 公司所处行业为其他塑料制品(申万三级),从估值角度来看,截至2023年6月28日 收盘,公司PE(TTM)为43.33倍,在收入相近的10家同业企业中处于同业较高水平, 市值21.15亿元,处于同业一般水平。截至2023年6月28日,公司今年以来正股上涨 11.35%,同期行业指数上涨1.99%,万得全A上涨1.99%,上市以来年化波动率为 40.12%,股票弹性一般。公司目前股权质押比例为18.18%,有一定股权质押风险。其他风险点:毛利率持续下降风险、业绩下滑风险、技术实施风险、产能消化风险、效益不及预期风险。 祥源转债规模较小,债底保护较小,平价低于面值,市场或给予31%的溢价,预计上市 价格为130元左右,建议积极参与新债申购。 3.祥源新材基本面分析 领先的聚烯烃发泡材料生产企业 公司主营业务为聚烯烃发泡材料、聚氨酯发泡材料、有机硅橡胶等产品的研发、生产及销售。公司是国内领先的聚烯烃发泡材料制造商与供应商,是国内少数可生产超薄IXPE(电子辐照交联聚乙烯发泡材料)材料及批量化生产IXPP(电子辐照交联聚丙烯发泡材料)材料的企业之一,在研发、产品、品牌等方面拥有领先的市场地位。2022年,公司主要收入来源于IXPE,占主营业务收入的91.78%。 公司产品以内销为主,2022年境内收入占比达85%。公司认为,随着高端聚烯烃发泡材料在国内市场的普及率提高,各个行业对国产聚烯烃发泡材料的需求预计将保持较高的增长率。 图1:主营业务收入按产品分类(万元)图2:2022年主营业务收入按地区分类 境内 85% 境外 15% 50,000 40,000 30,000 20,000 10,000 0 202020212022 其他 资料来源:公司公告,天风证券研究所资料来源:公司公告,天风证券研究所 公司成立于2003年4月29日,于2021年4月21日在深交所创业板上市。截至2023 年6月28日,公司前三大股东魏志祥、魏琼、湖北量科高投创业投资有限公司分别直接持有占总股本29.51%、19.51%、3.93%的股份,控股股东为魏志祥、实际控制人为魏志祥、魏琼。 图3:截至2023年6月28日祥源新材股权关系示意图 资料来源:WIND,天风证券研究所 公司2022年营业收入3.74亿元,同比减少19.12%;归母净利润0.57亿元,同比减少35.41%;毛利率为31.10%,同比减少6.36pct。2022年公司营业收入变动主要原因为整体市场需求减少,根据市场情况调整所致。公司2023年一季度营业收入0.67亿元,同比减少33.22%;归母净利润0.02亿元,同比减少76.16%;毛利率为30.49%,同比减少1.99pct。 图4:营业收入、营业成本(亿元)与营收增长情况图5:归母净利润、毛利率与净利率变动情况 551.0 50.9 40.8 40.7 30.6 30.5 20.4 20.3 10.2 10.1 00.0 2 201820192020202120222023Q1 归母净利润(亿元,左)毛利率净利率 50% 45% 40% 35% 30% 25% 20% 15% 10% 5% 0% 资料来源:WIND,天风证券研究所资料来源:WIND,天风证券研究所 2022年公司销售费用率3.84%,同比增长0.75pct;管理费用率15.22%,同比增长 1.98pct;财务费用率-1.91%,同比减少2.40pct;研发费用率6.21%,同比增长0.87pct。财务费用率变化主要系汇率变动导致的汇兑收益增加及本期利息支出减少所致。2023年一季度公司销售费用率4.07%,同比增长0.20pct;管理费用率23.66%,同比增长10.74pct;财务费用率-0.02%,同比减少0.82pct;研发费用率10.23%,同比增长6.11pct。 2022年公司经营活动产生的现金流量为净流入0.80亿元,上年同期为净流入0.22亿元;收现比0.99,同比增加0.22;付现比0.70,同比减少0.03。公司经营活动产生的现金流量大幅变动,主要系收到的税费返还增加及上半年增值税、企业所得税缓缴减少支付的各项税费所致。2023年一季度,公司经营活动产生的现金流量为净流出0.10亿元,上年同期为净流出0.06亿元;收现比1.00,同比增加0.01;付现比0.73,同比减少0.35。公司经营活动产生的现金流量大幅变动,主要系2022年执行按比例暂缓缴纳部分税款的政策,2023年一季度暂缓政策不再延续,并缴纳相应期间已缓缴的税款,导致缴纳的各项税费总额高于上年同期。 图6:期间费用率变动情况图7:经营性现金流净额(亿元)及收付现比 43% 1.0 1.2 38% 33% 28% 0.8 0.6 1.0 0.8 23% 18% 13% 0.4 0.2 0.6 0.4 8% 3% –2% 2018 2019 2020 2021 2022 2023Q1 0.0 –0.2 2018 2019 2020 2021 2022 2023Q1 0.2 0.0 销售费用率管理费用率财务费用率研发费用率经营活动产生的现金流量净额(左)收现比付现比 资料来源:WIND,天风证券研究所资料来源:WIND,天风证券研究所 下游建筑装饰/消费电子/新能源车用材料多点开花,聚烯烃发泡材料市场广阔 祥源新材处于泡沫塑料制造行业,属于软质泡沫塑料制造领域。主要产品为聚烯烃发泡材料,处于产业链中游位置。公司所处行业上游主要为发泡所需的化工产品生产行业。公司所处行业下游为建筑装饰材料、消费电子产品、汽车内饰材料、家用电器产品及医疗器械产品等行业。 上游材料供应稳定,价格市场化程度较高。公司采购的物料主要为各类化工材料,如合成树脂、发泡剂和色母粒子等。采购供应商主要为生产各类化工原材料的大型石化企业或石化产品贸易商。本行业原材料供应稳定,价格公开透明,原材料紧缺风险较低。 下游应用广泛,市场空间广阔。下游行业遍布建筑装饰材料、消费电子产品、汽车内饰材料、家用电器产品、医疗器械产品等众多行业,应用十分广泛。随着应用领域的不断拓展,未来航空航天、高铁、新能源等领域对轻量化、高强度、耐腐蚀的新型发泡材料需求有望不断增加。