深度报告:橡胶复合耐磨备件加速替代,“一带一路”助力公司成长

AI智能总结

AI智能总结

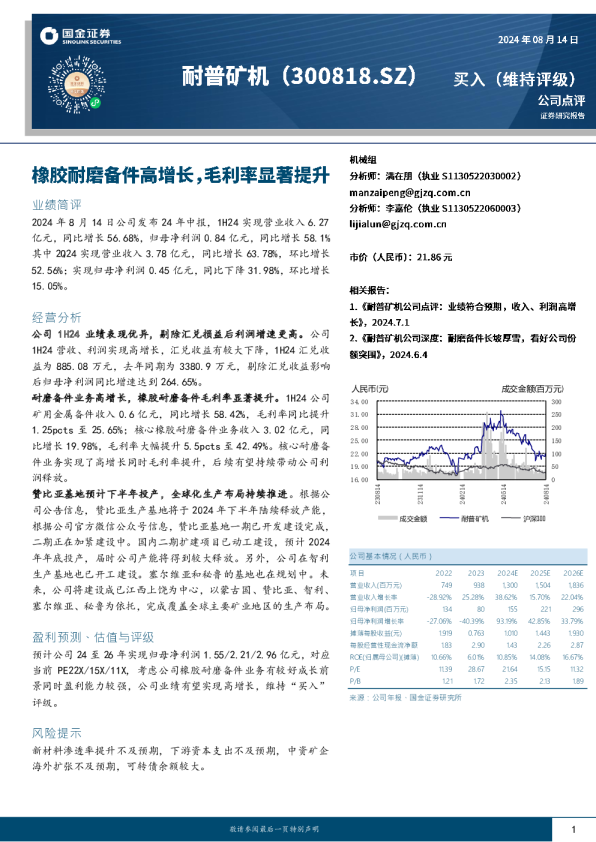

证券研究报告 矿山冶金机械/公司深度报告 2023年6月4日 橡胶复合耐磨备件加速替代,“一带一路”助力公司成长 耐普矿机(300818.SZ)深度报告 评级:买入-B(首次覆盖) 分析师:刘荆S0910520020001 本报告仅供华金证券客户中的专业投资者参考请仔细阅读在本报告尾部的重要法律声明 1、公司是重型矿山选矿装备及其新材料耐磨备件专业制造企业。致力于高性能橡胶耐磨材料及橡胶复合材料的研发应用以提升重型选矿装备性能、可靠性与寿命,有效节约减排,全面提高矿山重型选矿设备的运转率、作业效率。公司的耐磨新材料重型选矿装备及备件已应用于国内多座大型有色金属、黑色金属矿山,并远销多个国家。公司已与江铜集团、铜陵有色、中信重工、紫金矿业、北矿院、KAZMineralsLLC、OyuTolgoiLLC、美伊电钢、CompaniaMineraAntaminaS.A.、ErdenetMiningCorporation等国内外知名矿业公司或矿业设备制造商建立了稳定的合作关系。 2、橡胶复合耐磨备件替代空间大。选矿备件具备明显耗材属性,橡胶复合耐磨备件具有耐磨、耐腐、经济、环保等诸多优势,实现了对传统金属材料的部分有效替代,在降低矿山作业的耗材成本、节能和环境保护等方面效果显著。根据CNKI,橡胶衬板单套重量低于锰钢衬板36吨,噪音低12.3分贝,使用周期高1440小时,吨矿电耗4.90kWh/t略低于锰钢衬板;复合管道具有钢管道连接方便、陶瓷的耐磨性、橡胶热胀冷缩的弹性等优点,相对传统金属管道更具备经济性。 3、“一带一路”助力海外市场开拓。公司对外市场集中于“一带一路”国家,例如中亚、东欧、南美、非洲等地对中国较为友好并且矿产资源丰富。国际环境的变化也给公司带来了较大的机遇。根据公司 公告,海外业务毛利率更高,随着海外业务占比不断提升,公司盈利能力也将稳步提升。 4、投资建议:考虑到公司是国内橡胶耐磨件龙头,橡胶耐磨备件有望逐步替代传统金属备件,公司作为龙头将充分受益,且公司将充分受益于“一带一路”推进带来的优质海外业务,我们预测2023-2025年公司归母净利润分别为0.85/1.41/2.17亿元,对应6月2日股价,EPS分别为0.81、1.34、2.07元,对应PE估值分别为27.7/16.7/10.8倍,首次覆盖公司,给予“买入-B”评级。 风险提示:橡胶耐磨备件渗透率提升不及预期,海外客户开拓不及预期,行业竞争加剧,国际政治经济环境变动等。 01 深耕选矿设备耐磨备件,盈利能力稳定 02 03 04 选矿设备为矿业核心环节,公司产品覆盖全面橡胶耐磨备件龙头,一带一路助力海外市场开拓盈利预测及投资建议 05 风险提示 耐普矿机成立于2005年,总部位于江西上饶,为国内高分子耐磨材料领域开发领军企业。公司2020年于深交所创业板IPO。 公司不断积聚优势,开展海外版图。自2011年蒙古项目投产后,公司的生产集体已覆盖国内、中亚、非洲、美洲,2022年海外收入为4.21亿元,营收占比超过50%。 图:公司发展历程 通过ISO14000、 GB/T28001管理体系认证自主研发生产的750NZJ渣浆泵在蒙古成功投产 江苏大卫精工科技有限 公司成立 专业研发生产卧式镗铣加工中心与卧式加工中心 获第一届江西省模范劳动关系 和谐企业 获上饶市第二届“市长质量奖” 获第六届“创客中国”中小企 业创新创业大赛江西赛区一等奖 新园区建设搬迁完成;铸造子公司投产 可转债成功发行年营收突破10亿元 2011 2014 2018 2021 2005 2012 2016 2020 2022 江西耐普实业 有限公司成立正式投产 获江西省著名商标 自主研发生产的550NZJ渣浆泵在乌山成功投产 获批设立博士后科研工作站 新三板正式挂牌 深交所创业板成功上市 年产600万吨额尔登特EPC项目建成投产 员工持股计划完成,提升核心员工凝聚力 公司产品涵盖磨矿系统作业、矿浆输送分级系统作业以及浮选系统作业。公司选矿设备包含渣浆泵、旋流器及圆筒筛等,耐磨备件包含渣浆泵过流件,磨机橡胶复合衬板,圆筒筛及振动筛橡胶筛网,浮选机叶轮、定子,耐磨管道等。公司产品主要应用于金属矿山的选矿流程,公司产品凭借使用寿命长等明显的性能优势,并且还具有生产成本的优势,所以具有优异的性价比,可以满足供需双方“双赢”要求。 图:公司主要产品 耐普矿机:股权结构集中,实控人郑昊持有公司股权共计53.36%。截至2023年一季报,公司前两大股东分别为郑昊、曲治国先生,两人分别持股53.36%、5.71%。其中郑昊先生为公司现任董事长及实际控制人,公司股权结构较为集中且稳定。 员工持股计划发布,焕新企业活力:公司2022年8月发布员工持股计划,本次持股计划参加对象为公司董事(不含独立董事)、高级管理人员、公司核心管理人员和重要骨干员工(总人数不超过10人)。本次受让价格为5.00元/股,估计不超过1,500,060股,占公司当前股本总额的2.14%。持股计划存续期为48个月,每期解锁的标的股票比例分别为40%、30%、30%。 图:实控人合计控股53.36%(截止2023年一季报)图:2022年员工持股计划营收考核目标 营业收入目标 业绩增长目标(剔除Erdenet工程合同影响) 15.75 9.75 4.5 20 15 10 5 0 202220232024 140% 120% 100% 80% 60% 40% 20% 0% 2022年业绩出现下滑主要为蒙古国额尔登矿业公司EPC项目集中于2021年确认所致:2022年,公司实现营收7.49亿元,同比减少28.92%,2018-2022四年CAGR为23.1%。2022年公司实现净利润1.34亿元,同比减少27.06%,2018-2022四年CAGR为19.8%。2022年业绩出现下滑,是由于蒙古国额尔登矿业公司EPC项目集中于2021年确认,导致2021年营收和利润较高。 图:2022年实现营收7.49亿元,2018-2022CAGR为23.1% 图:2022年实现归母净利润1.34亿元,2018-2022CAGR为19.8% 12.00 10.00 8.00 6.00 4.00 2.00 0.00 营业总收入(亿元)Yoy 201820192020202120222023Q1 200% 150% 100% 50% 0% -50% 2.00 1.50 1.00 0.50 0.00 -0.50 归母净利润(亿元)Yoy 2018 2019 2020 2021 20222023Q1 400% 300% 200% 100% 0% -100% -200% 橡胶耐磨制品业务是公司最主要组成部分:2022年全年,公司橡胶耐磨制品营收占比为57.81%,选矿设备及备件为9.48%;矿用金属备件收入占比为7.88%。 2021年其他主营业务营业收入大幅增长主要为额尔登矿业公司EPC项目集中确认:2021年其他主营业务营业收入为6.32亿元(其中额尔登矿业公司EPC确认收入6.83亿元占当年营业收入总体比重为64.87%)。 图:橡胶耐磨制品是公司主要业务,2022年占比为57.81% 图:2022年橡胶耐磨制品营收总计为4.33亿元 120.00% 100.00% 80.00% 60.00% 40.00% 20.00% 0.00% 橡胶耐磨制品矿用金属备件其他主营业务 橡胶耐磨制品选矿设备及备件矿用金属备件 矿用管道、工业设备耐磨衬里其他主营业务 0.31% 14.42% 9.51% 0.00% 11.75% 10.32% 5.71% 8.42% 15.22% 60.02% 22.03% 7.88% 9.48% 71.78% 69.63% 65.22% 7.31% 25.55% 5.22% 57.81% 6.32 4.33 2.34 2.43 2.4 2.69 0.301.407.103.01 0.306.401.290 0.506.310.20.21 0.707.550.2 1.65 0.701.509.21 7 6 5 4 3 2 1 0 选矿设备及备件 矿用管道、工业设备耐磨衬里 20182019202020212022 20182019202020212022 资料来源:wind,华金证券研究所资料来源:wind,华金证券研究所 公司毛利率有所下滑:2021年公司EPC项目大幅确认收入导致总体毛利率有所下滑。受疫情影响,主要产品橡胶耐磨制品由于国外业务占比下降,毛利率也有所下滑。 研发稳定投入,新园区搬迁完成,集中管理有望优化生产效能:2022年公司研发投入为2818万元,占营收比重为3.77%,公司不断加强研发中心建设,吸引优秀研发人才。2022年公司顺利完成生产车间的整体搬迁,新园区建设进一步提升国内产能,信息化、智能化主力公司集中管理。2022年公司管理费用为8599万元,同比增长85.51%,主要为新园区投入使用后,固定资产折旧及员工持股计划新增股份支出所致。 图:近年公司毛利率有所下滑(21年集中确认额尔登EPC项目导致毛利率有所降低) 毛利率 净利率 橡胶耐磨制品 2018 2019 2020 2021 2022 2023Q1 60.00% 图:2021年各项费用率占比大幅下降主要为营收偶发性大幅增长所致 销售费用率研发费用率管理费用率财务费用率 50.00% 40.00% 30.00% 20.00% 10.00% 0.00% -10.00% -20.00% 25.00% 201820192020202120222023Q1 20.00% 15.00% 10.00% 5.00% 0.00% -5.00% 目录 01 深耕选矿设备耐磨备件,盈利能力稳定 02 03 04 选矿设备为矿业核心环节,公司产品覆盖全面橡胶耐磨备件龙头,一带一路助力海外市场开拓盈利预测及投资建议 05 风险提示 选矿的目的是为了提高原矿石的含有价金属品位,去除部分有害杂质。选矿环节所需要的设备主要包括破碎机、给料机、球磨机、振动筛、分级器、磁选机(多用于铁、钨、锰等矿石)、浮选机(多用于铜、铅、锌等矿石)等 选矿的基本原理:将矿石破碎和磨细到矿物单体分离的程度,使矿石中的有用矿物和脉石分离,然后利用有用矿物和脉石的不同性质,如密度、导磁性或亲水性等的不同,采用适当的方法使它们分离集聚,收集其中的有用矿物集合体(精矿)而废弃脉石(尾矿),从而获得高品位的精矿粉,达到大幅度提高品位的目的。 图:矿石分选及所需设备流程(以赤铁矿为例) 以铜矿为例,原矿石经过分选后将有效提高品位。根据杨双福等于2022年发表的论文《X射线智能分选机预选新疆某低品位铜矿》,文中实验的原矿平均铜品位0.311%,经破碎筛分后,-10mm粉矿产率25%、铜品位0.400%,+10mm块矿产率75%、铜品位0.281%。+10mm粒级矿石经智能分选机分选后,作业抛废率56.85%,矿石精矿铜品位提高至0.540%,作业富集比1.92,作业回收率82.82%,废石铜品位0.085%。经过预选后,选矿厂入选铜品位提高到0.479%,大大提高了选矿厂运行效率。 图:铜原矿破碎筛分流程图:铜原矿经过分选后有效提升了品位 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 20