2024年半年报点评:矿用橡胶耐磨备件先行者,业绩实现高速增长

AI智能总结

AI智能总结

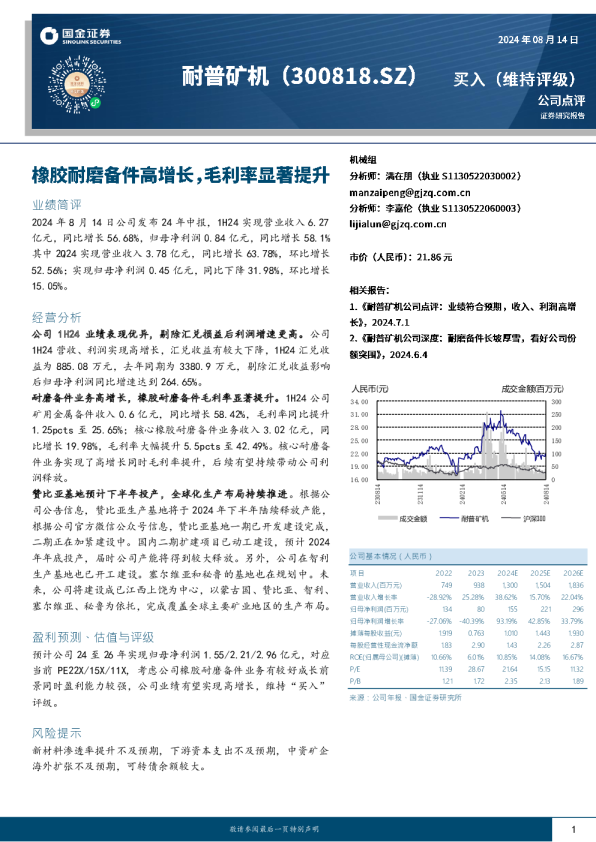

投资要点 事件:公司发布2024年半年报,2024H1公司实现营业收入6.3亿元,同比增长56.7%,实现归母净利润0.84亿元,同比增长58.1%。2024Q2公司实现营业收入3.8亿元,同比增长63.8%,实现归母净利润0.45亿元,同比减少32.0%。 公司上半年业绩实现高速增长。 橡胶耐磨备件业务持续增长,替代空间广阔。分产品来看,2024H1,公司矿用橡胶耐磨备件实现收入3.0亿元,同比+20.0%,毛利率为42.5%,同比+5.5pp,公司自研橡胶复合备件在耐磨性、耐腐性、环保性等诸多方面优于传统金属材料备件,相比传统金属材料备件具有较强的竞争优势,目前选矿环节橡胶耐磨备件渗透率不足15%,替代空间广阔。选矿系统方案及服务实现收入2.0亿元,同比+1294.6%,毛利率为26.0%,同比+20.8pp,主要来源于额尔登特EPC项目收入确认。矿用金属备件实现收入0.6亿元,同比+58.4%,毛利率为25.7%,同比+1.3pp。选矿设备实现收入0.5亿元,同比-27.1%,毛利率为32.4%,同比+9.8pp。 毛利率提升明显,费用管控能力良好。2024H1公司毛利率、净利率分别为35.0%、13.5%,同比+2.6pp、-0.2pp,毛利率提升较多主要系海外市场拓展顺利带动高毛利橡胶耐磨备件收入增长较多。2024H1,公司期间费用率为17.4%,同比-0.6pp,其中销售/管理/研发/财务费用率分别同比-1.2/-4.2/-1.1/+5.9pp,财务费用率提升明显主要系受汇率波动影响。 国际化布局持续推进,海外产能释放前夕。2024H1,公司海外业务实现收入4.3亿元,同比+153.3%,全球化战略成效显著。公司赞比亚生产基地将于2024年下半年投产,智利基地也已开工建设中,塞尔维亚和秘鲁的基地也在规划中,海外项目建成后将形成以亚洲、非洲、欧洲、南美洲均有生产、服务中心的全球化战略布局,出海打开成长天花板。 盈利预测与投资建议。预计公司2024-2026年归母净利润分别为1.5、2.1、2.7亿元,对应EPS分别为1.01、1.35、1.77元,对应当前股价PE分别为21、15、12倍,未来三年归母净利润复合增速为50%。公司海外布局稳步推进,优势产品橡胶耐磨备件替代传统金属备件趋势,给予公司2024年25倍目标PE,对应目标价25.25元,首次覆盖,给予“买入”评级。 风险提示:海外市场拓展不及预期、行业竞争加剧、汇率波动等风险。 指标/年度 1耐普矿机:矿用橡胶耐磨备件龙头,国际化布局加速 1.1聚焦橡胶复合耐磨备件,国际化战略稳步推进 专注选矿设备及备件领域,产品向高端化、大型化发展。耐普矿机成立于2005年,是一家集研发、生产、销售和服务于一体的重型矿山选矿装备及其新材料耐磨备件专业制造的上市公司,为客户提供重型选矿装备优化,选矿工艺流程设计、咨询和优化等增值服务。公司的耐磨新材料重型选矿装备及备件已应用于国内多座大型有色金属、黑色金属矿山,并远销蒙古国、哈萨克斯坦、澳大利亚、墨西哥、美国和秘鲁等多个国家。公司已与ErdenetMining Corporation、中信重工、紫金矿业、美伊电钢、江铜集团、哈萨克矿业集团、OyuTolgoiLLC、墨西哥集团等国内外知名矿业公司或矿业设备制造商建立稳定的合作关系。 图1:耐普矿机发展历程 公司产品覆盖选矿全流程,高分子耐磨材料选矿备件优势明显。公司的主要产品应用于选矿流程中的磨矿分级和选别作业,具体可分为选矿设备以及橡胶耐磨备件。其中,选矿设备主要有渣浆泵和旋流器等,选矿备件是选矿过程中的消耗型备件,主要有磨机衬板、圆筒筛、渣浆泵过流件等。公司自研橡胶复合备件在耐磨性、耐腐性、环保性等诸多方面优于传统金属材料备件,相比市场上的传统金属材料备件具有较强的竞争优势。 图2:耐普矿机主要产品矩阵 矿用橡胶耐磨备件为公司主要收入来源。2024年上半年,公司矿用橡胶耐磨备件实现收入3.0亿元,同比增长20.0%,毛利率为42.5%,同比增加5.5个百分点;选矿系统方案及服务实现收入2.0亿元,同比增长1294.6%,主要得益于额尔登特项目收入确认,毛利率为26.0%。同比增加20.8个百分点。随着公司海外产能逐渐释放,各产品及业务毛利率仍存在提升空间。 图3:矿用橡胶耐磨备件业务为公司主要收入来源 图4:核心业务毛利率维持在较高水平 1.2海外业务拓展顺利,业绩实现高速增长 海外市场高速拓展,收入及利润大幅增长。2024年上半年,公司实现营收6.3亿元,同比增长56.7%,实现归母净利润0.8亿元,同比增长58.1%,收入规模及利润实现高速增长主要得益于公司持续深入开发国际市场,同时额尔登特EPC项目贡献较大。 图5:2024H1,公司实现营收6.3亿元,同比增长56.7% 图6:2024H1,公司实现归母净利润0.8亿元,同比增长58.1% 海外基地陆续落地,全球化布局加速推进。2024年上半年,公司海外业务实现营收4.3亿元,同比增长153.3%,主要系额尔登特EPC项目贡献较大。国内业务实现营收2.0亿元,同比减少14.8%。公司以国内大型、特大型矿山市场为基础,重点开拓国际市场。赞比亚生产基地将于2024年下半年投产,智利基地也在陆续开工建设中,项目建成后将形成以亚洲、非洲、欧洲、南美洲均有生产、服务中心的全球化战略布局。 图7:2024H1,公司国内收入2.0亿元,海外收入4.3亿元 图8:海外业务毛利率较高 盈利能力显著提升,费用管控能力良好。2024年上半年,公司毛利率达到35.0%,同比提升2.6个百分点,主要系高毛利橡胶耐磨备件增速明显;净利率为13.5%,同比减少0.2个百分点;期间费用率为17.4%,同比减少0.6个百分点,其中财务费用率同比增加5.9个百分点,主要系汇率波动影响所致。 图9:盈利能力提升明显 图10:公司费用管控能力良好 1.3股权结构清晰稳定,研发团队实力雄厚 股权结构清晰,不断优化研发人员结构。郑昊为公司实际控制人,直接持有公司51.22%股份。公司拥有了一支专业技术强、经验丰富的流体力学、机械设计、橡胶配方及工艺专业研发团队,专业从事选矿设备、模具、新材料以及新工艺的开发和应用。公司还与北京矿冶研究总院、长沙有色冶金设计研究院等国内多家矿山冶金设计院所建立了长期合作关系,研发实力雄厚。 图11:股权集中度较高,郑昊为公司实际控制人 2盈利预测与估值 2.1盈利预测 关键假设: 1)矿用橡胶耐磨备件:公司橡胶耐磨备件处于行业领先地位,同时行业橡胶复合备件的替代和渗透加快,预计2024-2026年矿用橡胶耐磨备件业务同比增长34.6%、24.5%、23.9%,毛利率分别为44.5%、45.0%、45.5%。 2)选矿设备:公司选矿产品覆盖全面,与国内外知名矿业公司或矿业设备制造商具有稳定合作关系,预计2024-2026年选矿设备业务同比增长10.0%、15.0%、15.0%,毛利率分别为26.5%、26.2%、26.0%。 3)选矿系统方案及服务:公司选矿系统方案及服务主要为海外矿山企业提供选矿EPC服务,随着公司国际化进程加速,海外基地陆续落地,预计2024-2026年选矿系统方案及服务业务同比增长70.0%、15.0%、15.0%,毛利率分别为26.0%、25.0%、25.0%。 基于以上假设,预计公司2024-2026年分业务收入成本如下表: 表1:分业务收入及毛利率 2.2相对估值 综合考虑业务范围,选取3家主要业务服务于矿山开采的公司作为估值参考,分别为金诚信、中信重工、运机集团。金诚信主营业务为采矿运营管理和矿山工程建设,与公司选矿系统及服务业务相关性较高。运机集团主营业务为输送机设备,主要应用与煤炭、矿山等领域。中信重工主营业务为矿山设备,同时也是公司核心客户之一。预计公司2024-2026年归母净利润分别为1.5、2.1、2.7亿元,未来三年归母净利润复合增长率50%,公司海外布局稳步推进,优势产品橡胶耐磨备件替代传统金属备件趋势明确,给予2024年25倍估值,对应目标价25.25元,首次覆盖,给予“买入”评级。 表2:可比公司估值 3风险提示 海外市场拓展不及预期的风险:公司产品已远销蒙古国、刚果金、哈萨克斯坦、澳大利亚、墨西哥、塞尔维亚和秘鲁等多个国家,未来公司将重点开拓南美洲和非洲市场。目前公司海外业务规模增长迅速,且海外生产基地也在陆续建设中,如果海外市场拓展不及预期,可能会对公司业绩造成不利影响。 行业竞争加剧的风险:公司目前出口业务增长迅速,在国际市场上公司将直接面临Weir Group、KSB及MetsoCorporation等国际知名大型公司的激烈竞争。如果不能很好应对激烈的市场竞争,将会对本公司的经营业绩和利润水平构成不利影响 汇率波动的风险:随着未来公司外销收入规模的扩大,若人民币对美元以及公司其他主要结算币种汇率出现大幅波动或升值趋势长期延续,而公司未能及时与客户调整外币销售价格,或未及时结汇,可能会对公司收入及利润水平产生较大不利影响。