珠宝行业2022年年报综述:量价齐升推动黄金珠宝行业规模扩大,部分个股2022年业绩增长亮眼

AI智能总结

AI智能总结

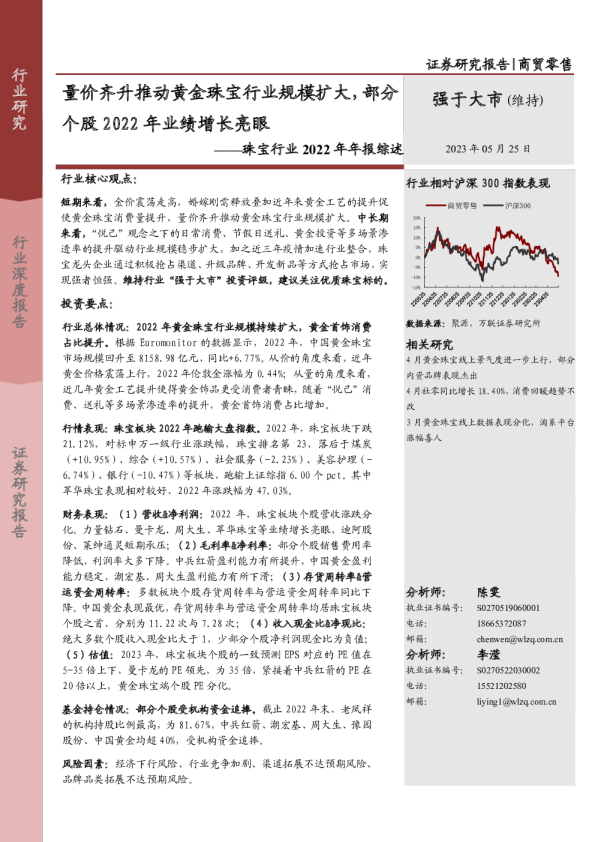

量价齐升推动黄金珠宝行业规模扩大,部分个股2022年业绩增长亮眼 证券研究报告|商贸零售 强于大市(维持) 行业核心观点: ——珠宝行业2022年年报综述 2023年05月25日 行业相对沪深300指数表现 短期来看,金价震荡走高,婚嫁刚需释放叠加近年来黄金工艺的提升促使黄金珠宝消费量提升,量价齐升推动黄金珠宝行业规模扩大。中长期来看,“悦己”观念之下的日常消费、节假日送礼、黄金投资等多场景渗 透率的提升驱动行业规模稳步扩大,加之近三年疫情加速行业整合,珠宝龙头企业通过积极抢占渠道、升级品牌、开发新品等方式抢占市场,实 现强者恒强。维持行业“强于大市”投资评级,建议关注优质珠宝标的。 投资要点: 20% 15% 10% 5% 0% -5% -10% -15% 商贸零售沪深300 行业研 究 行业深度报 告 证券研究报 告 行业总体情况:2022年黄金珠宝行业规模持续扩大,黄金首饰消费占比提升。根据Euromonitor的数据显示,2022年,中国黄金珠宝市场规模回升至8158.98亿元,同比+6.77%。从价的角度来看,近年黄金价格震荡上行,2022年伦敦金涨幅为0.44%;从量的角度来看,近几年黄金工艺提升使得黄金饰品更受消费者青睐,随着“悦己”消费、送礼等多场景渗透率的提升,黄金首饰消费占比增加。 行情表现:珠宝板块2022年跑输大盘指数。2022年,珠宝板块下跌 21.12%,对标申万一级行业涨跌幅,珠宝排名第23,落后于煤炭 (+10.95%)、综合(+10.57%)、社会服务(-2.23%)、美容护理(-6.74%)、银行(-10.47%)等板块,跑输上证综指6.00个pct。其中萃华珠宝表现相对较好,2022年涨跌幅为47.03%。 财务表现:(1)营收&净利润:2022年,珠宝板块个股营收涨跌分化。力量钻石、曼卡龙、周大生、萃华珠宝等业绩增长亮眼,迪阿股份、莱绅通灵短期承压;(2)毛利率&净利率:部分个股销售费用率降低,利润率大多下降。中兵红箭盈利能力有所提升,中国黄金盈利能力稳定,潮宏基、周大生盈利能力有所下滑;(3)存货周转率&营运资金周转率:多数板块个股存货周转率与营运资金周转率同比下降。中国黄金表现最优,存货周转率与营运资金周转率均居珠宝板块个股之首,分别为11.22次与7.28次;(4)收入现金比&净现比:绝大多数个股收入现金比大于1,少部分个股净利润现金比为负值; (5)估值:2023年,珠宝板块个股的一致预测EPS对应的PE值在 5-35倍上下,曼卡龙的PE领先,为35倍,紧接着中兵红箭的PE在 20倍以上,黄金珠宝端个股PE分化。 基金持仓情况:部分个股受机构资金追捧。截止2022年末,老凤祥的机构持股比例最高,为81.67%,中兵红箭、潮宏基、周大生、豫园股份、中国黄金均超40%,受机构资金追捧。 风险因素:经济下行风险、行业竞争加剧、渠道拓展不达预期风险、品牌品类拓展不达预期风险。 数据来源:聚源,万联证券研究所 相关研究 4月黄金珠宝线上景气度进一步上行,部分内资品牌表现杰出 4月社零同比增长18.40%,消费回暖趋势不改 3月黄金珠宝线上数据表现分化,淘系平台涨幅喜人 分析师:陈雯 3594 执业证书编号:S0270519060001 电话:18665372087 邮箱:chenwen@wlzq.com.cn 分析师:李滢 执业证书编号:S0270522030002 电话:15521202580 邮箱:liying1@wlzq.com.cn 正文目录 1行业总体情况3 2行情表现6 2.1总体行情:珠宝板块2022年下跌21.12%,跑输上证综指6 2.2分板块及个股行情:黄金珠宝表现相对较好,萃华珠宝上涨47.03%7 3财务表现8 3.1营收&净利润:培育钻石板块承压,黄金珠宝板块部分龙头表现亮眼8 3.2毛利率&净利率:部分公司销售费用率降低,利润率大多下跌10 3.3存货周转率&营运资金周转率:黄金珠宝板块表现亮眼,培育钻石板块营运资金周转率较低11 3.4收现比&净现比:大部分个股收入现金比大于1,少数个股净利润现金比为负值12 3.5估值情况:黄金珠宝端个股估值分化,曼卡龙最高12 4基金持仓情况13 5投资建议14 6风险因素14 图表1:中国黄金珠宝市场规模及同比增速3 图表2:各类黄金消费情况3 图表3:金银珠宝类商品零售额及同比增速3 图表4:伦敦现货黄金价格vs中国黄金珠宝首饰消费需求4 图表5:中国珠宝市场主要渠道占比4 图表6:淘系平台近期珠宝GMV(亿元)及同比增速4 图表7:京东平台近期珠宝GMV(亿元)及同比增速5 图表8:苏宁平台近期珠宝GMV(亿元)及同比增速5 图表9:2022年重点黄金珠宝公司旗下主要品牌淘系平台情况5 图表10:2022年1-12月申万一级子行业及珠宝板块涨跌幅情况(%)6 图表11:2022年1-12月珠宝板块个股涨跌幅情况(%)7 图表12:2022年珠宝板块个股营收、归母净利润及同比增速情况8 图表13:近年来珠宝板块个股分季度营业收入同比增速情况9 图表14:近年来珠宝板块个股分季度归母净利润同比增速情况9 图表15:2022年珠宝板块个股毛利率与净利率情况10 图表16:2022年与2022Q4珠宝板块个股销售/管理/研发/财务费用率情况11 图表17:2022年珠宝板块个股存货周转率与营运资金周转率情况11 图表18:2022年珠宝板块个股收入现金比与净利润现金比情况12 图表19:珠宝个股2023及2024年一致预测的EPS(元/股)及对应PE(倍)12 图表20:2022与2021年珠宝个股机构持股比例情况对比13 1行业总体情况 我国黄金珠宝市场规模稳步扩大。据Euromonitor数据,2011-2022年,中国黄金珠宝市场规模从3809.66亿元提升至8158.98亿元,CAGR达到7.17%。受疫情影响,2020年中国黄金珠宝市场规模为6470.00亿元,同比-8.52%。而后随着疫情得到逐步控制,2021年市场规模恢复至7641.74亿元,同比+18.11%。2022年,中国黄金珠宝市场规模回升至8158.98亿元,同比+6.77%,随着2022年末国内防疫政策优化放开,线下珠宝消费需求迎来强势反弹。预计未来随着经济的逐步复苏,2023-2027年中国黄金珠宝市场规模增速将恢复至3%-6%水平。 量的角度:黄金工艺提升+多场景渗透率提升,黄金首饰消费占比提升。黄金作为长期抗通胀的工具,受到投资者青睐。此外,黄金珠宝还具备婚嫁、送礼、日常消费等属性,根据中国黄金协会的数据,2022年,黄金首饰/金条及金币/工业及其他用金消费量占比分别为65.32%/25.85%/8.83%。随着人民生活恢复正常化、经济逐渐复苏, 婚庆刚需释放,带动黄金首饰销量提升。另外,近几年金价震荡上行叠加3D、5G等黄金工艺的提升使得黄金饰品更受消费者青睐,而“悦己”消费、送礼等多场景渗透率提升使得黄金珠宝首饰消费需求扩大。2022年,黄金首饰消费量占比同比提升1.86个pct。 图表1:中国黄金珠宝市场规模及同比增速 12000 10000 8000 6000 4000 2000 0 中国黄金珠宝市场规模(亿元)同比增速(右轴) 40.00% 30.00% 20.00% 10.00% 0.00% -10.00% -20.00% 资料来源:Euromonitor、万联证券研究所 图表2:各类黄金消费情况图表3:金银珠宝类商品零售额及同比增速 80% 60% 40% 20% 0% 4,000 3,000 2,000 1,000 0 60% 50% 40% 30% 20% 10% 0% -10% 黄金首饰消费量占比金条及金币消费量占比工业及其他消费量占比 金银珠宝类商品零售类值(亿元) 金银珠宝类商品零售类值同比(右轴) 资料来源:iFinD、中国黄金协会、万联证券研究所资料来源:iFinD、国家统计局、万联证券研究所 价的角度:现货黄金价格震荡上行。近年来,受地缘政治紧张局势升级、美国通胀飙升、新冠病毒在全球范围内变种传播等因素影响,国内外环境愈发复杂,不确定性风险提升,全球经济发展速度放慢,以信用为基础的世界货币体系受到冲击。近几年伦 敦现货黄金价格震荡上行,2020/2021/2022年黄金价格涨跌幅分别为+24.61%/-4.33%/+0.44%,截止2023年5月23日,黄金现货价格高达1969.20美元/盎司。 图表4:伦敦现货黄金价格vs中国黄金珠宝首饰消费需求 2,000.00 1,500.00 1,000.00 500.00 0.00 伦敦现货黄金(美元/盎司)消费需求:黄金:珠宝首饰:中国(吨)(右轴) 350 300 250 200 150 100 50 0 资料来源:iFinD、万联证券研究所整理 分渠道情况: 线上渠道占比小幅上升,线下百货商超渠道占比下滑。过去由于珠宝市场快速发展,加之其产品的贵重性与精致性,主要集中于线下营销推广,借助百货、珠宝商、钟表商等渠道抢占市场份额,线上渠道鲜有成效。而近三年由于受到疫情影响,线下消费 场景被压制,促使珠宝消费市场进一步从线下往线上转移。根据Euromonitor的数据,我国珠宝市场电商渠道占比从2012年的1.2%提升至2022年的10.3%,成为同比涨幅最大的渠道。2022年,线下商超/百货/专业渠道占比分别为0.1%/51.6%/36.4%。 线上具体情况:京东平台表现优秀,淘系平台正增长,苏宁平台大幅下滑。根据萝卜投研的数据,2022年淘系平台珠宝GMV同比+1.06%,2022年京东珠宝GMV同比+33.72%,2022年苏宁平台珠宝GMV同比-91.14%。 图表5:中国珠宝市场主要渠道占比图表6:淘系平台近期珠宝GMV(亿元)及同比增 速 100%珠宝成交额(亿元)同比增速环比增速 50% 0% 商超百货 专业渠道(珠宝商/钟表商等) 100 80 60 40 20 0 150% 100% 50% 0% -50% -100% 资料来源:Euromonitor、万联证券研究所资料来源:萝卜投研、万联证券研究所 图表7:京东平台近期珠宝GMV(亿元)及同比增速 珠宝成交额(亿元)同比增速环比增速 图表8:苏宁平台近期珠宝GMV(亿元)及同比增速 珠宝成交额(亿元)环比增速同比增速 40200% 150% 30 100% 2050% 0% 10 -50% 0-100% 0.2 0.1 0.1 0.0 200% 150% 100% 50% 0% -50% -100% -150% 资料来源:萝卜投研、万联证券研究所资料来源:萝卜投研、万联证券研究所 品牌淘系平台情况:各品牌表现分化,老凤祥、中国黄金增速较高。根据萝卜投研的数据,2022年各大主要的黄金珠宝品牌淘系平台数据表现分化,其中,中国黄金、老凤祥、周大生、老庙涨幅居前,分别同比+108%/+72%/+11%/+10%,而周大福、DR、莱绅通灵则同比下滑。 图表9:2022年重点黄金珠宝公司旗下主要品牌淘系平台情况 公司名称 品牌 销售额(万元) 同比 周大福 周大福 246034 -12% 六福集团 六福珠宝 61091 +2% 周生生 周生生 133969 +6% 潮宏基 潮宏基 67057 +1% 周大生 周大生 122917 +11% 迪阿股份 DR 29755 -33% 老凤祥 老凤祥 9122 +72% 豫园股份 老庙 54723 +10% 中国黄金 中国黄金 71160 +108% 莱绅通灵 莱绅通灵 5623 -88% 资料来源:萝卜投研、万联证券研究所 注:若与上市公司披露的数据不一致,请以上市公司口径为准。 2行情表现 我们从珠宝行业中选取了一批培育钻石业务收入与黄金珠宝业务收入占比较大的A股上市公司,前者包括力量钻石、中兵红箭、黄河旋风,