中药估值怎么看,后续空间仍较大

AI智能总结

AI智能总结

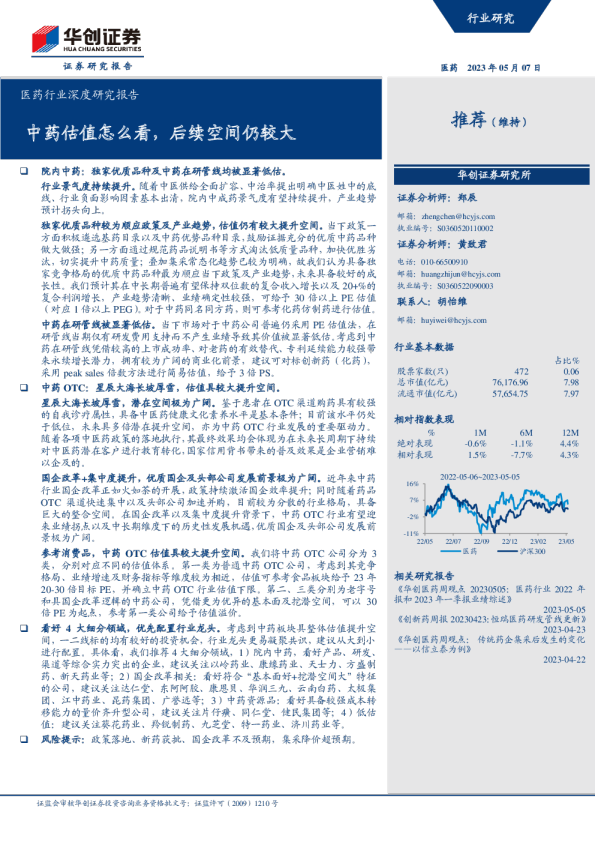

院内中药:独家优质品种及中药在研管线均被显著低估。 行业景气度持续提升。随着中医供给全面扩容、中治率提出明确中医姓中的底线、行业负面影响因素基本出清,院内中成药景气度有望持续提升,产业趋势预计拐头向上。 独家优质品种较为顺应政策及产业趋势,估值仍有较大提升空间。当下政策一方面积极遴选基药目录以及中药优势品种目录,鼓励证据充分的优质中药品种做大做强;另一方面通过规范药品说明书等方式淘汰低质量品种,加快优胜劣汰,切实提升中药质量;叠加集采常态化趋势已较为明确,故我们认为具备独家竞争格局的优质中药品种最为顺应当下政策及产业趋势,未来具备较好的成长性。我们预计其在中长期普遍有望保持双位数的复合收入增长以及20+%的复合利润增长,产业趋势清晰、业绩确定性较强,可给予30倍以上PE估值(对应1倍以上PEG)。对于中药同名同方药,则可参考化药仿制药进行估值。 中药在研管线被显著低估。当下市场对于中药公司普遍仍采用PE估值法,在研管线当期仅有研发费用支持而不产生业绩导致其价值被显著低估。考虑到中药在研管线凭借较高的上市成功率、对老药的有效替代、专利延续能力较强带来永续增长潜力,拥有较为广阔的商业化前景,建议可对标创新药(化药),采用peak sales倍数方法进行简易估值,给予3倍PS。 中药OTC:星辰大海长坡厚雪,估值具较大提升空间。 星辰大海长坡厚雪,潜在空间极为广阔。鉴于患者在OTC渠道购药具有较强的自我诊疗属性,具备中医药健康文化素养水平是基本条件;目前该水平仍处于低位,未来具多倍潜在提升空间,亦为中药OTC行业发展的重要驱动力。 随着各项中医药政策的落地执行,其最终效果均会体现为在未来长周期下持续对中医药潜在客户进行教育转化,国家信用背书带来的普及效果是企业营销难以企及的。 国企改革+集中度提升,优质国企及头部公司发展前景极为广阔。近年来中药行业国企改革正如火如荼的开展,政策持续激活国企效率提升;同时随着药品OTC渠道快速集中以及头部公司加速并购,目前较为分散的行业格局,具备巨大的整合空间。在国企改革以及集中度提升背景下,中药OTC行业有望迎来业绩拐点以及中长期维度下的历史性发展机遇,优质国企及头部公司发展前景极为广阔。 参考消费品,中药OTC估值具较大提升空间。我们将中药OTC公司分为3类,分别对应不同的估值体系。第一类为普通中药OTC公司,考虑到其竞争格局、业绩增速及财务指标等维度较为相近,估值可参考食品板块给予23年20-30倍目标PE,并确立中药OTC行业估值下限。第二、三类分别为老字号和具国企改革逻辑的中药公司,凭借更为优异的基本面及挖潜空间,可以30倍PE为起点,参考第一类公司给予估值溢价。 看好4大细分领域,优先配置行业龙头。考虑到中药板块具整体估值提升空间,一二线标的均有较好的投资机会,行业龙头更易凝聚共识,建议从大到小进行配置。具体看,我们推荐4大细分领域,1)院内中药,看好产品、研发、渠道等综合实力突出的企业,建议关注以岭药业、康缘药业、天士力、方盛制药、新天药业等;2)国企改革相关:看好符合“基本面好+挖潜空间大”特征的公司,建议关注达仁堂、东阿阿胶、康恩贝、华润三九、云南白药、太极集团、江中药业、昆药集团、广誉远等;3)中药资源品:看好具备较强成本转移能力的量价齐升型公司,建议关注片仔癀、同仁堂、健民集团等;4)低估值:建议关注葵花药业、羚锐制药、九芝堂、特一药业、济川药业等。 风险提示:政策落地、新药获批、国企改革不及预期,集采降价超预期。 投资主题 报告亮点 中医药全产业链从上到下大致可分为中药材、中药饮片/配方颗粒、院内/OTC中药、中医诊疗,合计规模近万亿。考虑到不同细分领域产业趋势及投资逻辑差异较大,板块估值既是市场关注的焦点也是难点。本文通过重点分析院内中药、中药OTC两个细分领域的产业趋势,厘清投资逻辑,探讨估值问题。 投资逻辑 一、院内中药:独家优质品种及中药在研管线均被显著低估 1、行业景气度持续提升,产业趋势预计拐头向上 2、独家优质品种较为顺应政策及产业趋势,估值有较大提升空间 3、中药在研管线被显著低估 二、中药OTC:星辰大海长坡厚雪,估值具较大提升空间 1、星辰大海长坡厚雪,潜在空间极为广阔 2、国企改革相继推行,中长期拐点有望确立 3、行业加速集中,整合潜力巨大 4、普遍具备持续提价能力 5、参考消费品,中药OTC估值具较大提升空间 投资建议 看好4大细分领域,优先配置行业龙头。考虑到中药板块具整体估值提升空间,一二线标的均有较好的投资机会,行业龙头更易凝聚共识,建议从大到小进行配置。具体看,我们推荐4大细分领域,1)院内中药,看好产品、研发、渠道等综合实力突出的企业,建议关注以岭药业、康缘药业、天士力、方盛制药、新天药业等;2)国企改革相关:看好符合“基本面好+挖潜空间大”特征的公司,建议关注达仁堂、东阿阿胶、康恩贝、华润三九、云南白药、太极集团、江中药业、昆药集团、广誉远等;3)中药资源品:看好具备较强成本转移能力的量价齐升型公司,建议关注片仔癀、同仁堂、健民集团等;4)低估值:建议关注葵花药业、羚锐制药、九芝堂、特一药业、济川药业等。 一、院内中药:独家优质品种及中药在研管线均被显著低估 行业景气度持续提升。随着中医供给全面扩容、中治率提出明确中医姓中的底线、行业负面影响因素基本出清,院内中成药景气度有望持续提升,产业趋势预计拐头向上。 独家优质品种较为顺应政策及产业趋势,估值仍有较大提升空间。当下政策一方面积极遴选基药目录以及中药优势品种目录,鼓励证据充分的优质中药品种做大做强;另一方面通过规范药品说明书等方式淘汰低质量品种,加快优胜劣汰,切实提升中药质量;叠加集采常态化趋势已较为明确,故我们认为具备独家竞争格局的优质中药品种最为顺应当下政策及产业趋势,未来具备较好的成长性。我们预计其在中长期普遍有望保持双位数的复合收入增长以及20+%的复合利润增长,产业趋势清晰、业绩确定性较强,可给予30倍以上PE估值(对应1倍以上PEG)。对于中药同名同方药,则可参考化药仿制药进行估值。 中药在研管线被显著低估。当下市场对于中药公司普遍仍采用PE估值法,在研管线当期仅有研发费用支持而不产生业绩导致其价值被显著低估。考虑到中药在研管线凭借较高的上市成功率、对老药的有效替代、专利延续能力较强带来永续增长潜力,拥有较为广阔的商业化前景,建议可对标创新药(化药),采用peak sales倍数方法进行简易估值,给予3倍PS。 (一)行业景气度持续提升,产业趋势预计拐头向上 1、中医供给全面扩容,行业景气度持续提升 2010-2021年(即十二五、十三五期间),中医医院、中医床位数、中医医师等实现快速增长;中医医院由3232家提升至5715家,中医类别执业(助理)医师由29.4万人提升至73.2万人;中医类供给实现全面扩容。 在供给扩容带动下,行业景气度持续提升,2010-2021年中医诊疗量由6.1亿人次提升至12亿人次,实现翻倍增长;在总诊疗量中占比由14.7%提升至16.9%,累计提升2.2pcts,表明患者对中医诊疗认可度持续提升。 图表1中医类总诊疗量近年来增长情况 图表2中医医院、中医师近年来增长情况 单位:中医类执业(助理)医师(万人)、中医类医院(家) “十四五”规划继续大力提升中医供给,行业景气度有望迈入更高台阶。《“十四五”中医药发展规划》提出至2025年,中医医疗机构数、中医医院数、床位数、执业医师数等指标均设置20-30%的提升目标,有望推动行业景气度迈入更高台阶。 图表3中医药“十四五”规划主要指标1-8项 图表4中医药“十四五”规划主要指标9-15项 2、中治率的提出及执行,明确中医姓中的底线 长期以来,部分中医医疗机构存在中医药使用比例偏低的情况,“中治率”的提出有利于划定“中医姓中”的底线;考虑到部分中医医疗机构“中治率”具翻倍空间,政策的落地执行有望极大促进行业发展。 浙江省医保局发文,中医机构中治率与医保支付正向挂钩。22年1月,浙江省医疗保障局办公室发布关于进一步做好《关于支持中医药传承创新发展的实施意见》执行工作的通知,通知中特别提出“中治率”一词。根据通知,中治率系指中医医疗机构住院中药饮片、中医医疗服务项目、中成药三项收入之和占住院医疗收入比例; 并指出2021年度DRG支付清算工作中,各地应全面实行中医医疗机构中治率与医保支付挂钩的正向激励机制。 国家中医药管理局发文,中医诊所中治率应为100%。23年3月,国家中医药管理局印发《中医诊所基本标准(2023年版)》,提出“中医诊所是指在中医药理论指导下,运用中药和针灸、拔罐、推拿等非药物疗法开展诊疗服务,以及提供中药调剂、汤剂煎煮等中药药事服务的诊所”。《标准》明确中医诊所的诊疗科目限于中医科、民族医学科,中医药治疗率应为100%。 3、负面影响基本出清 受中药注射剂限制以及新冠疫情等负面因素影响,近年来院内中药销售规模总体稳定在1500亿左右,目前上述影响已基本出清。 中药注射剂影响基本出清。因监管趋严,中药注射剂销售额由2017年的569亿元下降至2022年的309亿元,对院内中药规模形成拖累;随着低质量注射剂退市、规范用药以及上市后再评价等措施稳步推进,目前监管态度已经转向,注射剂整体规模有望止跌企稳。 疫情影响弱化。疫情三年,院内诊疗量及用药量均显著下降。 图表5院内中药规模(剔除注射剂) 图表6中药注射剂规模 (二)独家优质品种较为顺应政策及产业趋势,估值有较大提升空间 1、加快优胜劣汰,高质量品种有望脱颖而出 随着政策持续推进,一方面积极遴选基药目录以及中药优势品种目录,鼓励证据充分的优质中药品种做大做强;另一方面,通过规范药品说明书等方式淘汰部分低质量中药品种,加快产业优胜劣汰,切实提升产品质量;一系列政策旨在加快中药优胜劣汰,高质量品种有望加速脱颖而出。 1)优胜:优质品种积极对接基药目录、中药优势品种目录等 随着基药目录及中药优势品种目录的陆续颁布,入选品种预计显著提升在进医保、进院、医生处方以及患者自我诊疗等方面认可度。 基药目录。在2021年《国家基本药物目录管理办法(修订草案)》中提出基本药物遴选按照“突出基本、防治必需、保障供应、优先使用、保证质量、降低负担”的功能定位,坚持中西药并重、临床首选的原则,参照国际经验合理确定。未来证据充分性价比高的中药品种更易入选基药目录。 中药优势品种目录。在2019年《关于促进中医药传承创新发展的意见》中提出“筛选50个中医治疗优势病种和100项适宜技术、100个疗效独特的中药品种,及时向社会发布”。 2)劣汰:无法完善说明书的品种或将被淘汰 在2023年初发布的《中药注册管理专门规定》中提到,中药说明书禁忌、不良反应、注意事项中任何一项在本规定施行之日起满3年后申请药品再注册时仍为“尚不明确”的,依法不予再注册。完善说明书已成为中药再注册的底线,部分低质量品种或将被淘汰。 2、集采常态化下,中药独家品种有望加速成长 在集采常态化背景下,中成药已开展2批省际联盟集采以及北京、山东2个单省集采。 其中,中药同名同方药整体平均降幅在40-60%左右,与化药仿制药接近;技术壁垒及竞争格局更优的独家品种平均降幅则仅为20%左右,从而维持更高的利润率。因历史原因,中成药拥有约3000-4000个数量庞大的独家品种群,不仅能有力应对集采带来的降价压力,还能凭借较好的竞争格局,赢得差异化竞争优势,整体有望实现加速成长。 图表7历次中成药集采简析 图表8历次化学药集采简析 3、独家优质品种较为顺应政策及产业趋势,估值仍有较大提升空间 考虑到中药、西药作用机制及评价体系差异较大,临床上直接竞争较少而联合使用更多,故中药拥有相对独立的市场空间。在2019年10月《关于促进中医药传承创新发展的意见》这一纲领性的文件中,顶层设计定调为“坚持中西医并重、打造中医药和西医药相互补充协调发展的中国特色卫生健康发展模式”