你可能感兴趣

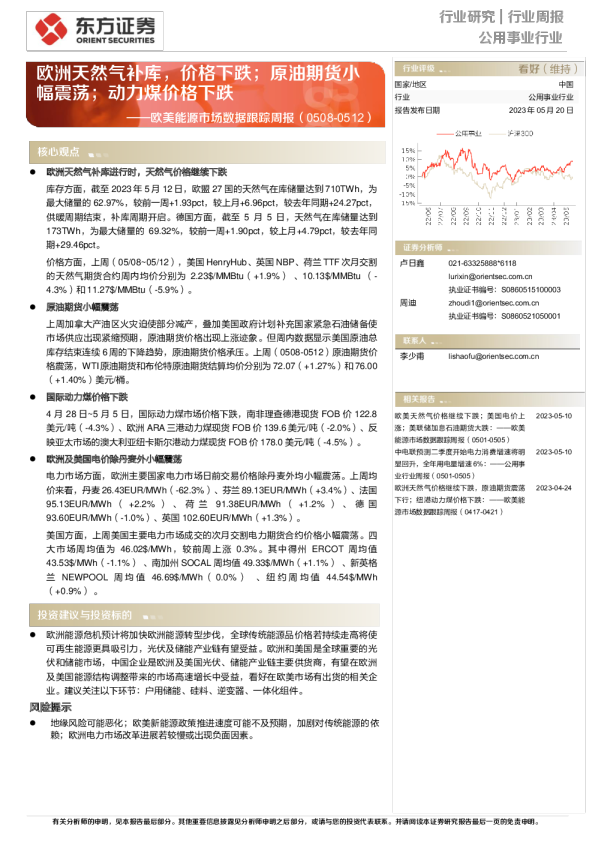

欧美能源市场数据跟踪周报:欧洲天然气补库,价格下跌,原油期货小幅震荡,动力煤价格下跌

东方证券2023-05-20

欧美能源市场数据跟踪周报:欧美天然气价格结束连续三周上涨,原油期货震荡下行,欧洲电力市场价格下跌

东方证券2024-08-26

欧美能源市场数据跟踪周报:欧洲天然气价格继续下跌;原油价格小幅上涨;动力煤市场平稳;欧美电价下行

东方证券2022-11-01

欧美能源市场数据跟踪周报:欧洲天然气期货价格继续下跌,原油期货价格震荡,亚洲动力煤价格大幅下跌

东方证券2023-07-25

欧美能源市场数据跟踪周报:欧洲、美国天然气期货价格上涨,原油期货震荡下行,亚太动力煤现货价格上涨

东方证券2024-03-13