全国化布局成效显著,五大业态齐发力

AI智能总结

AI智能总结

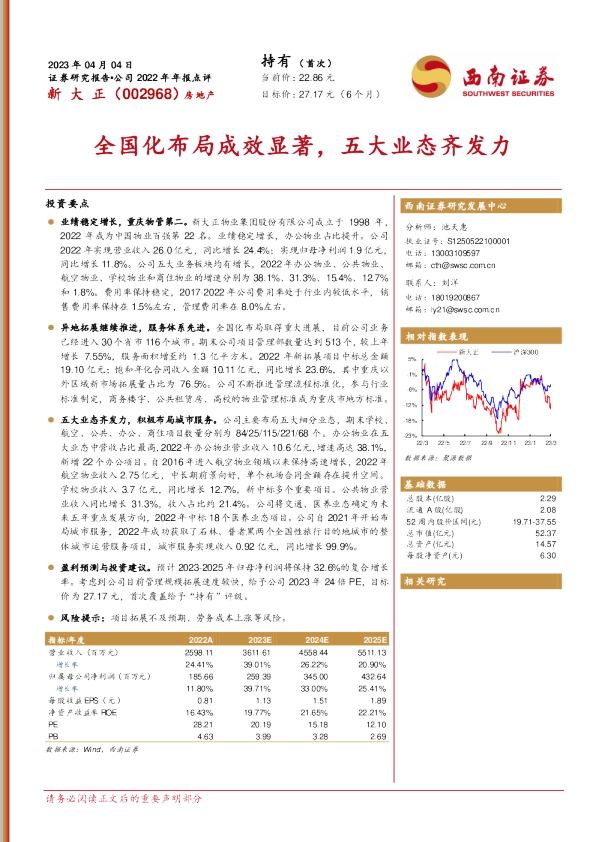

投资要点 业绩稳定增长,重庆物管第二。] 新大正物业集团股份有限公司成立于1998年, 2022年成为中国物业百强第22名。业绩稳定增长,办公物业占比提升。公司2022年实现营业收入26.0亿元,同比增长24.4%;实现归母净利润1.9亿元,同比增长11.8%。公司五大业务板块均有增长,2022年办公物业、公共物业、航空物业、学校物业和商住物业的增速分别为38.1%、31.3%、15.4%、12.7%和1.8%。费用率保持稳定,2017-2022年公司费用率处于行业内较低水平,销售费用率保持在1.5%左右,管理费用率在8.0%左右。 异地拓展继续推进,服务体系先进。全国化布局取得重大进展,目前公司业务已经进入30个省市116个城市。期末公司项目管理部数量达到513个,较上年增长7.55%,服务面积增至约1.3亿平方米。2022年新拓展项目中标总金额19.10亿元;饱和年化合同收入金额10.11亿元,同比增长23.6%,其中重庆以外区域新市场拓展量占比为76.5%。公司不断推进管理流程标准化,参与行业标准制定,商务楼宇、公共租赁房、高校的物业管理标准成为重庆市地方标准。 五大业态齐发力,积极布局城市服务。公司主要布局五大细分业态,期末学校、航空、公共、办公、商住项目数量分别为84/25/115/221/68个。办公物业在五大业态中营收占比最高,2022年办公物业营业收入10.6亿元,增速高达38.1%,新增22个办公项目。自2016年进入航空物业领域以来保持高速增长,2022年航空物业收入2.75亿元,中长期前景向好,单个机场合同金额存在提升空间。 学校物业收入3.7亿元,同比增长12.7%,新中标多个重要项目。公共物业营业收入同比增长31.3%,收入占比约21.4%。公司将交通、医养业态确定为未来五年重点发展方向,2022年中标18个医养业态项目。公司自2021年开始布局城市服务,2022年成功获取了石林、普者黑两个全国性旅行目的地城市的整体城市运营服务项目,城市服务实现收入0.92亿元,同比增长99.9%。 盈利预测与投资建议。预计2023-2025年归母净利润将保持32.6%的复合增长率。考虑到公司目前管理规模拓展速度较快,给予公司2023年24倍PE,目标价为27.17元,首次覆盖给予“持有”评级。 风险提示:项目拓展不及预期、劳务成本上涨等风险。 指标/年度 1重庆公建物业服务专家,营收利润稳定增长 新大正物业集团股份有限公司成立于1998年,专注于智慧城市公共空间与建筑设施的运营和管理,公司业务进入28个省市116个城市,管理服务面积1.3亿平方米,2022年成为中国物业百强第22名。公司发展主要经历了3个阶段: (1)初创阶段(1998-2001年):1998年重庆新大正物业集团股份有限公司成立;2001年承接广璐大厦,开启公司市场化发展进程。 (2)业务拓展阶段(2002-2012年):2004年承接九龙坡区机关物业,进入公共物业领域;2005年承接重庆大学虎溪校区物业,进入学校物业领域;2007年承接西永微电园管委会物业,进入园区物业领域。 (3)全国化布局阶段(2012年-至今):2012年承接贵州省高级人民法院物业,开启业务全国化布局;2015年进入云南物业市场;2016年进入湖北、广西、湖南物业市场;2017年进入陕西、江苏、河南物业市场;2018年进入江西、浙江、福建、北京物业市场;2019年进入河北、天津、广东物业市场,同年公司成功登录深交所;2020年进入上海、山东、安徽等物业市场;2021年公司更名为“新大正物业集团股份有限公司”,全国管理服务面积超1亿平方米;2022年公司业务新进入4个省,新进入34个城市,新增项目36个。 图1:公司发展历程 股份较为集中,股权激励调动管理层积极性。公司控股股东与创始人王宣直接持有公司28.49%的股份,李茂顺、陈建华、廖才勇为公司高管且与王宣为一致人行动关系公司,三人直接持有公司股份共计10.24%,员工持股平台重庆大正商务信息咨询合伙企业(有限合伙)持有公司17.19%的股份。公司于2021年授予激励对象17人共157.95万股。2022年4月18日公司通过了向15名激励对象授予131.6万股的议案,6月2日通过了向1名激励对象授予4.2万股的议案。 图2:公司股权结构 业绩稳定增长,办公物业占比提升。公司2018-2022年营业收入由8.9亿元提升至26.0亿元,CAGR达27.62%;2022年营收26.0亿元,同比增长24.4%。2018-2022年归母净利润由8808万元增至18566万元,CAGR达21.32%;2022年归母净利润达18566万元,同比增长11.8%。公司五大业务板块同步增长,2022年办公物业、公共物业、航空物业、学校物业和商住物业的增速分别为38.1%、31.3%、15.4%、12.7%和1.8%,收入占比分别为40.8%、21.4%、10.6%、14.4%和12.8%,办公物业增速较高,自2021年来收入占比提升幅度较大。 图3:2022年营业收入同比增长24.4% 图4:2022归母净利润同比增长11.8% 图5:2022年办公物业收入占比40.8% 图6:2022年办公物业增速38.1% 利润率略有下降,费用率保持稳定。2020-2022年公司总体销售毛利率由21.4%降至16.1%,主要原因在于外部不利因素、新项目拓展、重庆社保基数调整和外延并购业务未完成。外部不利因素如疫情、民航业低迷;新建项目中,重庆区域以外有大量一年期以内的未成熟公建项目,毛利润较低;重庆的社保基数由2800元/月提升到3957元/月,人员基数也较大;外延并购部分未能及时达成合作意向,没有实现预期并表收入。随着新项目成熟,盈利水平有望回升。2017-2022年公司费用率基本稳定,处于行业内较低水平,销售费用率保持在1.5%左右,管理费用率在8.0%左右。 图7:销售毛利率小幅下降 图8:费用率保持稳定 2异地拓展继续推进,服务体系先进 公司全国化布局取得明显进展。新大正是西南地区物管龙头,公司于2012年承接贵州省人民法院物业,开启业务全国化布局,2022年新进入黑龙江省、西藏省、青海省、新疆维吾尔自治区4个省份,济南、三亚、珠海、厦门等34座城市,2022年公司业务已经进入30个省市116个城市。期末公司项目管理部数量达到513个,较上年增长7.55%,服务面积增至约1.3亿平方米。公司在进行市场化外拓的同时,积极投资并购加快规模扩张,2022年收购了重庆保税港区港佳综合服务有限公司40%股权,并与云南沧恒投资有限公司达成意向收购其下属的云南澜沧江物业服务有限公司,形成业态拓展和优势互补。 图9:公司项目管理部数量达到513个 图10:公司中标金额 重庆外区域营收占比达到六成。自公司全国化布局以来,重庆以外区域营收占比不断扩大,由2018年的17.5%增加至2022年的60.0%,重庆以外区域收入快速上升,由2018年的1.6亿持续提升至2022年的15. 6亿,CAGR高达78.0%,2022年收入15.6亿,同比增速41.6%,连续四年增速超过40%。从新签项目看,2022年新拓展项目中标总金额19.10亿元;饱和年化合同收入金额10.11亿元,同比增长23.6%,其中重庆以外区域新市场拓展量占比为76.5%。 图11:2022年重庆以外区域营收占比60.0% 图12:2022年重庆以外区域增速41.6% 公司不断推进管理流程标准化,积极参与行业标准制定。公司作为具备国家一级资质的专业化物业管理企业,已通过职业健康安全体系、质量管理体系、环境管理体系、信息安全体系、诚信管理体系、食品安全管理体系、能源管理体系、服务体系认证等八大管理体系认证。在办公物业、商住物业、学校物业、航空物业、办公业态五大业态,公司都参与了行业标准制定,商务楼宇、公共租赁房、高校的物业管理标准已成为重庆市地方标准,2020年牵头编制《机场航站楼物业服务规范》团体标准。 图13:九大管理体系认证 表1:公司参与制定行业标准及获奖情况 3落地五五规划,五大业态齐发力 布局五大细分业态。公司主要布局包括航空物业、学校物业、公共物业、办公物业、商住物业等细分业态,航空业态及学校业态作为战略引领、办公业态及公共业态规模发展、商住业态协同支撑,期末学校、航空、公共、办公、商住项目数量分别为84/25/115/ 221/ 68个,占比分别为16.4%/4.9%/22.4%/43.1%/13.3%。 图14:五大业态项目数量 图15:五大业态项目占比 办公物业保持快速增长。办公物业在五大业态中营收占比最高,2022年办公物业营业收入10.59亿元,增速高达38.1%,营收占比40.8%。2022年新增22个办公项目,新中标中国银保监会、中移在线、海南电网等多个标志性项目及多地军队业态项目。公司持续优化系统开发能力,系统客户营销开发拓展取得明显效果。 图16:2022年办公物业项目221个 图17:2022年办公物业增速38.1% 机场客流量复苏回升,航空物业中长期前景向好。自2016年进入航空物业领域以来,机场在管数量和营业收入都保持高速增长,2022年机场在管数量达25个,航空物业收入2.75亿元,占主营业务收入的10.6%。2022年民航业低迷,航空物业营收同比增速15.4%。公司积极应对客观环境影响,完成航空标准文件制定,持续完善品质考核和检查体系,新中标珠海金湾国际机场、成都天府国际机场、贵阳龙洞堡国际机场、黑龙江牡丹江海浪机场、宁波栎社国际机场等5个机场。根据中国民用航空局数据,我国通用机场数量由2011年的180个增长至2022年的254个,CAGR为3.5%。中国民航局于2018年发布的《新时代民航强国建设行动纲要》预计2035年我国通用机场数量运输机场将达到450左右,据此数据推算2022-2035年民用机场数量CAGR达4.5%,随着民用机场的快速增加,航空物业的市场空间持续扩大。 图18:2022年机场在管数量25个 图19:2022年航空物业收入增速15.4% 图20:2035年我国民用机场数量预计达到450个 单个机场合同金额存在提升空间。2017年公司签署重庆江北国际机场停车场服务项目合同和重庆江北国际机场T3A航站楼保洁一标段及旅客行李手推车服务采购合同,2018年拓展至T2航站楼,2019年T3A航站楼服务续约并将业务拓展至飞行区安全哨巡场业务。 2017年公司在重庆江北机场的销售收入为1138万元,2019年提升至4502万元。由此可见,公司服务具有延续性,服务质量得到客户认可,不仅能够续约,而且在已签约机场仍存在业务拓展空间,销售收入增长的潜在空间很大。 表2:重庆江北机场部分物业合同情况 学校物业保持稳定增长。2022年底公司在管学校84个,新中标国家开放大学、四川外国语大学、九江学院紫薇园校区等多个重要项目;学校物业收入3.7亿元,同比增长12.7%。 受外部不利因素影响,高校管控更加严格,增值服务有一定下滑;在市场拓展受到限制时,公司积极建立全国学校业态对接渠道,推动学校物业稳定增长。 图21:2022年底公司在管学校84个 图22:2022年学校物业收入3.7亿元 公共物业聚焦交通、医养业态,中标多个重点项目。公共物业营业收入同比增长31.3%,收入占比约21.4%。公司将交通、医养业态确定为未来五年重点发展方向,2022年中标18个医养业态项目,进驻西南医院、三亚疗养院、海南大健康、迎龙方舱医院等医养项目。 图23:2022年底公司在管公共物业项目115个 图24:2022年公共物业收入5.6亿元 发力城市服务,重点项目持续落地。公司自2021年开始布局城市服务,先后签约并启动璧城街道城市更新前期筹备工作,完成首个优质社区停车场资产收购,并收购四川和翔环保科技有限公司进入市政环卫领域。2022年成功获取了石林