22年高质量收官,期待高端产品加速增长

AI智能总结

AI智能总结

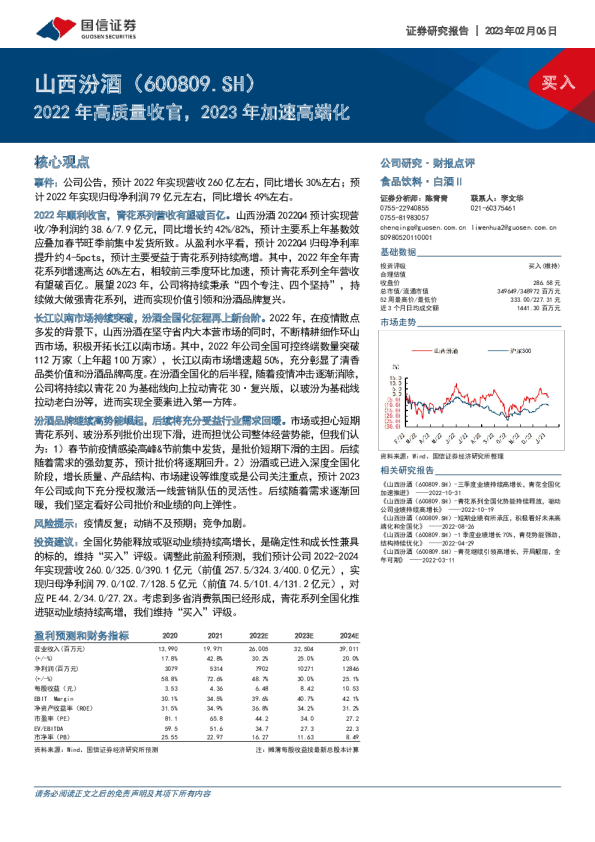

事件:华润啤酒发布2022年度业绩报告。报告期内,公司22年实现营业收入352.6亿元,同比+5.6%;归母净利润43.4亿元,同比-5.3%。其中,22H2实现营业收入137.7亿元,同比+3.9%;归母净利润5.4亿元,同比+83.1%。业绩略超预期。 22H2销量增长环比提速,全年继续实现量价齐升。 量:2022年公司实现销量1109.6万千升,yoy+0.4%;其中22H2销量同比增长1.7%,环比提速。价:2022年吨酒价3178元/吨,yoy+5.2%,吨价上涨一方面由于公司产品结构持续升级;另一方面受原材料价格上涨影响,22年公司上调部分产品价格。分档次看:2022年公司次高端及以上产品销量达210.2万千升, yoy+12.6%,销量占比达18.9%。22年喜力销量增长超过30%,1)重点市场福建上市星银产品,经典快速增长,星银亦贡献可观增量;2)从全国市场看,公司进一步加大对喜力的覆盖区域和渠道,通过SuperX+星银组合的形式占领终端。从表现看,喜力在福建、浙江、江苏、上海为代表的高端升级领先市场均有不错表现,品牌势能持续释放。22年受疫情影响,即饮渠道占比较高的纯生和SuperX实现单位数增长。22年公司推出多款新品,包括首款超高端烈性啤酒醲醴、高端产品黑狮果啤、雪花全麦纯生、蜜桃味和菠萝百香果乳酸菌味的碳酸饮料“雪花小啤汽”。 多项举措降本增效,盈利能力持续提升。 公司2022年毛利率为38.5%,同比-0.7pcts,主要系原材料及包材价格上涨。费用投放方面,2022年公司采取多项降本增效措施控制经营费用,销售费用率为19.1%,同比-1.1pcts;管理费用率为9.4%,同比-1.4pcts,主要由于一次性减值同比21年有所减少,以及推行“过紧日子措施”。综上,22年实现核心EBIT54.62亿元(扣除22年一次性员工确认补偿及安置费用和关厂相关的固定资产减值亏损合共2.35亿元),yoy+17%,超出市场预期。22年核心净利率为12.8%、yoy+2.1p Ct s。 疫后复苏公司高端产品有望加速增长,白酒业务空间广阔。 23年年初啤酒消费快速回暖,公司预计23Q1高端酒销量及利润增速为近年来较快水平。分地区看,公司在啤酒高端化程度较高的市场实现快速增长:23Q1福建、浙江市场公司销量实现高双位数增长,延续较好的增长态势;广东市场经历22年主动调整后,销量止跌回升,23Q1销量实现低双位数增长。 22年疫情扰动下喜力销量仍实现30%+的增长,这和公司产品在非即饮渠道有较多布局,部分对冲了即饮渠道受疫情扰动的影响有关。展望23年,喜力已具备一定的品牌势能,有望成为公司的重要增长极,我们预计喜力销量将延续30%+的增长。 喜力的高增长源自一方面今年喜力在全国进行重点布局,拓展更广阔的区域和更深的渠道;另一方面来自喜力在发达地区如福建、浙江、江苏、上海等具备较好的品牌基础和销量增速。 中长期来看,公司的业绩增长一方面来自啤酒产品高端化率的提升,另一方面来自第二增长曲线白酒的贡献。啤酒高端化方面,2022年高端酒销量占19%,2026年占比有望提升至30%-35%,公司仍维持原有的350万吨高端啤酒销量基础目标不变。白酒业务方面,公司坚持长期主义,短期内解决好白酒库存问题;并规划2026年后白酒业务能具备一定规模,并贡献一定利润。 盈利预测、估值与评级:考虑到喜力品牌表现较好,以及23年金沙酒业并表,我们上调华润啤酒2023-2025年归母净利润预测分别至57.90/68.85亿元(分别上调 19%/21%),引入2025年归母净利润为79.25亿元,对应2023-2025年核心净利润分别为59.40/69.98/80.00亿元。其中啤酒业务2023-2025年核心净利润分别为55.56/65.13/72.13亿元。华润啤酒作为啤酒赛道的龙头企业,高端化发展战略目标清晰,布局坚定。我们看好公司中高端产品的放量前景,特别是核心大单品SuperX+喜力的表现。维持“买入”评级,维持目标价78.50港元。 风险提示:原材料成本上涨快于预期;区域竞争加剧。 公司盈利预测与估值简表