2023年2月房地产数据点评:市场逐渐回暖,“金三银四”可期

AI智能总结

AI智能总结

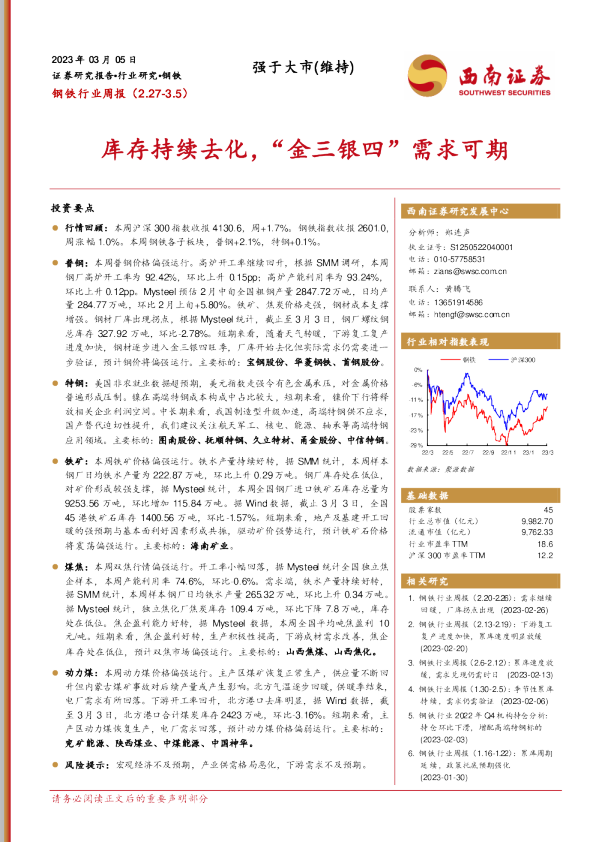

事项: 2023年2月收官,百强房企销售拿地榜单、房地产行业非银融资、30城商品房成交、300城住宅用地成交等数据均已出炉。 国信地产观点:1)2月房地产销售明显回暖,虽有部分原因是今年春节较早,但最主要的是购房者信心正逐步重筑。2)2月土地市场回温,主要受益于地块供应质量的提升,但城市间的分化依然明显。3)房企非银融资额同比降幅收窄,信用债发行同比转正,融资端逐渐修复。4)投资建议:春节后销售复苏明显、土地市场回温、房企融资也逐渐修复,高层对房地产的支持态度愈发明确,放松政策频出,我们认为今年楼市“金三银四”可期,房地产板块将迎来销售复苏和政策放松的共振。看好三条主线:①久经考验的优质房企;②接近“上岸”的困境反转型标的;③受地产拖累的物业板块。核心推荐越秀地产、保利发展、招商积余。5)风险提示:①后续政策落地不及预期;②疫情等因素致行业基本面超预期下行;③房企信用风险事件超预期冲击。 评论: 2月房地产销售明显回暖,虽有部分原因是今年春节较早,但最主要的是购房者信心正逐步重筑 根据克而瑞百强房企销售榜单,2023年2月单月,百强房企全口径销售额5184亿元,单月同比+11.8%,自2021年6月以后时隔20个月重新回正。2023年1-2月,百强房企累计全口径销售额9179亿元,同比-12.5%,较上期降幅收窄19.3个百分点。从房企维度看,仍是去年拿地强度较高的房企的销售同比表现相对较好,其中国央企占比较高。 从日频数据跟踪来看,不论是成交面积的数值还是同比表现相比1月均明显好转。2023年截至2月28日,30城商品房成交面积1934万㎡,同比-16%,较1月末降幅收窄了25个百分点。销售回暖虽有部分受今年春节比2022年更早的影响,但主要原因还是随着疫情影响减弱、经济活动恢复常态、需求激活政策出台,购房者的信心正逐步重筑。 图1:百强房企单月销售额及当年累计同比 图2:百强房企单月销售额同比 图3:Top20房企2023年1-2月累计销售额及累计同比 图4:历年30城商品房单日成交面积(万㎡) 图5:30城商品房累计成交面积同比,2023 2月土地市场回温,主要受益于地块供应质量的提升,但城市间的分化依然明显 根据克而瑞拿地金额百强榜单,2023年2月,头部国央企、优质区域民企表现积极,而民企投资弱复苏。 根据中指院数据,2023年2月,300城住宅用地单月成交建面为1421万㎡,单月同比+4.6%,环比+4.8%; 当月成交溢价率6.0%,时隔近1年重新攀升至5%以上。2023年截至2月28日,300城住宅用地成交建面为2776万㎡,累计同比-36%。 土地市场的热度提振主要受益于地块供应质量的提升,但城市间的分化依然明显。2023年2月,热点城市北京、杭州、苏州均举行了土拍且房企参与热情较高,溢价地块频出。相比之下郑州土拍表现冷清,不仅所有地块均底价成交,还出现了流拍。 图6:300城住宅用地单月成交面积及当年累计同比 图7:300城住宅用地当月成交溢价率 房企非银融资额同比降幅收窄,信用债发行同比转正,融资端逐渐修复 根据中指院数据跟踪,房企非银融资额同比降幅收窄。从单月数据看,2023年2月,房企非银融资单月发行总额448亿元,单月同比-3%,较上月降幅收窄31个百分点,环比-12%,较上月降幅收窄11个百分点; 其中,信用债、海外债、信托、ABS占比为74%、5%、9%、13%,分别较上月变动+16pct、-9pct、+6pct、-13pct。从累计数据看,2023年1-2月,房企非银融资累计发行总额957亿元,累计同比-22.5%,较上期降幅收窄12个百分点;其中,信用债、海外债、信托、ABS累计同比分别为+7.3%、-21%、-70%、-48%,分别较上期降幅收窄8pct、9pct、13pct、7pct。 图8:房企非银融资单月发行总额及同环比 图9:房企非银融资单月发行额的类别构成 图10:房企非银融资发行总额当年累计同比 图11:分类别房企非银融资发行额累计同比 投资建议: 春节后销售复苏明显、土地市场回温、房企融资也逐渐修复,高层对房地产的支持态度愈发明确,放松政策频出,我们认为今年楼市“金三银四”可期,房地产板块将迎来销售复苏和政策放松的共振。看好三条主线:①久经考验的优质房企;②接近“上岸”的困境反转型标的;③受地产拖累的物业板块。核心推荐越秀地产、保利发展、招商积余。 风险提示: 1、后续政策落地不及预期;2、疫情等因素致行业基本面超预期下行;3、房企信用风险事件超预期冲击。 免责声明