蜂巢完成钠电池开发,光伏需求不必悲观

AI智能总结

AI智能总结

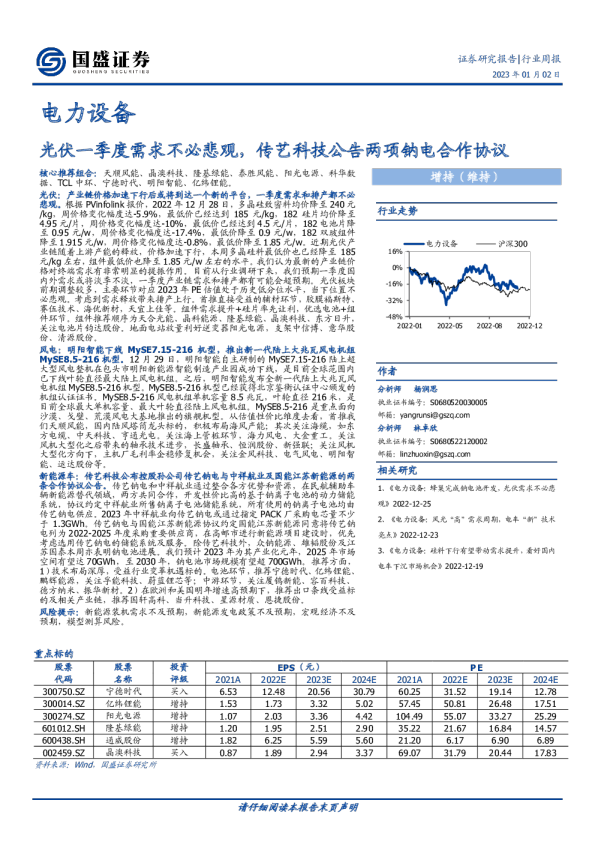

核心推荐组合:天顺风能、晶澳科技、隆基绿能、泰胜风能、阳光电源、科华数据、TCL中环、宁德时代、明阳智能、亿纬锂能。 光伏:隆基和中环均宣布下调硅片报价,产业链价格加速下行将持续需求加速反弹。隆基12月23日发布12月单晶硅片价格公示,单晶硅片P型(166mm)价格报4.54元,单晶硅片P型 (182m m)价格报5.40元,整体降幅达到27.2%。TCL中环12月24日起,P型210、182硅片报价为7.1元/片、5.4元/片,价格下调0.89元/片和0.68元/片;N型210、182硅片报价分别为7.5元/片和5.8元/片,价格下调0.95元/片、0.73元/片。硅料价格大幅下降,长期看有望解决供应链供需错配问题。我们认为这对于终端需求的激发会有质的提升和帮助。从历史复盘去看,每轮加速下行之后,不单单是中国市场会有需求激发可能,海外其余价格敏感市场或在今年一季度组件降价后带来超预期需求和弹性。光伏板块前期调整较多,主要环节对应2023年PE估值处于历史低分位水平,当下位置不必悲观。 考虑到需求释放带来排产上行。首推直接受益的辅材环节,胶膜福斯特、赛伍技术、海优新材,天宜上佳等。组件需求提升+硅片率先让利,优选电池+组件环节。 组件推荐顺序为天合光能、晶科能源、隆基绿能、晶澳科技、东方日升,关注电池片钧达股份。地面电站放量利好逆变器阳光电源,支架中信博、意华股份、清源股份。 储能:宁德与英企达成10GWh储能合作,宁王动作窥见储能市场持续升温,储能领域高增速,2022-2025年CAGR达46%。12月22日宁德时代宣布与英国新能源投资商Gresham House储能基金公司达成近7.5GWh公用事业储能长期供货意向协议;后续合作规模可扩大至10GWh。储能已是宁德第二增长曲线,现成功开拓英国储能市场;宁德已独资成立储能公司,并成功承接美国储能电池供应项目,今年内储能产品也不断亮相各国在展厅;从宁德高频率储能领域动作看,在全球能源价格高企背景下,预计明年储能市场持续升温。高工储能董事长张小飞在2022高工储能年会表示,2022年全球储能电池出货量约为125GWh,同比+160%;2025年,预计全球储能电池出货量将突破390GWh。2022年-2025年储能市场三年预计CAGR达46%。推荐关注储能板块,大储方向:阳光电源、科华数据、盛弘股份、金盘科技;光储充检:星云股份;温控:英维克、同飞股份、申菱环境;钠离子电池:维科技术、传艺科技;海外户储&便携式:德业股份、固德威、锦浪科技、华宝新能。 新能源车:蜂巢能源已开发第一代钠电池原型样件,能量密度为110Wh/kg。随着众多厂商布局,预计明年钠电池材料成本相比今年将有显著下降。在12月22日召开的钠离子电池技术研讨会上,蜂巢能源总监江卫军透露,公司第一代钠电池原型样件已经完成开发,能量密度110Wh/kg;预计2023Q1完成能量密度135Wh/kg的钠电池设计定型;预计2023Q4完成160Wh/kg的钠电池开发,循环寿命超2000周。除蜂巢能源之外,传统锂电池企业如宁德时代、亿纬锂能、鹏辉能源、蔚蓝锂芯、孚能科技等均在近期表明了自身在钠电方向进展。除传统锂电企业外,中科海钠、传艺科技、维科技术等钠电老牌/新晋玩家均公布了扩产计划。此外,正负极等钠电主材企业扩产亦同步进行,预计明年材料成本相比今年将有显著下降。随着钠电行业的降本增效,其性价比优势将愈发凸显。我们预计2023年为其产业化元年,2025年市场空间有望达70GWh,至2030年,钠电池市场规模有望超700GWh。推荐方面,1)技术布局深厚,受益行业变革机遇标的。 电池环节,推荐宁德时代、亿纬锂能、鹏辉能源,关注孚能科技、蔚蓝锂芯等; 中游环节,推荐厦钨新能、容百科技、德方纳米、振华新材,关注天赐材料、诺德股份、万顺新材、长远锂科等。2)在欧洲和美国明年增速高预期下,推荐出口条线受益标的及相关产业链,推荐国轩高科、当升科技、星源材质、恩捷股份。 风险提示:新能源装机需求不及预期,新能源发电政策不及预期,宏观经济不及预期,模型测算风险。 重点标的 一、行情回顾 电力设备新能源板块(中信)本周下跌5.9%,今年以来累计跌幅为27.6%。 图表1:本周行业涨跌幅情况 图表2:2022年以来行业涨跌幅情况 细分板块方面,本周光伏设备(申万)下跌6.8%;风电设备(申万)下跌4.6%;电池(申万)下跌6.4%;电网设备(申万)下跌5.5%。 图表3:本周板块涨跌幅 二、本周核心观点 2.1新能源发电 2.1.1光伏 本周,隆基和中环均宣布硅片价格大幅下降。 隆基硅片厚度降低5μm,价格降幅达27.2%。隆基12月23日发布12月单晶硅片价格公示,“单晶硅片P型M6 150μm厚度(166/223mm)”价格报4.54元,“单晶硅片P型M10 150μm厚度(182/247mm)”价格报5.40元。对比11月24日“单晶硅片P型M6 155μm厚度(166/223mm)”价格报6.24元,“单晶硅片P型M10 155μm厚度(182/247mm)”价格报7.42元。在155μm变为150μm后,整体降幅达到27.2%。 TCL中环宣布硅片大幅降价,降幅超23%。12月24日起,150μm厚度P型210、182硅片报价分别下调为7.1元/片、5.4元/片,较11月27日报价分别下调2.20元/片和1.65元/片;150μm厚度N型210、182硅片最新报价分别为7.5元/片和5.8元/片,分别较上一轮报价下调2.36元/片、1.74元/片;整体降幅达到23%。 硅料价格大幅下降,伴随开工率下降,长期看有望解决供应链供需错配问题。目前拉晶环节迫近成本线,一线企业依靠渠道、技术、资金等优势仍可维持薄利,部分企业面临亏损风险。一旦拉晶利润无法覆盖硅料成本的时候,企业将被动大幅降低开工率。长期来看,实则有利于解决产业链供需错配的问题。 硅料价格加速下行,我们认为对于终端需求的激发会有质的提升和帮助。从历史复盘去看,每轮加速下行之后,不单单是中国市场会有需求激发可能,海外其余价格敏感市场或在今年一季度组件降价后带来超预期需求和弹性。 当前光伏板块观点: 光伏板块前期调整较多,主要环节对应2023年PE估值处于历史低分位水平,不必过于悲观。 考虑到需求释放带来的排产上行。首推直接受益的辅材环节,胶膜福斯特、赛伍技术、海优新材,天宜上佳等。 组件需求提升+硅片率先让利,优选电池+组件环节。组件推荐顺序为天合光能、晶科能源、隆基绿能、晶澳科技、东方日升,关注电池片钧达股份。 地面电站放量利好逆变器阳光电源,支架中信博、意华股份、清源股份。 2.1.2储能 12月22日,宁德时代宣布与英国新能源投资商Gresham House储能基金公司达成近7.5GWh公用事业储能长期供货意向协议;后续合作规模可扩大至10GWh。 宁德与英企达成10GWh储能合作,宁王动作窥见储能市场持续升温。储能已是宁德第二增长曲线,现成功开拓英国储能市场;宁德已独资成立储能公司,并成功承接美国储能电池供应项目,今年内储能产品也不断亮相各国展厅;从宁德高频储能领域动作看,在全球能源价格高企背景下,预计明年储能市场持续升温。其中 11月独资成立储能发展公司。 10月与美国Primergy达成协议,为Gemini光伏+储能项目独家供应电池。 10月亮相澳大利亚全能源展,储能已符合澳合规产品标准。 9月亮相美国国际智慧能源周。 5月亮相慕尼黑举办的国际电池储能技术博览会,斩获2022年度国际电池储能奖。 储能领域高增速,2022-2025年CAGR达46%。高工储能年会发布数据,2022年全球储能电池出货量约为125GWh,同比+160%;2025年,预计全球储能电池出货量将突破390GWh。22年-25年储能市场三年预计CAGR达46%。 推荐关注储能板块: 大储方向:阳光电源、科华数据、盛弘股份、金盘科技。 光储充检:星云股份。 温控:英维克、同飞股份、申菱环境。 钠离子电池:维科技术、传艺科技。 海外户储&便携式:德业股份、固德威、锦浪科技、华宝新能。 2.2新能源汽车 蜂巢能源已开发第一代钠电池原型样件,能量密度为110Wh/kg。在12月22日召开的钠离子电池技术研讨会上,蜂巢能源总监江卫军透露,公司第一代钠电池原型样件已经完成开发,能量密度110Wh/kg;预计2023Q1完成能量密度135Wh/kg的钠电池设计定型;预计2023Q4完成160Wh/kg的钠电池开发,循环寿命超2000周。 目前,除蜂巢能源之外,传统锂电池企业如宁德时代、亿纬锂能、鹏辉能源、蔚蓝锂芯、孚能科技等均在近期表明了自身在钠电方向进展。 鹏辉能源钠电池正等待“上通五”测试验证。 孚能科技钠电池将伴随江铃汽车于23年上市销售。 蔚蓝锂芯与中科海钠签订圆柱钠电池联合开发量产协议。 亿纬锂能于12月15日发布能量密度为135Wh/kg的圆柱钠电池。 宁德通过AB电池方式,有望在500公里续航上搭载钠电池。 随着众多厂商布局,预计明年钠电池材料成本相比今年将有显著下降。除传统锂电企业外,中科海钠、传艺科技、维科技术等钠电老牌/新晋玩家均公布了扩产计划。此外,正负极等钠电主材企业扩产亦同步进行,预计明年材料成本相比今年将有显著下降。 预计2025/2030年钠电池市场空间为70/600+GWh。钠电池下游主要为两轮车、低速四轮车、储能市场等。随着钠电行业的降本增效,其性价比优势将愈发凸显。我们预计2023年为其产业化元年,2025年市场空间有望达70GWh,至2030年,钠电池市场规模有望超700GWh。 当前新能源车板块观点: 推荐技术布局深厚,有望受益行业变革机遇的企业。其中电池环节,推荐宁德时代、亿纬锂能、鹏辉能源,关注孚能科技、蔚蓝锂芯等;中游环节,推荐厦钨新能、容百科技、德方纳米、振华新材,关注天赐材料、诺德股份、万顺新材、长远锂科。 在欧洲和美国明年增速高预期下,推荐出口条线受益标的及相关产业链。推荐国轩高科、当升科技、星源材质、恩捷股份等。 三、产业链价格动态 3.1光伏产业链 图表4:光伏产业链价格涨跌情况,报价时间截至:2022-12-22 3.2锂电池及主要材料 图表5:锂电池及主要材料价格涨跌情况,报价时间截至:2022-12-23 四、一周重要新闻 4.1新闻概览 新能源汽车行业资讯: 1.10GWh!宁德时代再获大单。 2.蜂巢能源已完成第一代钠离子电池开发。 3.孚能科技与江铃集团联合开发钠电车型。 4.比亚迪将于2023年1月5日发布仰望品牌。 公司新闻: 1.特锐德:关于子公司预中标城市充电网建设项目的提示性公告。 2.恩捷股份:关于控股子公司上海恩捷新材料科技有限公司签订《年度采购合同》的公告。 3.协鑫能科:关于签署锂矿资源开发合作协议的公告。 4.国轩高科:关于增资江苏国轩新能源科技有限公司的公告。 新能源发电太阳能 行业资讯: 1.薄膜光伏示范项目补贴0.4元/千瓦时!深圳出政策了! 2.北京:到2025年实施建筑光伏装机容量800MW。 3.甘肃武威:2.2GW风光指标分配完成! 4.两部委:鼓励电力用户与新能源企业签订年度及以上绿电交易合同。 公司新闻: 1.安彩高科:关于签订重大合同的公告。 2.亚玛顿:关于签订日常经营重大合同的公告。 3.海源复材:关于对外投资暨签订投资合作协议的公告。 4.宇晶股份:关于控股子公司投资建设金刚石线项目的公告。 风电 行业资讯: 1.900MW!全国最大平价海上风电场建成投运。 2.浙江省单体最大海上风电场启动建设。 3.总投资800亿,国家电投在河北保定打造清洁能源+装备制造产业基地。 4.清洁能源装机达89GW!青海省发布碳达峰实施方案。 公司新闻: 1.节能风电:对外投资公告。 2.东方电缆:关于原中标的海上风电海缆