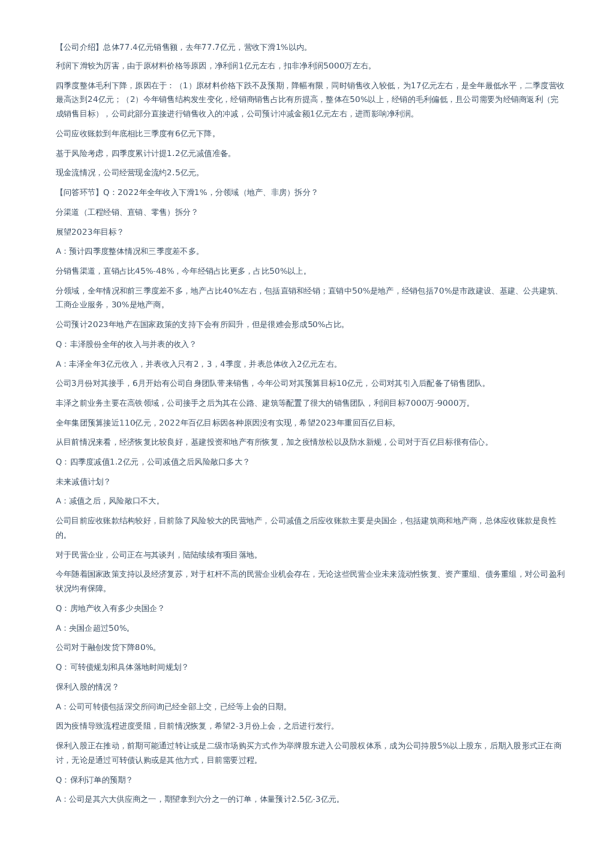

科顺股份三季报交流纪要-调研纪要

三季报概况营收:22Q3是我们建厂20多年压力最大的一个季度,公司投入大量精力,22Q3实现营收18.16亿元,同比-5.50%,环比-24.5%。我们从去年开始对应收帐款、民营地产商发货进行控制,今年总体经营方向是优化渠道建设,保证现金流。 一,对直销尤其是民营地产商的直销严格控制发货,采用现款现货方式,且保证回款金额一定大于发货金额,对于已有的履约保证金只收不进,对应看到“其他应收款”逐季下降,且未来也不会再有履约保证金。 二,大力发展经销商,下游地产客户日子不好过,但也正是我们发展经销商的好时机,同行其他品牌的经销商或是其他建材品类的经销商,面临经营压力,发货、交付出现问题,可以转到我们品牌。 具体措施上,经销商可能因为原材料涨价预期有囤货意愿,我们控制发货,防止经销商囤货,Q3应收账款几乎没有增长,现在已经在为年底经销商的应收帐款见底做准备。 这些措施一定程度上保障了现金流,我们也放弃不少风险比较大的业务,导致环比有所下降。 毛利率:Q3综合成本略有上升,毛利率下降1.6个点,此前对经销商进行2轮提价,对直销客户尤其是地产客户提价效果不是特别好,非地产客户比较顺利,销售收入和毛利率两者同步下降,加起来对净利润影响有1个多亿。 现金流:Q1有-11亿,主要系年初经销商利用信用额度提货,应收账款增加较多,后期整体控制下Q2-Q3转正。 Q&AQ:10月以来发货情况?四季度预期如何? 9月跟7-8月比,环比改善很多,10月比9月略好一些,主要是保交楼、非地产客户如基建、市政的销售情况不错。Q4预计销售将和去年持平或略有增长,防水新规颁布前,很多地方防水标准和防水材料用量已经在提高。 我们将继续加大现金流回款,经销商应收账款年底将清零,预计Q4经营性现金流会回正。 Q:购买支付现金流环比Q2下降,是因为原材料价格回落所致吗?年初产品提价的落实情况以及未来是否会随着原材料价格下调? Q3沥青成本环比Q2会更高一些,现货是在9月末10月初才开始松动。 原因一是国际原油价格有所下降,三桶油高价库存逐步消耗,开始用低价原油,成本下降;原因二是冬季的道路施工会减少,需求会下降。 但目前为止也没有大幅下降,中石化上周开始宣布要降价,河北、山东沥青炼厂库存增加,判断Q4沥青价格会回落,但回落到什么程度不好判断。 我们对于沥青的采购方式是刚需采购,谁用谁买,高价不敢做过多囤货,但冬天一直有冬储的做法。 我们今年对于经销商进行了2轮提价,一般原材料价格上涨会提价,下跌会降价,但目前原材料还没有大幅下降,Q4可能会下降,但传导到经销商调价需要过程。 对于直销客户没有提价,只是对个别央国企的几个大客户提价。 Q:在大B地产商方面,招投标近期是否有进展?Q1-Q3的大B占比? 地产商招标上,我们刚刚中标保利地产,去年11月投标,10月初中标,感觉民营地产目前没有怎么进行招标,如果有我们肯定会去投。地产目前在整体收入结构里占比较少,前三季度直销:经销=1:1,直销中地产收入占比一半,直销地产占比全部营收的25%。 Q:1-9月丰泽表现,对赌协议完成情况? 丰泽3月并表,因为之前的主要业务方向是高铁,从年初开始组建建筑市场团队,1-9月同比+20%,全年完成营收同比增长肯定没问题,净利润增长更高,能不能完成对赌业绩现在还不好说。 明年的计划:在抓明年立项,整个建筑减隔震市场扩容非常快,但是包括我们在内的全国施工单位都遇到一个问题,国家有强制要求,但设计产能和生产产能不够。 我们目前正在积极进行产能的扩容和设计/技术/业务人员的扩充,以保障明年完成10亿元的销售目标。 Q:建筑和高铁减隔震毛利率?账期差别? 建筑减隔震和高铁减隔震的毛利率差别不大,都是40%左右,公路减隔震的毛利略低一些。 建筑减隔震的回款比高铁基建好一些,建筑减隔震一般会有30%-50%预付款,3个月付到95%,5%是质保金;高铁不可能有预付款,账期可能会长一些。 Q:订单角度,我们有多少增长? 建筑减隔震目前在手订单2-3个亿,丰泽总体在手订单7-8个亿,大部分在高铁,多年积累下一直有稳定的订单,建筑是从3月份以后开始有的。高铁的实施周期会比建筑长。 Q:3.33亿的其他应收款,比中报的4.6亿少一点,可以理解为履约保证金的回款吗? 是的,减少的是履约保证金的回款(没有超过1亿的履约保证金),余额大多不是履约保证金,是员工借款/政府款项,正在逐年逐月收回。 Q:工抵房在报表是体现在其他非流动资产里吗? 有很少一部分,绝大部分在应收帐款,因为本身抵房的目标不是为了反映在我们账面上,一边和地产客户谈,一边在和房屋中介谈,同时完成后再从应收帐款下账。 目前我们正在谈的工抵房包括不同的形态,有住宅,有写字楼,有商业街,大多数都是现房。 Q.穿透下去,基建和地产的占比? 总体营收50%以上经销,不到50%是直销。直销里面地产和基建各占一半。 去年地产远比基建高,今年地产需求降低,公司发货也更加严格,地产销售下滑40%左右。基建公司要求增长,开发力度也很大,占总体收入25%左右。 Q.民建集团表现? 今年民建保持60%增长,因为基数比较低,今年估计这做到5亿左右。明年计划翻倍,到10亿。 Q.怎么看待行业下行同行现状?公司市占率是否提升? 同行影响做多的是一些没有上市的大型企业。 因为中小企业也没有很多地产的战略客户,服务的如果是一些非地产客户,影响没有那么大。但是到一定规模,比如进入百强地产的供应商,如果没有上市压力就更大了。 市占率方面,今年肯定是上升的。 虽然公司整体收入持平下降,但是市场下降更多,据说行业下滑30%,地产不止30%。比如公司对融创去年销售1.8亿元+,今年不到3000万元。 融创的供应商就那么几家,不可能公司没供货他们就去其他地方买。供货一方面量变少了,另一方面要求现款现货。 需求是确实的下降,年初还好,到Q3Q4下滑更多,整个地产的下降幅度预计很大,公司收入持平,所以市占率肯定上升。 Q.保交付加快,在订单上是否明显?有一定影响,但是不明显。 保交付面对大型百强地产,占比较高。 保交楼一般不涉及地下室防水,基本是屋面和室内的防水,因为保交楼要尽快把屋面和室内做好,会直接向原有的供应商采购一些。总体量不会很大,因为防水主要的量是在地下室,占房屋防水的60%左右。 真正能提量的还是新开工。 Q.今年行业下滑30%,新规落地能否对冲下滑?会的。 预计新规对单位面积的防水用量的增长在60%以上,即使市场需求下滑,但是总体市场容量会增长。