油脂油料期货周报:CFTC豆类净多持仓首次减持 国内油料供给依旧偏紧 双粕强势格局依旧 油脂依旧承压

你可能感兴趣

油脂油料期货周报:CFTC豆油净多持仓连续减少 美联储加息将落地 油脂走势分化 双粕宽幅振荡

格林大华期货2022-07-23

油脂油料期货周报:双报告落地 供应端收紧 双粕强势依旧 油脂承压偏弱运行

格林大华期货2023-08-12

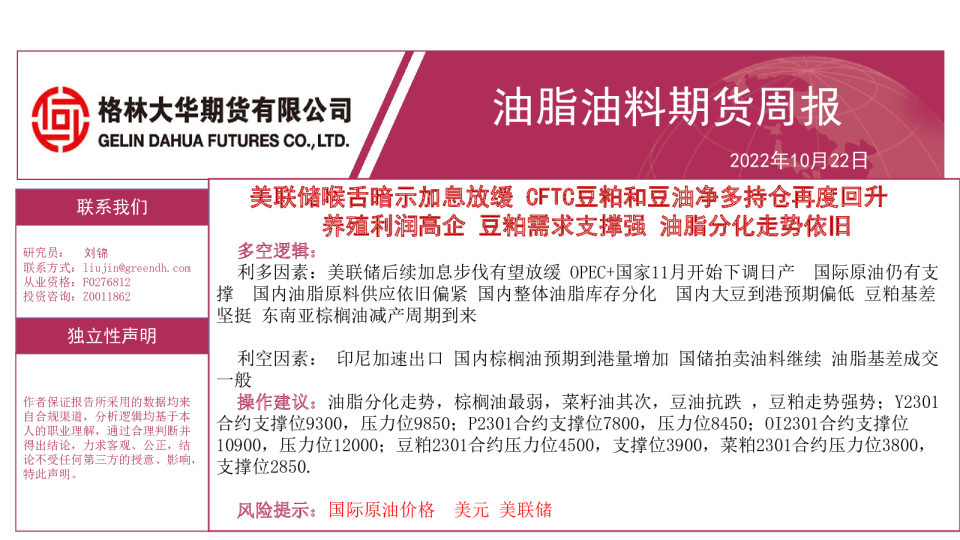

油脂油料期货周报:美联储喉舌暗示加息放缓 CFTC豆粕和豆油净多持仓再度回升 养殖利润高企 豆粕需求支撑强 油脂分化走势依旧

格林大华期货2022-10-22

油脂油料期货周报:美农4月供需报告偏多,CFTC豆类净多资金仍在高位,油粕高位运行依旧

格林大华期货2022-04-09

油脂油料期货周报:国际原油期价重拾涨势 CFTC豆粕和豆油净多持仓再度回升 下周双报告来袭 原料供应落实前 油粕保持偏强态势

格林大华期货2022-11-05