新能源发电行业周度投资策略:金属硅上涨0.67%至2.553万元/吨,TCL中环全线上调硅片价格

AI智能总结

AI智能总结

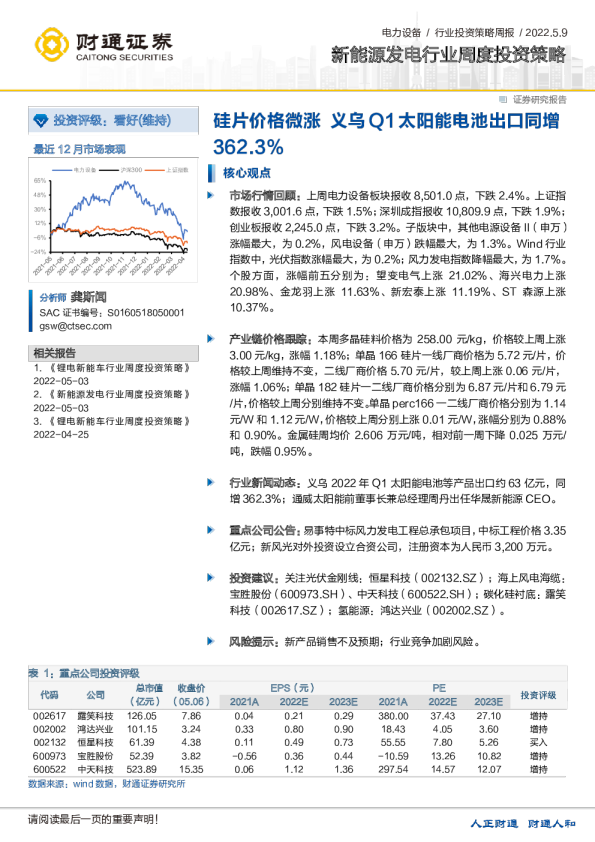

市场行情回顾:上周电力设备板块(申万行业2021)报收11,065.3点,上涨3.2%。上证指数报收3,262.1点,上涨2.4%;深圳成指报收11,877.8点,上涨1.5%;创业板报收2,548.2点,上涨0.6%。子版块中均有不同幅度上涨,其他电源设备涨幅最大,为6.7%;其次为光伏设备,上涨6.5%;电网设备涨幅最小,为2.6%。Wind行业指数中,光伏指数涨幅最大,为5.7%; 光伏玻璃指数涨幅最小,为4.6%。个股方面,涨幅前五分别为:金盘科技上涨20.75%、新风光上涨15.17%、东方电缆上涨12.64%、融钰集团上涨12.54%、海兴电力上涨9.35%。 产业链价格跟踪:本周多晶硅料价格为307元/kg,价格较上周维持不变; 单晶166硅片一二线厂商价格分别为6.33和6.30元/片,价格较上周分别维持不变;单晶182硅片一二线厂商价格分别为7.54和7.52元/片,价格较上周分别维持不变。单晶perc166一线厂商价格为1.29元/W,较上周价格上涨0.78%,二线价格为1.26元/W,较上周维持不变。金属硅周均价2.553万元/吨,相对前一周上涨0.017万元/吨,涨幅0.67%。本周铁矿石期货收盘价789.50元/吨,价格较上周上涨5.27%;螺纹钢期货收盘价3,918元/吨,价格较上周上涨1.77%;中厚板(20)周均价4240元/吨,较上周上涨0.05%;普通圆钢(φ16mm)周均价4411元/吨,较上周涨幅0.02%;铸造生铁(Z18)周均价3900元/吨,较上周下跌1.51%; 废钢周均价2769.02元/吨,较上周上涨0.36%。 行业新闻动态:中环全线上调硅片价格;全球最大光伏膜材料项目在江苏连云港开工,总投资达216亿元;福斯特发行30.30亿元债券用于2.5亿m高效电池封装胶膜项目;国资委首单300亿元能源保供特别债成功发行;河南下发2022年风光项目、煤电灵活性改造项目建设清单,共计20.74GW。 重点公司公告:奥特维中标晶澳约1.5亿元划焊一体机项目;九洲集团与融和元储签署战略合作框架协议;新强联与明阳智慧能源集团股份公司签订战略合作框架协议;晶科能源签订重大采购合同;平高电气超短期融资券获证监会审批准注册。 投资建议:关注光伏金刚线:恒星科技(002132.SZ);海上风电海缆:宝胜股份(600973.SH)、中天科技(600522.SH);碳化硅衬底:露笑科技(002617.SZ);氢能源:鸿达兴业(002002.SZ)。 风险提示:新产品销售不及预期;行业竞争加剧风险。 表1:重点公司投资评级 1.市场行情回顾 上周电力设备板块(申万行业2021)报收11,065.3点,上涨3.2%。上证指数报收3,262.1点,上涨2.4%;深圳成指报收11,877.8点,上涨1.5%;创业板报收2,548.2点,上涨0.6%。 图1.A股各行业近一周涨跌幅(%) 子版块中均有不同幅度上涨,其他电源设备涨幅最大,为6.7%;其次为光伏设备,上涨6.5%;电网设备涨幅最小,为2.6%。Wind行业指数中,光伏指数涨幅最大,为5.7%;光伏玻璃指数涨幅最小,为4.6%。 图2.新能源发电板块近一周涨跌幅(%) 个股方面,涨幅前五分别为:三变科技上涨12.83%、洛凯股份上涨9.38%、申昊科技上涨8.66%、长高电新上涨3.10%、杭电股份上涨2.45%。 表1.新能源发电板块近一周涨幅前五公司 板块重点个股方面,光伏行业中,涨幅前三的公司分别为锦浪科技、禾迈股份、阳光电源,涨幅分别为12.77%、10.70%、10.62%;天合光能下跌0.41%。风电行业中,涨幅前二的公司分别为东方电缆、新强联,涨幅分别为12.63%、11.88%。 电网设备及工控自动化行业中,特变电工涨幅最大,为4.15%;许继电气跌幅最大,为0.60%。新能源运营商及其他行业中,文山电力涨幅最大,幅度为8.50%。 图3.板块重点个股本周涨跌幅表现 2.产业链情况跟踪 2.1.用电量&发电量概况 2022年7月我国全社会当月用电量为8324亿千瓦时,同比增长6.30 %,2022年7月发电量产量为8059亿千瓦时,同比增长4.5%。7月风电/水电/火电/核电发电量分别515/1463/5560/370亿千瓦时 , 同比增速分别为8.80%/2.40%/5.30%/-3.30%。 图4.全社会当月用电量及同比(亿千瓦时,%) 图5.当月发电量产量及同比(亿千瓦时,%) 2.2.光伏装机及出口情况 2022年1-7月国内新增光伏装机36.95GW,同比增长109.1%,其中7月装机6.74GW,同比增长93.1%。 图6.太阳能发电当月新增装机容量(GW,%) 图7.太阳能发电累计新增装机容量(GW,%) 图8.组件月度出口额(亿美元,%) 图9.逆变器月度出口(亿美元,%) 2.3.光伏产业链价格跟踪 硅料:9月国内各硅料厂商长单截止本周基本已经签完,陆续进入排产交货中,单晶复投料长单落地价格环比上月继续上涨,主流硅料长单落地价格基本在305-307元/公斤区间,N型硅料价格相比单晶复投料价格高2-4元/公斤左右,由于当前N型用料整体需求量仍处于初始阶段,每月下游对N型用料的需求情况也较为不稳定。本月国内新疆地区新投产能以及检修复产产能将会进一步投产放量; 四川地区的硅料厂商限电结束后基本恢复生产,虽本周四川当地有发生地震但对当地硅料生产未产生实际影响,预计当地硅料产出环比也将有一定上涨,综合统计国内各地区本月硅料产量生产,环比上月将有不小的提升,硅料供给紧张、缺货的局面将有望缓解,而硅料价格能否出现拐点,由于本月各主流厂商的长单订单已签完(部分硅料企业仍处于超签、本月无料可签订),恐还需进一步观望与博弈。 硅片:上周受四川限电结束逐步复产的硅片企业本周又遇地震,当地硅片企业拉晶环节出现断线,但整体影响预计较为有限;同时本月上游硅料放量增加且本月硅料也已售完的情况下,本月国内市场上单晶硅片产量整体也将对应有所提升,市场上单晶硅片供给未显紧张。价格方面,本月上游硅料长单的落地价格相比8月有进一步的上涨,硅片环节成本继续上升,对硅片价格有支撑,而本周市场其中一家龙头硅片企业也已在中秋节前率先上调了单晶硅片价格,不同尺寸的150μm的P型硅片价格上涨0.12-0.24元/片,单晶M6/M10/G12 150μm硅片价格来至6.33、7.62、10.06元/片,市场上155μm厚度的硅片价格一般比150μm厚度的硅片高0.05元/片,上调后的价格能否被下游电池接受,还需市场整体包括其他硅片厂商们的调价而定。N型硅片方面,此次国内单晶龙头企业公布的N型硅片价格也是有所上涨,单晶M6/M10/G12 150μm硅片价格维持在6.84、8.23、10.66元/片。 图10.多晶硅料价格(元/kg) 图11.硅片价格(元/片) 电池片:上周四川地区限电结束后当地电池企业逐步复产,本周四川地区又同时受到地震加疫情的双重影响,但截止目前为止暂未对当地复产的电池生产以及物流未产生明显影响;本月国内单晶电池片产出环比将有所上升,但市场上单晶大尺寸电池供给依然紧张,本周国内龙头电池片企业在上游硅片价格未先调整的情况下直接上调了单晶电池价格,上调后的单晶PERC 166电池最新报价1.29元/W,上涨0.01元/W;单晶PERC 182电池最新报价1.31元/W,上涨0.01元/W; 单晶PERC 210电池、报价1.30元/W,上涨0.02元/W。市场其他电池厂商也随之跟涨电池价格,大尺寸电池主流成交价格基本站上1.3元/W以上;N型电池方面,目前市场上N型电池价格暂未有变动,相比龙头电池企业单晶P型同尺寸主流电池价格高0.1-0.15元/W,当前N型电池主流价格在1.4-1.45元/W区间,但随着上游硅料、硅片价格以及P型电池片价格的上涨,N型电池价格预计也将有一定上涨,当前国内N型电池不少厂商基本还是仍以生产自用为主。 组件:本周国内组件价格变化未有明显变化,市场主流报价在2-2.1元/W,成交出货的组件价格也基本仍维持在1.95-1.99元/W,国内部分电站项目已开始启动,但随着本月上游硅料开始放量,国内项目端也对市场价格临近“拐点”的预期逐渐增强,观望情绪也是有增无减。海外方面,整体需求相对稳定,暂未有明显变化,但欧洲地区的港口仓储物流等问题仍继续有一定困扰。辅材方面,本周国内辅材与上周相比基本维稳;光伏玻璃上因国内启动的地面项目多以双面为主,因此2.0mm的玻璃价格有需求的支撑,但3.0mm的光伏玻璃需求偏弱,市场部分二线玻璃厂商在9月的报价已来至26-26.5元 /m2 区间。光伏普通胶膜价格本周维持在13.5-14元 /m2 区间。 图12.电池片价格(元/W) 图13.组件价格(元/W) 金属硅:金属硅均价2.553万元/吨,相对前一周上涨0.017万元/吨,涨幅0.67%。 图14.金属硅价格(万元/吨) 表2.光伏产业链本周价格(含税) 2.4.风电装机量情况 2022年1-7月国内新增风电装机14.93GW,同比增长15.38%,其中7月装机1.99GW,同比减少6.13%。 图15.全国风电当月新增装机容量(GW,%) 图16.全国风电累计新增装机容量(GW,%) 2.5.风电原材料价格跟踪 表3.风电原材料月度均价涨跌幅 铁矿石:本周期货铁矿石收盘价(连续)789.50元/吨,较上周上涨5.27%。钢厂复产力度和速度明显超过此前市场普遍预期,铁矿石库存持续走低和钢厂复产力度超预期因此需求强劲的双重作用下推动铁矿石价格走强。 螺纹钢:本周期货螺纹钢收盘价(连续)3918元/吨,涨幅1.77%。螺纹钢消费回升幅度扩大,库存维持去化。钢厂逐步复产速度超预期,而产量回升幅度缩小的影响推动本周价格小幅度上涨。 图17.铁矿石期货收盘价(元/吨) 图18.螺纹钢期货收盘价(元/吨) 中厚板:本周中厚板(20)现货价格4240元/吨,较上周上涨0.05%。虽然较上周有小幅增长,但整体来看终端下游采货积极性仍较差,多为按需采购,规避风险为主,市场去库速度较慢,商户补货意愿不强,市场需求仍表现疲软。 圆钢:普通圆钢(φ16mm)现货价格4411元/吨,涨幅0.02%。 图19.中厚板(20)现货价(元/吨) 图20.普通圆钢(φ16mm)现货价(元/吨) 生铁:本周铸造生铁(Z18)现货价格3900元/吨,较上周下跌1.51%。 废钢:本周废钢偏紧价格继续反弹,废钢本周现货价2769.02元/吨,涨幅0.36%。 图21.上海铸造生铁(Z18)价格(元/吨) 图22.富宝:废钢价格指数(元/吨) 期货月度:8月(截至31日)铁矿石均价同比-22.57%,环比-2.17%;螺纹钢均价同比-22.78%,环比-3.01%。 现货月度:8月(截至31日)中厚板均价同比-24.81%,环比-3.01%;圆钢均价同比-14.49%,环比-1.25%;铸造生铁均价同比-28.36%,环比-18.96%;废钢均价同比-17.95%,环比6.01%。 3.行业新闻动态 财政部:推动黄河流域智能光伏产业创新升级,支持上游继续推进大型风光基地建设 9月6日,财政部印发《中央财政关于推动黄河流域生态保护和高质量发展的财税支持方案》,方案提出,支持加快产业转型升级。在保护好生态的基础上,推动黄河流域智能光伏产业创新升级和特色应用,支持在黄河上游沙漠、戈壁、荒漠地区继续推进大型风电光伏基地建设,支持沿黄河省区稳定能源保供、有序调整能源结构,依法依规淘汰碳排放量大和耗水量高的落后产能和生产工艺。 国资委:首单300亿元能源保供特别债成功发行 贯彻落实国务院常务会议关于支持中央发电企业等发行2000亿元能源保供特别债的决策部署,国资委会同人民银行及交易商协会迅速指导推动有关中央企业抢抓当前市场流动性充裕的窗口期,尽