22H1业绩符合预期,资管IT核心领军成长加速可期

AI智能总结

AI智能总结

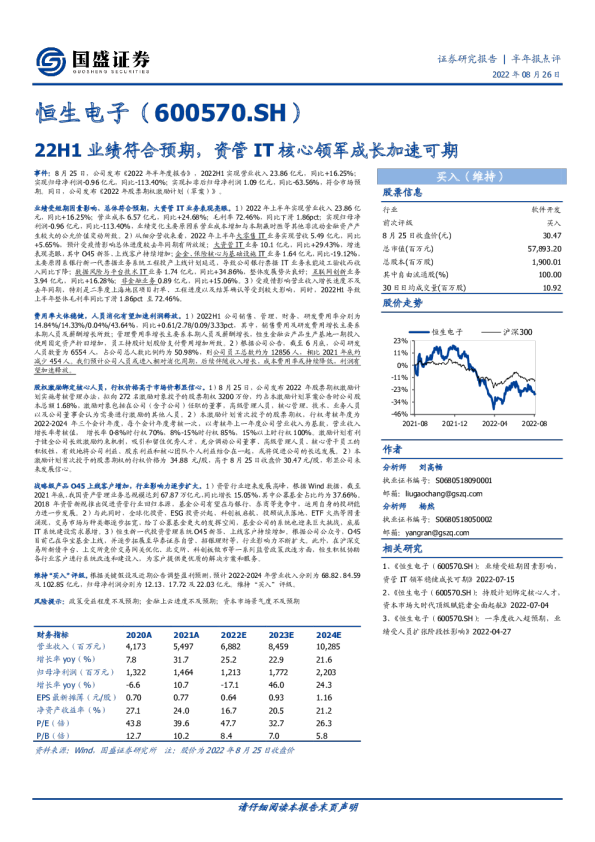

事件:8月25日,公司发布《2022年半年度报告》,2022H1实现营业收入23.86亿元,同比+16.25%; 实现归母净利润-0.96亿元,同比-113.40%;实现扣非后归母净利润1.09亿元,同比-63.56%,符合市场预期。同日,公司发布《2022年股票期权激励计划(草案)》。 业绩受短期因素影响、总体符合预期,大资管IT业务表现亮眼。1)2022年上半年实现营业收入23.86亿元,同比+16.25%;营业成本6.57亿元,同比+24.68%;毛利率72.46%,同比下滑1.86pct;实现归母净利润-0.96亿元,同比-113.40%,业绩变化主要原因系营业成本增加与本期赢时胜等其他非流动金融资产产生较大的公允价值变动所致。2)从细分营收来看,2022年上半年大零售IT业务实现营收5.49亿元,同比+5.65%,预计受疫情影响总体进度较去年同期有所放缓;大资管IT业务10.1亿元,同比+29.43%,增速表现亮眼,其中O45新签、上线客户持续增加;企金、保险核心与基础设施IT业务1.64亿元,同比-19.12%,主要原因系银行新一代票据业务系统工程投产上线计划延迟,导致公司银行票据IT业务未能竣工验收而收入同比下降;数据风险与平台技术IT业务1.74亿元,同比+34.86%,整体发展势头良好;互联网创新业务3.94亿元,同比+16.28%;非金融业务0.89亿元,同比+15.06%。3)受疫情影响营业收入增长速度不及去年同期,特别是二季度上海地区项目打单、工程进度以及结算确认等受到较大影响,同时,2022H1导致上半年整体毛利率同比下滑1.86pct至72.46%。 费用率大体稳健,人员消化有望加速利润释放。1)2022H1公司销售、管理、财务、研发费用率分别为14.84%/14.33%/0.04%/43.64%,同比+0.61/2.78/0.09/3.33pct,其中,销售费用及研发费用增长主要系本期人员及薪酬增长所致;管理费用率增长主要系本期人员及薪酬增长,恒生金融云产品生产基地一期投入使用固定资产折旧增加,员工持股计划股份支付费用增加所致。2)根据公司公告,截至6月底,公司研发人员数量为6554人,占公司总人数比例约为50.98%,则公司员工总数约为12856人,相比2021年底约减少454人。我们预计公司人员或进入相对消化周期,后续伴随收入增长,成本费用率或持续降低,利润有望加速释放。 股权激励绑定核心人员,行权价格高于市场价彰显信心。1)8月25日,公司发布2022年股票期权激励计划实施考核管理办法,拟向272名激励对象授予的股票期权3200万份,约占本激励计划草案公告时公司股本总额1.68%,激励对象包括在公司(含子公司)任职的董事,高级管理人员,核心管理、技术、业务人员以及公司董事会认为需要进行激励的其他人员。2)本激励计划首次授予的股票期权,行权考核年度为2022-2024年三个会计年度,每个会计年度考核一次,以考核年上一年度公司营业收入为基数,营业收入增长率考核值,增长率0-8%时行权70%,8%-15%时行权85%,15%以上时行权100%。激励计划有利于健全公司长效激励约束机制,吸引和留住优秀人才,充分调动公司董事、高级管理人员、核心骨干员工的积极性,有效地将公司利益、股东利益和核心团队个人利益结合在一起,或将促进公司的长远发展。2)本激励计划首次授予的股票期权的行权价格为34.88元/股,高于8月25日收盘价30.47元/股,彰显公司未来发展信心。 战略级产品O45上线客户增加,行业影响力逐步扩大。1)资管行业迎来发展高峰,根据Wind数据,截至2021年底,我国资产管理业务总规模达到67.87万亿元,同比增长15.05%,其中公募基金占比约为37.66%。 2018年资管新规推出促进资管行业回归本源,基金公司有望在与银行、券商等竞争中,运用自身的投研能力进一步发展。2)与此同时,全球化投资、ESG投资兴起、科创板启航、投顾试点落地、ETF火热等因素涌现,交易市场与种类都逐步拓宽,给了公募基金更大的发挥空间,基金公司的系统也迎来巨大挑战,底层IT系统建设需求暴增。3)恒生新一代投资管理系统O45新签、上线客户持续增加。根据公司公众号,O45目前已在华宝基金上线,并逐步拓展至华泰证券自营、招银理财等,行业影响力不断扩大。此外,在沪深交易所新债平台、上交所竞价交易网关优化、北交所、科创板做市等一系列监管政策改造方面,恒生积极协助各行业客户进行系统改造和建设入,为客户提供更优质的解决方案和服务。 维持“买入”评级。根据关键假设及近期公告调整盈利预测,预计2022-2024年营业收入分别为68.82、84.59及102.85亿元,归母净利润分别为12.13、17.72及22.03亿元。维持“买入”评级。 风险提示:政策受益程度不及预期;金融上云进度不及预期;资本市场景气度不及预期 财务指标 财务报表和主要财务比率 资产负债表(百万元) 现金流量表(百万元)