光伏铜电镀行业深度报告:降本增效,静待起飞

AI智能总结

AI智能总结

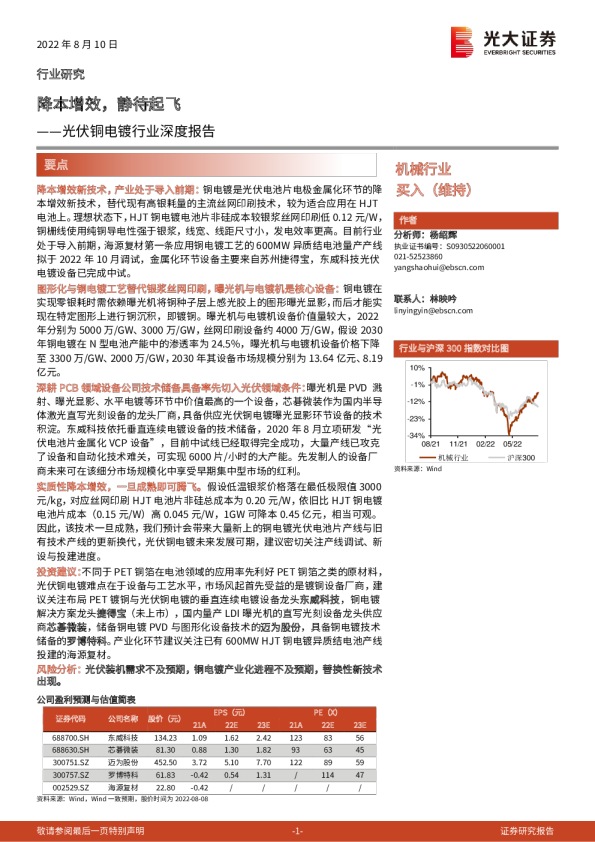

降本增效新技术,产业处于导入前期:铜电镀是光伏电池片电极金属化环节的降本增效新技术,替代现有高银耗量的主流丝网印刷技术,较为适合应用在HJT电池上。理想状态下,HJT铜电镀电池片非硅成本较银浆丝网印刷低0.12元/W,铜栅线使用纯铜导电性强于银浆,线宽、线距尺寸小,发电效率更高。目前行业处于导入前期,海源复材第一条应用铜电镀工艺的600MW异质结电池量产产线拟于2022年10月调试,金属化环节设备主要来自苏州捷得宝,东威科技光伏电镀设备已完成中试。 图形化与铜电镀工艺替代银浆丝网印刷,曝光机与电镀机是核心设备:铜电镀在实现零银耗时需依赖曝光机将铜种子层上感光胶上的图形曝光显影,而后才能实现在特定图形上进行铜沉积,即镀铜。曝光机与电镀机设备价值量较大,2022年分别为5000万/GW、3000万/GW,丝网印刷设备约4000万/GW,假设2030年铜电镀在N型电池产能中的渗透率为24.5%,曝光机与电镀机设备价格下降至3300万/GW、2000万/GW,2030年其设备市场规模分别为13.64亿元、8.19亿元。 深耕PCB领域设备公司技术储备具备率先切入光伏领域条件:曝光机是PVD溅射、曝光显影、水平电镀等环节中价值最高的一个设备,芯碁微装作为国内半导体激光直写光刻设备的龙头厂商,具备供应光伏铜电镀曝光显影环节设备的技术积淀。东威科技依托垂直连续电镀设备的技术储备,2020年8月立项研发“光伏电池片金属化VCP设备”,目前中试线已经取得完全成功,大量产线已攻克了设备和自动化技术难关,可实现6000片/小时的大产能。先发制人的设备厂商未来可在该细分市场规模化中享受早期集中型市场的红利。 实质性降本增效,一旦成熟即可腾飞。假设低温银浆价格落在最低极限值3000元/kg,对应丝网印刷HJT电池片非硅总成本为0.20元/W,依旧比HJT铜电镀电池片成本(0.15元/W)高0.045元/W,1GW可降本0.45亿元,相当可观。 因此,该技术一旦成熟,我们预计会带来大量新上的铜电镀光伏电池片产线与旧有技术产线的更新换代,光伏铜电镀未来发展可期,建议密切关注产线调试、新设与投建进度。 投资建议:不同于PET铜箔在电池领域的应用率先利好PET铜箔之类的原材料,光伏铜电镀难点在于设备与工艺水平,市场风起首先受益的是镀铜设备厂商,建议关注布局PET镀铜与光伏铜电镀的垂直连续电镀设备龙头东威科技,铜电镀解决方案龙头捷得宝(未上市),国内量产LDI曝光机的直写光刻设备龙头供应商芯碁微装,储备铜电镀PVD与图形化设备技术的迈为股份,具备铜电镀技术储备的罗博特科。产业化环节建议关注已有600MW HJT铜电镀异质结电池产线投建的海源复材。 风险分析:光伏装机需求不及预期,铜电镀产业化进程不及预期,替换性新技术出现。 公司盈利预测与估值简表 投资聚焦 国际地缘政治冲突与能源危机愈演愈烈,各国谋求能源独立,大规模光伏发电成为首选,海内外光伏需求再创新高。技术迭代以实现降本增效作为光伏行业核心发展逻辑,今年以来,Topcon、HJT、钙钛矿多次传出转换效率提升与降本信息,电池片技术路线之争更加激烈,非硅成本技术降本探索与实践更加密集,光伏产业链有望迎来大幅降本拐点,而HJT电池低温技术路线采用低温银浆,银浆耗量大,成本高,成为阻碍其产业化重要因素,引出多主栅、激光转印、银包铜、铜电镀四大降本路径,铜电镀凭借零银耗量,实现0.12元/w左右的降本(相较丝网印刷),为降本最佳选择,我们认为应重点关注该技术路线的试验与产业化进程,捕捉产业化突破拐点。 我们区别于市场的观点 市场对电镀铜工艺设备投入成本高、良率水平较低、环保问题等较为担忧,认为这是阻碍铜电镀技术产业化的重要因素。 我们认为电镀铜工艺的零银耗量所节省约0.137元/W的浆料成本完全可大幅覆盖新增的单W设备折旧成本。现有技术工艺下,银浆作为消耗品,单位产品的银浆成本不变,而生产设备折旧成本可通过规模化产出来降低。在具备大幅降本的基础上,我们对工艺、技术、设备逐一攻克现有问题较为乐观,目前国内部分厂商在LDI曝光机、水平电镀设备上均有较深厚的技术积淀。 股价上涨的催化因素 东威科技光伏电镀设备验证成功;海源复材600MW异质结电池项目调试成功; 光伏铜电镀电池产线新投建、投产。 投资观点 不同于PET铜箔在电池领域的应用率先利好PET铜箔之类的原材料,光伏铜电镀难点在于设备与工艺水平,市场风起首波受益的是镀铜设备厂商,建议关注布局PET镀铜与光伏铜电镀的垂直连续电镀设备龙头东威科技,铜电镀解决方案龙头捷得宝(未上市),国内量产LDI曝光机的直写光刻设备龙头供应商芯碁微装,储备铜电镀PVD与图形化设备技术的迈为股份,具备铜电镀技术储备的罗博特科。产业化环节建议关注已有600MW HJT铜电镀异质结电池产线投建的海源复材。 1、HJT产业化阻力——光伏银浆成本高昂 HJT效率改进难抵光伏辅材银浆成本高。银浆是HJT光伏电池的关键原材料,是由高纯度(99%)的银粉、玻璃氧化物、有机材料等所组成的机械混合物的粘稠状浆料,应用在HJT电池生产的最后一步主工艺环节——金属化,通过在电池两侧印刷固化金属电极,使得电极与电池片紧密结合,形成高效的欧姆接触以起到导电作用,直接影响光伏电池的光电转换效率。据CPIA数据,截至2021年底,电池片的金属电极仍以银电极为主,市占比达99.9%。 图1:正面银浆在PERC电池中的应用 图2:2021-2030年电池片正面金属电极技术市场占比变化趋势 图3:正面银浆在TOPCon电池中的应用 图4:正面银浆在HJT电池中的应用 HJT电池银浆消耗量大,降本突破点在于银浆。据聚和股份数据,当前异质结电池银浆成本在非硅成本中占比相对较高,高达46%,较TOPCon电池高10pct。 据CPIA数据,2021年P型电池正银+背银消耗量共计约96.4mg/片;TOPCon电池正银+背银消耗量共计约145mg/片,而HJT电池双面低温银浆消耗量约190mg/片,按单片功率6W、低温银浆价格8000元/kg计算,单瓦银浆成本为 0.25元,其中银粉材费用占高温银浆成本比例高达90%以上,低温银浆的银粉成本占比则达95%以上。 表1:M2尺寸HJT电池单W低温银浆成本敏感性测算(元/W) 图5:不同电池片非硅成本拆解 图6:2021年银浆成本结构图 银浆成本高有四大降本路径,两大方向。一是减少高价低温银浆用量,例如多主栅(MBB)、激光转印;二是减少银粉的用量,使用贱金属替代部分银粉,例如银包铜、电镀铜。 表2:光伏银浆降本的四大路径 2、降本增效工艺——铜电镀 2.1、铜电镀工艺流程,图形化与金属化为核心 非接触式电极金属化技术——铜电镀。铜电镀是一种非接触式的电极金属化技术,在基体金属表面通过电解方法沉积金属铜制作铜栅线,收集光伏效应产生的载流子。为解决电镀铜与透明导电薄膜(TCO)之间的接触与附着性问题,需先使用PVD设备镀一层极薄的铜种子层( 100nm ),衔接前序的TCO和后序的电镀铜,种子层制备后还需对其进行快速烧结处理,以进一步强化附着力。同时,铜种子层作为后续电镀铜的势垒层,可防止铜向硅内部扩散。 图7:HJT结构图与生产流程图 2.1.1、工艺:图形化与铜电镀替代银浆丝网印刷 铜电镀与传统丝网印刷的差异主要在TCO膜制备工序之后,前两道的工艺制绒与PVD溅射未变:传统异质结产线在TCO膜制备之后采用银浆印刷和烧结,而铜电镀则把银浆丝网印刷替换成制备铜栅线的图形化和金属化两大工序。 图形化工艺:PVD(物理气相沉积法)设备在硅片TCO表面溅射一层 100nm 的铜种子层使用石蜡或油墨印刷机(掩膜一体机)的湿膜法制作掩膜/喷涂感光胶印刷、烘干后经过曝光机曝光处理后,将感光胶或光刻胶上的图形显影。 金属化工艺:特定图形的铜沉积(电镀铜),然后使用不同的抗氧化方法进行处理(电镀锌或使用抗氧化剂制作保护层)除去之前的掩膜/感光胶刻蚀去除多余铜种子层,避免电镀铜在种子层腐蚀过程中引入缺陷露出原本的TCO,其后再进行表面处理,至此形成完整的铜电镀工序。整个过程使用的主要设备是电镀设备。 图8:传统丝网印刷与铜电镀工艺的对比 2.1.2、设备:曝光机与电镀机价值量占比较高 曝光机:LDI曝光机在半导体领域称为光刻机,光伏电池片领域精度较半导体领域低,为微米级,其为铜电镀环节中价值量最高的设备,约0.5亿元/GW。 目前国内做直写光刻曝光机的为芯碁微装,主要应用在PCB与泛半导体领域。 电镀机——水平电镀:水平电镀主要供应商有苏州捷得宝——电镀解决方案龙头。捷得宝致力于开发铜电镀工艺(油墨掩膜+水平电镀)。根据公司官网披露,以M2计算,2021年8月,其产品专利铜电镀设备产速可达6000片/小时(10μm、10ASD),目标是10000片/小时。 电镀机——垂直电镀:东威科技主营镀铜设备,以垂直连续电镀为主,主要应用在PCB板加工。公司开发的光伏电镀铜设备所用工艺为垂直挂镀,技术在国内处于领先水平;PET镀铜设备为水平电镀,目前是国内唯一能够量产的公司。 其他: 迈为股份:储备铜电镀PVD与图形化设备技术 2021年9月7日,迈为在异质结量产设备和电镀技术结合上率先实现突破,利用澳大利亚SunDrive无种子层直接铜电镀工艺实现了M6尺寸HJT电池片25.54%转换效率。目前,公司在铜电镀PVD与图形化设备方面进行相关技术储备。 罗博特科:具备铜电镀技术储备与专业团队 2015年杭州赛昂成功实现铜电镀在异质结电池的量产化应用,自动化设备由罗博特科提供。截至2022年6月底,罗博特科关于异质结的自动化技术和产品已经迭代至第三代。公司在铜电镀领域有技术储备与专业团队,技术尚处于公司内部测试阶段。公司规划发展新型湿法工艺设备与异质结铜互联解决方案。 表3:铜电镀工艺的增量设备 2.1.3、设备市场规模:预计2030E铜电镀核心设备市场规模达21.83亿元 测算逻辑: ①设备市场规模=单GW投资额*新增铜电镀光伏电池片产能 ②铜电镀光伏电池片产能:T=非银电极渗透率*铜电镀占比*N型光伏电池片产能 n ③新增铜电镀光伏电池片产能=T-T n n-1 关键假设 ①全球电池片产量:根据CPIA数据计算得出2019-2021年光伏装机量与光伏电池片比例分别为1.22、1.26、1.32,呈现上升趋势,我们假设2022-2030年伏装机量与光伏组件容配比均为1:1.3,光伏组件与光伏电池片配比按1:1,根据CPIA预测的2022-2030年全球光伏新增装机量,可得出全球光伏电池片产量。 ②全球电池片产能利用率:鉴于2022年电池片产出大国中国受疫情干扰较大,我们假设2022年全球光伏电池片产能利用率相较2021年(66.55%)下降 5.55pct,2023年开始好转。由于光伏电池片产能扩张幅度较大,参照2019-2021年产能利用率走势,我们假设2022-2030年产能利用率为65%。 ③适用电镀铜工艺的光伏电池片产能:当前PERC生产成本相对较低,且由于具备更高效率的N型电池,如TOPCon、HJT、IBC出现,我们认为未来PERC电池会被逐步替代,PERC电池不具有采用电镀铜工艺的必要性。N型电池作为新技术路线,降本是其规模化发展核心逻辑,电镀铜工艺作为降本增效的技术,为其降本可选技术路线之一。根据CPIA对各类电池技术市场占比变化趋势的预测,我们计算得出2022年到2030年,适用电镀铜工艺的全球N型电池(TOPCon、HJT、IBC)产能自13.87GW增长至504.28GW。 ④铜电镀光伏电池渗透率:根据CPIA数据,至2030年光伏电池片正面金属电池技术市场仍以银电极为主导,约占87.5%,非银电极技术包括银包铜等,约为12.5%,该比例口径为所有类型的电池片,而N型电池片在运用银包铜、激光转印等降本路线上较为积极,我们假设在N型电池中,2030