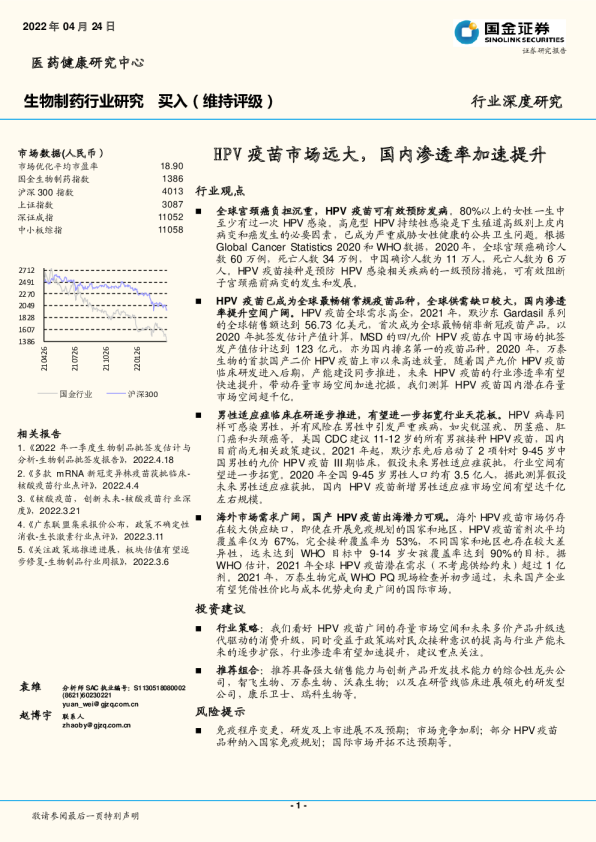

生物制药行业研究:HPV疫苗市场远大,国内渗透率加速提升

AI智能总结

AI智能总结

行业观点 全球宫颈癌负担沉重,HPV疫苗可有效预防发病。80%以上的女性一生中至少有过一次HPV感染。高危型HPV持续性感染是下生殖道高级别上皮内病变和癌发生的必要因素,已成为严重威胁女性健康的公共卫生问题。根据Global Cancer Statistics 2020和WHO数据,2020年,全球宫颈癌确诊人数60万例,死亡人数34万例,中国确诊人数为11万人,死亡人数为6万人。HPV疫苗接种是预防HPV感染相关疾病的一级预防措施,可有效阻断子宫颈癌前病变的发生和发展。 HPV疫苗已成为全球最畅销常规疫苗品种,全球供需缺口较大,国内渗透率提升空间广阔。HPV疫苗全球需求高企,2021年,默沙东Gardasil系列的全球销售额达到56.73亿美元,首次成为全球最畅销非新冠疫苗产品。以2020年批签发估计产值计算,MSD的四/九价HPV疫苗在中国市场的批签发产值估计达到123亿元,亦为国内排名第一的疫苗品种。2020年,万泰生物的首款国产二价HPV疫苗上市以来高速放量。随着国产九价HPV疫苗临床研发进入后期,产能建设同步推进,未来HPV疫苗的行业渗透率有望快速提升,带动存量市场空间加速挖掘。我们测算HPV疫苗国内潜在存量市场空间超千亿。 男性适应症临床在研逐步推进,有望进一步拓宽行业天花板。HPV病毒同样可感染男性,并有风险在男性中引发严重疾病,如尖锐湿疣、阴茎癌、肛门癌和头颈癌等。美国CDC建议11-12岁的所有男孩接种HPV疫苗,国内目前尚无相关政策建议。2021年起,默沙东先后启动了2项针对9-45岁中国男性的九价HPV疫苗III期临床,假设未来男性适应症获批,行业空间有望进一步拓宽。2020年全国9-45岁男性人口约有3.5亿人,据此测算假设未来男性适应症获批,国内HPV疫苗新增男性适应症市场空间有望达千亿左右规模。 海外市场需求广阔,国产HPV疫苗出海潜力可观。海外HPV疫苗市场仍存在较大供应缺口,即使在开展免疫规划的国家和地区,HPV疫苗首剂次平均覆盖率仅为67%,完全接种覆盖率为53%,不同国家和地区也存在较大差异性,远未达到WHO目标中9-14岁女孩覆盖率达到90%的目标。据WHO估计,2021年全球HPV疫苗潜在需求(不考虑供给约束)超过1亿剂。2021年,万泰生物完成WHO PQ现场检查并初步通过,未来国产企业有望凭借性价比与成本优势走向更广阔的国际市场。 投资建议 行业策略:我们看好HPV疫苗广阔的存量市场空间和未来多价产品升级迭代驱动的消费升级,同时受益于政策端对民众接种意识的提高与行业产能未来的逐步扩张,行业渗透率有望加速提升,建议重点关注。 推荐组合:推荐具备强大销售能力与创新产品开发技术能力的综合性龙头公司,智飞生物、万泰生物、沃森生物;以及在研管线临床进展领先的研发型公司,康乐卫士、瑞科生物等。 风险提示 免疫程序变更,研发及上市进展不及预期;市场竞争加剧;部分HPV疫苗品种纳入国家免疫规划;国际市场开拓不达预期等。 全球宫颈癌负担沉重,HPV疫苗可有效预防发病 人乳头瘤病毒(human papilloma virus,HPV)是生殖系统疾病最常见的病原体。HPV是双链DNA病毒,可引起人体皮肤黏膜上皮增生,主要通过性生活或密切接触传播。根据2021年版《人乳头瘤病毒疫苗临床应用中国专家共识》,80%以上的女性一生中至少有过一次HPV感染,90%以上的HPV感染可在2年内自然清除,仅不足1%的患者发展至子宫颈癌前病变和子宫颈癌。高危型HPV持续性感染是下生殖道高级别上皮内病变和癌发生的必要因素,已成为严重威胁女性健康的公共卫生问题。 目前已确定的HPV型别有200余种,根据有无致癌性,HPV可分为高危型和低危型。 其中,高危型包括HPV 16/18/31/33/35/39/45/51/52/56/58/59/68型,以HPV 16/18诱发癌变的风险最高。目前约70~80%的宫颈癌由HPV16型或18型引起。约90%的宫颈癌由HPV16型、18型、31型、33型、45型、52型及58型引起。此外,全球约90%的肛门及生殖器疣由HPV 6型及11型引起。 图表1:HPV病毒的型别分布 图表2:宫颈癌的易感HPV型别归因 图表3:HPV感染导致宫颈癌的发病机理 宫颈癌全球负担沉重,发展为转移阶段时存活率较低。宫颈癌是全球女性第二大肿瘤疾病,也是我国女性第二大肿瘤疾病。2020年,全球宫颈癌确诊人数60万例,死亡人数34万例,中国确诊人数为11万人,死亡人数为6万人。在中国,当宫颈癌诊断处于局部阶段和区域阶段时,五年期存活率可分别超过80%及40%,而处于转移阶段时,五年存活率仅为12.9%。 图表4:2020年全球癌症确诊病例数分布 图表5:2020年全球癌症死亡病例数分布 图表6:2020年中国癌症确诊病例数分布 图表7:2020年中国癌症确诊病例数分布 HPV疫苗可有效预防宫颈癌等HPV感染相关疾病。HPV疫苗接种是预防HPV感染相关疾病的一级预防措施,通过预防初次HPV感染和减少持续性HPV感染来阻断子宫颈癌前病变的发生和发展。近年来的研究显示HPV引起的HPV疫苗有效预防保护率接近100%。 图表8:不同类型HPV疫苗的在境内的临床试验有效性总结对比 HPV疫苗全球供需缺口较大,国内渗透率提升空间广阔 HPV疫苗市场需求旺盛,全球及中国供应有限 目前,全球实现商业化的HPV疫苗主要有GSK的二价HPV疫苗(希瑞适)、万泰生物的二价HPV疫苗(馨可宁);默沙东的四价和九价HPV疫苗(佳达修)。2022年3月,沃森生物的二价HPV疫苗获得NMPA批准上市,成为继万泰生物馨可宁之后的第二款国产HPV疫苗。 图表9:全球已上市HPV疫苗产品对比 HPV疫苗全球需求高企,在全球和中国畅销疫苗品种中均居于前列。2021年,默沙东Gardasil系列的全球销售额达到56.73亿美元,首次成为全球最畅销非新冠疫苗产品。因中检院自2021年4月起未再公布疫苗产品批签发量,仅公布签发批次,国内疫苗全行业数据尚不完整。以2019-2020年国内疫苗批签发量结合产品中标价估计产值计算,2019-2020年MSD的四/九价HPV疫苗在中国市场的批签发产值估计分别达到87和123亿元,为国内排名第一的疫苗品种。 图表10:2020-2021年全球销售收入排名前十大疫苗品种 图表11:2019-2020年中国批签发产值排名前十大疫苗品种 MSD的四/九价HPV疫苗佳达修自2006年上市以来,全球销售额由2亿美元快速增长至2021年的56.73亿美元,复合增长率达25%。GSK的二价HPV疫苗希瑞适因受到默沙东佳达修的冲击,市场快速萎缩并于2016年退出美国市场。短期来看,默沙东在全球HPV疫苗市场将继续占据绝大部分市场份额,尤其在四价和九价HPV板块仍然处于垄断地位。 图表12:全球HPV疫苗上市以来历年销售收入变化 国产二价HPV疫苗20年上市以来放量高速。长期以来,全球HPV疫苗市场由默沙东的四/九价HPV疫苗,以及GSK的二价HPV疫苗垄断,价格较高且供货量有限。2020年万泰生物国产二价HPV上市后,凭借性价比和小年龄段优势快速抢占基层市场。根据公司投资者交流文件,2021年4月,公司预灌封注射器包装获批,7月西林瓶包装生产规模放大,下半年产能已达设计产能3000万支/年,产能扩张与顺利爬坡带动公司批签发快速放量,在行业中批次占比快速提升。 图表13:2017-2021年国内HPV疫苗市场批签发市场格局 HPV疫苗适用推荐人群庞大,潜在需求巨大。根据《人乳头瘤病毒疫苗临床应用中国专家共识》,低龄人群HPV疫苗接种效果优于高龄人群,性暴露前接种免疫效果最佳。HPV疫苗不仅适用于一般普通人群,同样推荐用于高危、特殊人群。对遗传易感人群、高危生活方式人群、免疫功能低下人群应优先推荐接种HPV疫苗。不论是否有HPV感染、细胞学是否异常均可接种HPV疫苗。 图表14:普通和特殊人群(女性)HPV疫苗接种的推荐级别 政策推动有望提升民众接种意识,存量市场空间广阔 世卫发布加速消除宫颈癌全球战略,中国积极响应。基于全球宫颈癌发病的沉重负担,WHO于2018年号召在全球范围内消灭宫颈癌,并于2020年11月发布了《加速消除宫颈癌全球战略》,旨在实现2030年前90%的女孩在15周岁之前完成HPV疫苗全程接种的目标。中国国家卫生健康委妇幼司表示中国将全力支持该战略的实施。截至2020年底,全球已有110个国家和地区将HPV疫苗纳入其常规国家免疫规划。 图表15:WHO 2030年全球加速消除宫颈癌战略目标 多省市试点HPV疫苗接种项目,有望促进HPV疫苗的宣传认知。相比欧美等发达国家,中国由于目前国内HPV疫苗供应量不足、进口HPV疫苗价格较高、中国尚未将HPV疫苗纳入国家免疫规划等因素交织影响,HPV疫苗接种率相对偏低,广泛接种基础相对薄弱。目前,中国政府鼓励符合条件的省份将HPV疫苗纳入公共接种范围,我国厦门、鄂尔多斯、济南和广东等多个城市和省份先行试点,开始为部分15周岁以下的女生免费接种HPV疫苗。 图表16:国内各省市HPV疫苗政府采购政策梳理 HPV疫苗国内潜在存量市场空间巨大。我们测算,中性估计下国内HPV疫苗潜在存量市场空间为1948亿元。中性估计主要基于如下假设: 参考海外HPV疫苗的覆盖率情况,2020年,美国适龄女性全程接种HPV疫苗的覆盖率为57%,考虑到国情差异,我们按国内HPV疫苗9-45岁适用女性人群合计渗透率为26%进行测算。 9-15岁人群:考虑到中国积极支持WHO在2030年前90%的女孩在15周岁之前完成HPV疫苗全程接种的目标,我们保守假设9-15岁人群中HPV疫苗渗透率中性估计下为50%。并进一步假设其中九价、四价和二价的使用占比分别为30%、20%和50%。按不同价次HPV疫苗的现行价格计算,9-15岁人群的市场空间有望达480亿。 16-26岁人群:假设该部分人群中HPV疫苗渗透率为30%,考虑到青年目标人群消费意愿较强,其选择九价HPV疫苗的偏好较强,我们假设这部分人群九价、四价和二价的使用占比分别为70%、20%和10%。按不同价次HPV疫苗的现行价格计算,16-26岁人群的市场空间有望达775亿。 26-45岁人群:假设该部分人群中HPV疫苗渗透率为20%,根据万泰生物2020年年报,公司二价HPV疫苗实际接种者年龄分布上,以30岁以上女性为主,因此我们假设26-45岁人群中九价、四价和二价的使用占比分别为20%、10%和70%。按不同价次HPV疫苗的现行价格计算,9-15岁人群的市场空间有望达692亿。 图表17:我国HPV潜在存量空间弹性测算 图表18:2020年HPV疫苗适龄女性接种的海外覆盖率情况 产品迭代叠加产能扩张,市场渗透率有望加速提升 国内疫苗企业研发中九价临床进展较快,产能建设同步推进。目前在研HPV疫苗产品中,四九价产品进展较快。万泰生物、上海博唯、康乐卫士、瑞科生物等在研的九价HPV疫苗正在进行三期临床试验;2022年3月,国药中生和成都所联合研发的11价HPV疫苗启动Ⅲ期临床试验,成都所和上海博唯的四价HPV疫苗处于III期临床阶段。在研二价HPV疫苗中瑞科生物处于临床I期。此外,康乐卫士在研的三价HPV疫苗于2020年10月完成III期临床入组,其他企业研发进度相对较慢。 图表19:国内HPV疫苗在研产品管线格局 图表20:国内各HPV疫苗在研公司的产能设计情况 HPV疫苗行业渗透率未来有望加速提升。我们测算受益于WHO《加速消除宫颈癌全球战略》及国内政策的支持、以及在研九价产品的逐步上市,HPV疫苗的行业渗透率有望快速提升,带动存量市场空间加速挖掘。核心假设如下: 根据瑞科生物招股书,临床II期候选疫苗商业化批准的可能性为18.7%;此外,由于中国生物也暂未披露其十一价HPV疫苗的产能规划情况,我们暂不考虑十四价、十一价等创新价次