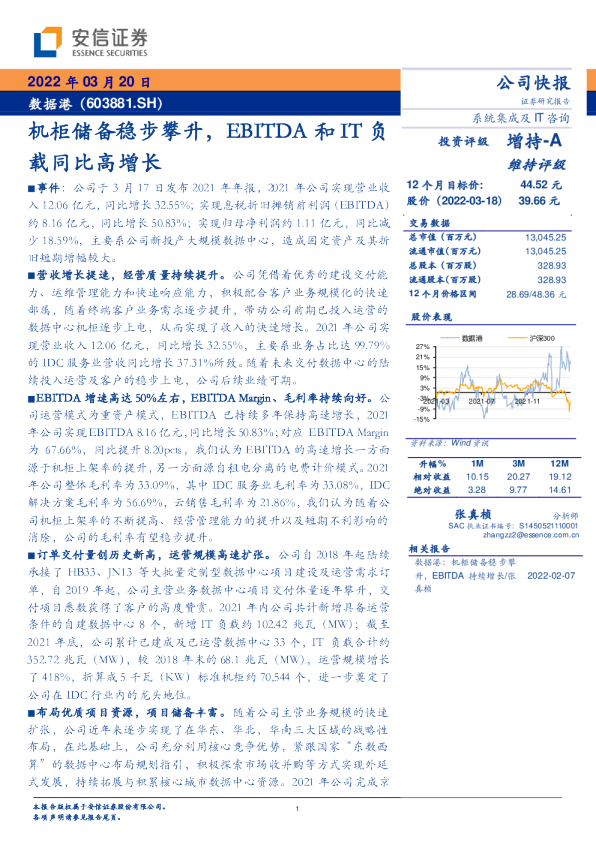

机柜储备稳步攀升,EBITDA持续增长

AI智能总结

AI智能总结

运营规模稳步提升,项目储备丰富。公司深度绑定互联网头部大客户,截至2021年数据港已连续11年为大客户提供双十一数据中心运维保障服务。运营规模方面,2021年上半年公司新增具备运营条件的自建数据中心6个,截止2021年中期,数据港累计已建成及已运营数据中心31个,IT负载合计约325.12兆瓦(MW),折算成5千瓦(KW)标准机柜约65,024个。项目储备方面,根据已有公告公司目前储备有上海闵行、河北怀来、河北廊坊等大型项目,项目储备丰富。 EBITDAMargin行业领先,盈利能力不断改善。公司运营模式为重资产模式,2020年公司实现EBITDA 5.41亿元,同比增长53.78%;2021年前三季度EBITDA维持50%左右增长速率,预计2021全年实现8亿元EBITDA。毛利率及EBITDAMargin方面,公司2018年以来至2020年末毛利率及EBITDA Margin分别+10.12pcts/+22.96pcts,实现大幅增长。公司毛利率水平位于可比公司第二,EBITDA Margin 2019年超越EQUINIX成为可比公司第一,2020年公司EBITDA Margin达约60%。 紧握核心资源,顺应行业趋势。供需方面,一线城市土地、电力资源稀缺,导致IDC市场供需结构性失衡,长期来看在一线城市IDC资源仍然会呈现供应紧缺的情况。政策方面,2021年IDC政策导向从大力发展新基建转向能效+能耗双控制,有关部门抓紧数据中心能效及能耗审批,加速老旧IDC出清。公司作为专业的第三方IDC运营商具备完善合规的包括能耗指标在内的审批手续,在这样的行业背景下具有显著优势。 深耕第三方IDC服务,运营能力行业领先。2020年公司所有数据中心客户合同服务等级承诺(SLA)达成率100%,铸就业内良好口碑。 根据Uptime Institute统计,2020年全球数据中心平均PUE为1.59,亚太地区为1.69,美国及加拿大地区为1.53,公司2020年平均PUE为1.4,已达到发达国家平均水平。 投资建议:我们预计公司2021年-2023年的主营业务收入分别为11.72/16.41/21.68亿元,净利润分别为1.72/2.46/3.44亿元,对应EPS分别为0.52/0.75/1.05元,首次覆盖给予2022年52倍PE,对应目标价39.0元,给予增持-A的投资评级。 风险提示:大客户依赖风险、行业竞争加剧风险、项目建设及交付不及预期风险、疫情影响项目进度风险 1.国内领先的第三方IDC服务商 1.1.深耕IDC服务十二载,运营规模业内领先 数据港成立于2009年,是上海市静安区国资委投资控股的国有数据中心企业。经过七年的高速发展,数据港于2017年2月8日成功登陆A股主板市场,成为国内为数不多的在上交所主板IPO上市的数据中心企业。目前公司形成了以批发型数据中心服务为主,零售型数据中心服务为辅的经营模式,截止2021年中期,数据港累计已建成及已运营数据中心31个,IT负载合计约325.12兆瓦(MW),折算成5千瓦(KW)标准机柜约65,024个,数据中心运营规模业内领先。 表1:公司发展历程 股权结构清晰且集中。公司的母公司为上海市北高新(集团)有限公司,公司的实际控制人为上海市静安区国有资产监督管理委员会。国资委作为公司最终控制方持有公司32.98%股份,公司创始人兼CEO曾犁持有公司第二大股东上海钥信信息技术合伙企业97.86%股份,公司股权机构较为集中。 图1:公司股权结构清晰 表2:公司高管团队 1.2.批发型IDC服务商,业务从长三角不断向外拓展 公司主营业务为批发型数据中心业务,其他业务占比低。公司主营业务为数据中心服务器托管服务,根据客户规模和要求不同区分为批发型和零售型数据中心服务,并形成以批发型数据中心服务为主,零售型数据中心服务为辅的经营模式。此外,公司还提供少量的数据中心增值服务,主要包括规划咨询、设计咨询、运营管理外包、验收验证等服务。 表3:2020主营业务情况 扎根长三角,不断向外拓展。公司的数据中心业务从杭州、上海起步,在原有数据中心的基础上,公司又陆续新增河北张北、北京房山、江苏南通、广东河源、内蒙古乌兰察布等数据中心。根据公司年报,2020年公司在河北、浙江、上海的营收占比最高,分别为34.62%、20.44%、18.02%。 图2:数据中心布局从长三角不断向外拓展 图3:公司营收各地区贡献(单位:亿元) 1.3.EBITDAMargin快速增长,盈利能力不断增强 2019年业绩承压,后疫情时期加速增长。2019年由于客户业务调整不再续租,部分机柜下电,及解决方案业务收入较去年同期大幅减少等原因,公司业绩承压。2020年由于已交付数据中心的终端客户,业务需求快速提升,使得数据中心机柜上电进程明显加快,促使公司营业收入、EBITDA快速增长,实现营业收入9.10亿元,较去年同期增加25.20%;2021年前三季度公司主营业务收入8.55亿元,同比增长31.14%,呈加速增长态势。 图4:公司营收及增速(单位:亿元) 图5:公司三费率(单位:%) 销售费用率、管理费用率管控良好,财务费用率呈上涨趋势。公司2020年销售费用率、管理费用率、财务费用率分别为0.24%、11.98%、10.75%。公司管理费用率保持稳定,销售费用率维持低位,主要原因为公司作为批发型IDC服务商大客户营收占比高,营销需求相较于零售型IDC服务商低。2021年前三季度公司财务费用率12.88%,财务费用率的持续提高,主要原因为公司规模扩张所带来的负债的提高。 公司EBITDA近两年增速高达50%左右,毛利率、EBITDAMargin不断增长。公司运营模式为重资产模式,2020年公司实现EBITDA5.41亿元,同比增长53.78%;2021年前三季度EBITDA维持50%左右增长速率,预计2021全年实现8亿元EBITDA。公司2018年以来至2020年末毛利率及EBITDAMargin分别+10.12pcts/+22.96pcts,实现大幅增长。 图6:公司EBITDA高速增长(单位:亿元) 图7:公司销售毛利率、净利率、EBITDAMargin 2.受益数据体量高速增长,第三方IDC空间广阔 2.1.5G+云计算需求旺盛,政策利好IDC市场规模持续增长 数据流量高速增长是IDC行业增长的底层驱动。IDC核心功能在于满足数据运算和存储的需求,伴随着移动网络用户基数的不断扩大,全球互联网数据流量进入高速增长期。根据IDC数据,过去十年全球数据流量CAGR达45%,疫情加速全球数字化进程,数据流量进一步提升。2020年,中国移动互联网接入流量消费达1656亿GB,比上年增长35.7%;全年移动互联网月户均流量(DOU)达10.35GB/户/月,是上年的1.32倍;12月当月DOU高达11.92GB/户/月。其中手机移动上网流量达到1568亿GB,比上年增长29.6%,在总流量中占94.7%。 图8:全球数据流量高速增长 图9:2015-2020年中国移动互联网流量(左轴)及月DOU增长(右轴)情况 云计算的发展与5G商用的推广将催生数据量的快速增长,数据流量的指数级增长与数据中心规模的线性增长之间的差异与矛盾,增强了数据中心需求的确定性、持续性,成为下阶段行业增长的底层驱动。 全球及中国云计算市场呈现稳定增长态势。云计算利用系统架构技术将服务器整合起来,提高了资源分配和任务调度的灵活性,为支撑高密度计算需求的大规模、标准化、模块化数据中心带来了巨大需求。根据Gartner与中国信通院数据,2020年全球云计算市场规模同比增长19.6%至2253亿美元,2021-2023年CAGR预计将达10.6%。据信通院数据,预计2023年国内云计算市场规模将达到3754.2亿元,其中公有云市场规模达2307.4亿元,2020-2023年云计算市场规模平均增速为29.51%。 图10:全球云计算市场规模 图11:中国云计算市场规模 云计算厂商头部效应显著,我们认为与头部云计算厂商开展合作的IDC厂家将取得竞争优势。 根据IDC数据,中国IaaS+PaaS市场份额CR5由2019年Q1的75.0%上升至2021年Q1的77.0%,头部集中效应持续加强。其中阿里云2021Q1市场份额较2019Q1下降3.0%,腾讯云市场份额保持在11%以上,华为云、天翼云、亚马逊云份额分别增加3.7%、0.8%、1.8%。 图12:中国云计算市场IaaS+PaaS市场份额 5G大规模商用给数据中心带来的下一轮需求增长已在酝酿。2019年6月6日,工业及信息化部正式发放5G牌照,2019年成为中国5G商用元年,中国正式迈进第五代移动通信时代。在2020年全国工业和信息化工作会议上,工信部再次强调继续稳步推进5G网络建设,力争2020年底实现全国所有地级市覆盖5G网络。GSMA智库数据显示:目前全球有58个运营商正式商用了5G,预测到2025年,全球411家运营商将会在119个国家/地区商用5G网络,全球5G用户数将超过16亿,中国将以6亿用户数成为全球最大的5G市场,占比40%。 图13:2025年全球各地区5G用户连接数量 图14:2025年全球各地区5G网络连接占比 作为大数据产业的基础设施,数据中心的市场需求和未来发展得到政策支持与保障。中共中央政治局常务委员会在2020年3月4日会议上明确提出,要加快5G网络、数据中心等新型基础设施建设进度。新型基础设施主要包括信息基础设施、融合基础设施、创新基础设施三方面的内容。其中,数据中心作为算力基础设施,与5G、物联网、工业互联网、人工智能、云计算、区块链等新一代信息技术基础设施一起,被明确纳入为“新基建”的信息基础设施范畴。 表4:IDC相关政策梳理 随着日益增长的市场需求,中国IDC业务市场规模仍保持稳定增长。根据CDCC,2020年底全国数据中心机柜总数达到约315.91万架,2021年持续增长,截至2021年10月31日,2021年度中国数据中心机柜总数415.06万架,年度增长率31.39%。从2021年存量机柜总数区域分布看,以上海为核心的长三角区域需求旺盛,近年来华东地区的建设规模持续高涨,存量较大,领先于全国水平。 图15:中国数据中心机柜量 2.2.数据中心“量减体增”,批发型IDC优势明显 超大型数据中心集约化优势凸显,数据中心将呈现“量减体增”的走向。由于移动互联网业务需求快速增长以及未来由云计算、5G、产业互联网等发展带动的数据量高速增长,超大型数据中心集约化优势凸显,数据中心将呈现“量减体增”的走向。 图16:2015-2020年全球数据中心数量 图17:2015-2020年全球超大型数据中心数量 图18:2016年中国数据中心分规模构成情况 图19:2019年中国数据中心分规模构成情况 数据中心服务分为批发型数据中心服务及零售型数据中心服务,最主要的区别在于客户结构: 1)批发型数据中心服务:电信运营商或大型互联网公司对公司提出具体的数据中心规划设计和运营服务等级要求,公司按照要求投资建设数据中心,最终用户将其服务器及相关设备臵于数据中心内,并由公司按照与用户协商达成的运营服务等级对数据中心基础设施进行365×24小时不间断的技术运行和运维管理,确保数据中心基础设施处于有效安全的工作状态,保障用户服务器及相关设备安全稳定持续运行,并按照服务器所使用机柜上电数量收取服务器托管服务费。一般以模块为最小出租单位。 2)零售型数据中心服务:面向中小型互联网公司、一般企业等客户(均为最终用户)提供相对标准化的服务器托管服务及网络带宽服务。一般以机柜为最小出租单位。 批发型IDC相对零售型IDC上架速度快、规模大,具备快速扩张能力和资源整合能力;具备更好的客户稳定性、客户支付能力,现金流稳定,绑定大客户充分受益行业增长。 表5:批发型IDC及零售型IDC对比