深度报告:前瞻布局新能源业务及一体化压铸

AI智能总结

AI智能总结

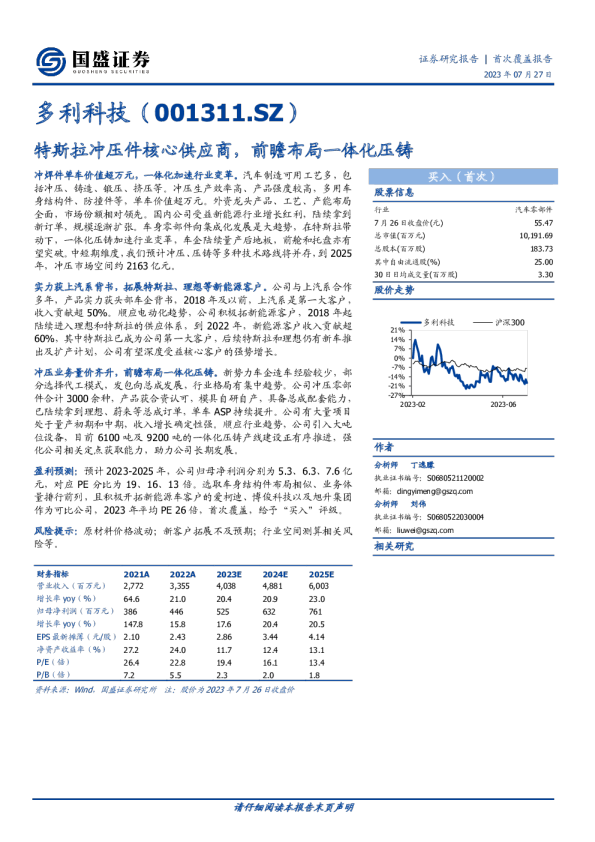

铝压铸企业前瞻布局新能源业务 公司主要产品为汽车动力系统(变速箱阀体、齿轮等)、电气化底盘等零部件,2013年进入新能源汽车零部件领域,顺应汽车电动化、轻量化趋势开发了三电壳体等新品类,客户面覆盖全球诸多品牌的新能源车型,比如宝马、大众、奥迪、本田、日产、现代、蔚来等。 轻量化大势所趋,公司先发优势明显 铝合金是轻量化的最佳材料,节能效果显著,乘用车单车用铝量将持续提升。随着高真空压铸工艺、大吨位压铸机的发展,电动车在车身、底盘结构件上更加积极采用铝合金压铸件。公司先发优势明显,客户层面进入长城、比亚迪、某美资电动汽车企业等供应链体系;技术层面,公司拥有先进的真空压铸技术,并掌握低速层流铸造工艺,基于真空压铸的高密封性能以及低速层流铸造工艺带来的成本优势。 募投产能达产,新能源产品将贡献业绩 公司目前产能不足,根据产能扩张“2+N”战略,预计马鞍山、新能源零部件基地、匈牙利达产后将增厚30.33亿营收、4.16亿利润。2020公司新能源产品营收为2.26亿元,占整体营收比重16.3%,我们预计2025年公司新能源产品营收达到43亿元,占整体营收比重接近70%。 战略布局压铸一体化,中长期发展战略清晰 公司2700T压铸机进入量产,5000T的压铸机2021年下半年用于量产,马鞍山基地首批增设7台大型压铸机,匈牙利工厂也将布局大型压铸设备。面对汽车行业变革,公司将业务划分为退出线、成长底线、增长线、爆发线、天际线,有望实现中长期跨越式发展。 风险提示:估值风险、盈利预测风险、政策风险、市场风险。 前瞻布局新能源业务及一体化压铸,给予“买入”评级 公司布局早,产品拓展顺利,随着募投产能释放,新能源产品有望逐渐贡献业绩,公司战略布局压铸一体化,中长期发展战略清晰。我们预计2021-2023年实现归母净利1.36/2.54/3.40亿元,我们给予一年期目标股价38-44元,首次覆盖,给予“买入”评级。 盈利预测和财务指标 投资摘要 推荐逻辑与投资建议 推荐逻辑:进入电动智能汽车时代,汽车铝压铸成长空间大前景广阔,公司布局早,产品拓展顺利,领先优势明显。随着募投产能释放,新能源业务将逐步贡献业绩,公司将受益于汽车行业轻量化大趋势。面对汽车行业变革,公司基于机遇与风险,制订了业务发展规划,将业务划分为退出线、成长底线、增长线、爆发线、天际线,有望实现中长期跨越式发展。 投资建议:随着募投产能释放,新能源产品有望逐渐贡献业绩。我们预计2021-2023年实现归母净利1.36/2.54/3.40亿元,对应PE为47/25/19x。公司作为优质铝压铸企业,新能源客户优质、布局早、产品拓展全,参考可比公司估值,更新一年期目标股价38-44元,对应2022年PE为30-35倍,当前股价距目标估值上限有38%的提升空间,首次覆盖给予“买入”评级。 核心假设 假设一:行业层面,中国乘用车产量在2018年首次遭遇负增长,2019年连续下滑。2020年受新冠疫情影响,全年下滑6.5%。2021年受缺芯的影响,乘用车产量从5月开始出现下滑(-3%),9月产量跌幅扩大至13.9%,随着芯片供应的缓解,10月降幅收窄至-5%,11月收窄至-4%,12月产量同比+8%,我们认为随着芯片供应的进一步恢复,乘用车需求将持续恢复。 假设二:公司收入层面,公司新能源产品进入长城、比亚迪、某美资电动汽车与新能源企业的供应链体系,随着新能源渗透率的持续提升,我们预计新能源产品将贡献主要收入来源。 假设三:毛利率方面,2021年受原材料涨价影响,我们预计新能源以及其他零部件毛利率承压,长期我们保持新能源产品30%、其他零部件25%的判断 假设四:费用率方面,公司持续研发投入,我们假设管理研发费用率保持在13%的水平,销售费用率长期保持3%左右的水平。 假设五:公司拟募投产能募集资金顺利,南京、马鞍山、欧洲产能顺利投产。 公司客户需求符合预期。 股价变化的催化因素 第一,新能源产品品类拓展顺利。 第二,新客户拓展顺利。 第三,一体化压铸取得技术进展 核心假设或逻辑的主要风险 第一、下游乘用车市场存在需求下滑的风险。 第二、电动智能汽车时代,存在竞争激烈,存在盈利能力不及预期的风险。 表12:公司分业务收入及毛利率拆分............................................................................22 表13:未来3年盈利预测表(百万元)........................................................................22 表1:公司盈利预测假设条件 进入电动智能汽车时代,汽车铝压铸成长空间大前景广阔,公司布局早,产品拓展顺利。综合来看,我们给予公司永续增长率为3%。公司资本成本假设条件见下 表2:资本成本假设 根据以上主要假设条件,采用FCFF估值方法,得到公司的合理价值区间为43-47元。 绝对估值的敏感性分析 该绝对估值相对于WACC和永续增长率较为敏感,表2是公司绝对估值相对此两因素变化的敏感性分析, 表3:绝对估值相对折现率和永续增长率的敏感性分析(元) 相对法估值:38-44元核心假设 假设一:行业层面,中国乘用车产量在2018年首次遭遇负增长,2019年连续下滑。2020年受新冠疫情影响,全年下滑6.5%。2021年受缺芯的影响,乘用车产量从5月开始出现下滑(-3%),9月产量跌幅扩大至13.9%,随着芯片供应的缓解,10月降幅收窄至-5%,11月收窄至-4%,12月产量同比+8%,我们认为随着芯片供应的进一步恢复,乘用车需求将持续恢复。 假设二:公司收入层面,公司新能源产品进入长城、比亚迪、某美资电动汽车与新能源企业的供应链体系,随着新能源渗透率的持续提升,我们预计新能源产品将贡献主要收入来源。 假设三:毛利率方面,2021年受原材料涨价影响,我们预计新能源以及其他零部件毛利率承压,长期我们保持新能源产品30%、其他零部件25%的判断 假设四:费用率方面,公司持续研发投入,我们假设管理研发费用率保持在13%的水平,销售费用率长期保持3%左右的水平。 假设五:公司拟募投产能募集资金顺利,南京、马鞍山、欧洲产能顺利投产。 公司客户需求符合预期。 我们选取了布局早、管理优质汽车轻量化赛道的公司进行比较,选取拓普集团、爱柯迪、文灿股份为可比公司。 拓普集团:底盘系统主要包括副车架、悬架、转向节等产品,公司在此领域已经布局了近20年,克服了各种技术障碍,取得了较强的竞争优势。公司掌握轻量化底盘的多种工艺,具备较高的行业地位和先发优势。铝合金一体化真空铸造底盘获得客户认可并批量供货,铝合金铸造焊接型底盘获得FORD、RIVIAN等客户的认可并开始批量供货。 公司是精准定位多品类赛道的模块化供应商,系NVH龙头。公司前瞻布局汽车电子(IBS、EPS、智能座舱产品等)、轻量化底盘及热管理业务(已成功研发了热泵空调、电子膨胀阀、电子水阀、电子水泵、气液分离器等热管理领域相关产品),是精准定位多品类赛道的模块化供应商。 爱柯迪:国内领先的汽车铝合金精密压铸件全球化服务专业供应商,公司的业务均衡覆盖美洲、欧洲以及亚洲的汽车工业发达地区,主要客户为全球知名的大型跨国汽车零部件供应商及新能源主机厂。至目前,已获得或已开发博世、大陆、联合电子、麦格纳、马勒、三菱电机、李尔、舍弗勒、博泽、埃贝赫、Proterra、伟创力、采埃孚、日本电产、Stellantis、Romeo Power、博格华纳、速腾聚创、汇川技术、邦奇、海康威视、舜宇集团、宁德时代、Canoo、蔚来、零跑汽车、理想汽车等新能源汽车、汽车智能化新客户或新项目。 公司现有生产场地主要满足中小件和部分新能源中大件产品的需求,募投产能将专注于新能源汽车三电系统核心零部件及大型结构件,产品范围涵盖新能源汽车电池系统单元、新能源汽车电机壳体、新能源汽车车身部件和新能源汽车电控及其他类壳体等产品;并将通过引进国内外先进的中大型精益压铸单元,进一步加大公司在中大型压铸设备上的投入。 文灿股份:公司传统的技术优势为高压铸造,在近年设立江苏文灿后进一步建设发展低压铸造工艺;同时公司于2020年完成了法国百炼集团的收购,法国百炼集团核心产品包括汽车制动系统、进气系统、底盘结构件等产品领域的精密铝合金铸件产品,具有系统级的研发能力,产品工艺为重力铸造和低压铸造,核心工艺为重力铸造。公司通过江苏文灿的建设发展及法国百炼集团的收购完成,实现了技术工艺补齐。法国百炼集团收购完成后,公司工艺能力得到完善,产品品类得以扩充,具体包括新增涡轮增压系统产品线,以及更复杂的铝合金轻量化刹车件、底盘和车身结构件等。 公司多年以来持续研发并提升高真空压铸技术、应用于高真空压铸的模具技术、特殊材料开发或制备技术及相关生产工艺技术,为车身结构件轻量化积累了丰富的技术和经验,并且公司所开发和量产的车身结构件系列是比较完整和全方位的,涉及的产品有车门框架、前后梁及侧梁、前后减震塔、扭力盒、扭力盒支架、A柱、D柱等等,先后为奔驰、特斯拉、蔚来、小鹏、广汽AION等批量供应铝合金车身结构件,在铝合金压铸的车身结构件轻量化方面形成先发优势。 泉峰汽车:2013年布局新能源汽车业务以来,公司持续大幅度拓展该方向业务。经过多年的经营,公司在新能源汽车零部件领域获得了丰富的技术积累和客户资源积累,并取得了一定的行业先发优势。以自动变速箱控制阀体为代表的核心产品,除通过系统供应商广泛配套于长城、上汽、一汽、长安外,公司已获得比亚迪、长城等多家整车厂的直供订单。公司的新能源汽车零部件应用于宝马、大众、奥迪等诸多知名品牌的新能源车型以及弗迪动力(比亚迪旗下企业)、蔚然动力(蔚来旗下)等新能源汽车品牌。 2019年公司抓住欧洲市场机遇、加大在欧洲市场拓展,2019年新能源产品实现销售1.5亿元。2020年,公司IPO募投项目150万套汽车零部件于2020年4月达产(主要为阀板和新能源汽车零部件产能)推动公司销售收入达到1.5亿元,同时与比亚迪达成合作。2021年上半年,公司配套比亚迪DMI超级混动平台车型的变速箱阀板已经开始量产交付;在纯电动领域,公司已成功进入某美资电动汽车与新能源企业的供应链体系,相关定点项目已经在2021年上半年量产交付;营业收入同比增长超过53%。公司的新能源业务将拓展至电池构件业务领域,已成功通过相关客户的准入审核,标志着公司的新能源业务完整覆盖于新能源车的“三电系统”。 进入电动智能汽车时代,汽车铝压铸成长空间大前景广阔,公司布局早,产品拓展顺利。随着募投产能释放,新能源产品有望逐渐贡献业绩。我们预计2021-2023年实现归母净利1.36/2.54/3.40亿元,对应PE为47/25/19x。 公司作为优质铝压铸企业,新能源客户优质、布局早、产品拓展全,参考可比公司估值,给予一年期目标股价38-44元,对应2022年PE为30-35倍,当前股价距目标估值上限有38%提升空间,首次覆盖给予“买入”评级。 表4:可比公司估值表(20220120) 铝压铸企业,前瞻布局新能源业务 铝压铸企业,前瞻布局新能源业务 公司主要从事汽车关键零部件的研发、生产、销售,逐步形成了以汽车热交换零部件、汽车传动零部件、汽车引擎零部件以及新能源汽车零部件为核心的产品体系,公司产品主要应用于中高端汽车。此外,公司还生产部分洗衣机零部件产品。公司产品种类众多,重点专注于技术含量较高的汽车热交换系统、汽车传动系统、汽车引擎系统、刹车与转向系统零部件以及新能源汽车零部件的研发与制造。 近年来,公司在汽车轻量化、电动化、智能化方向取得了突破性的进展,依托在在铝合金焊接、消失型芯铸造及精密齿圈制造技术等创新性技术,开拓了电机壳体、转向系统零部件及电子制动、驻车等系统零部件产品,将为公司未来发展提供更为广阔的空间。 图1:公司产品体系