新晨科技(300542)首次覆盖:立足金融信息化,低空经济提供增量空间

AI智能总结

AI智能总结

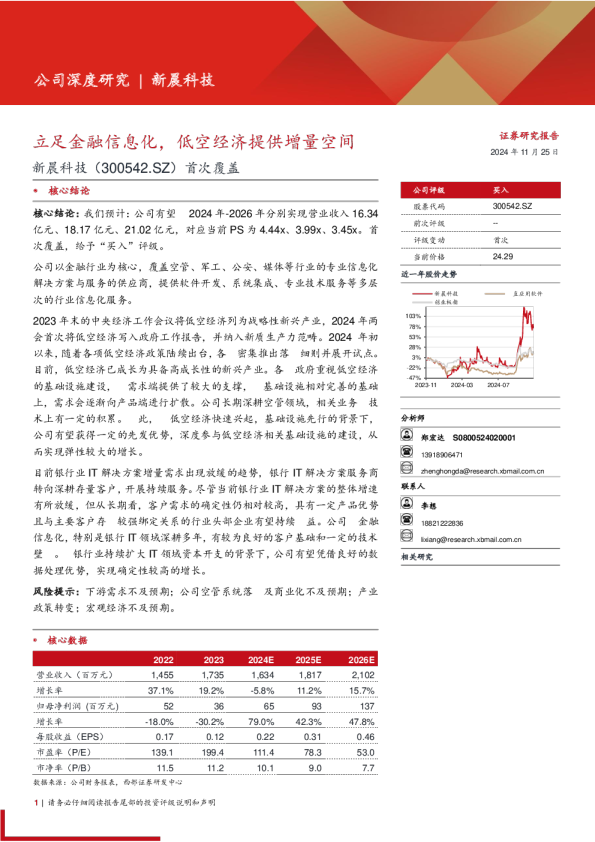

立足金融信息化,低空经济提供增量空间 新晨科技(300542.SZ)首次覆盖 核心结论 证券研究报告 公司深度研究|新晨科技 2024年11月25日 公司评级买入 股票代码300542.SZ 核心结论:我们预计:公司有望2024年-2026年分别实现营业收入16.34 前次评级-- 亿元、18.17亿元、21.02亿元,对应当前PS为4.44x、3.99x、3.45x。首 评级变动首次 次覆盖,给予“买入”评级。 公司以金融行业为核心,覆盖空管、军工、公安、媒体等行业的专业信息化解决方案与服务的供应商,提供软件开发、系统集成、专业技术服务等多层次的行业信息化服务。 2023年末的中央经济工作会议将低空经济列为战略性新兴产业,2024年两会首次将低空经济写入政府工作报告,并纳入新质生产力范畴。2024年初以来,随着各项低空经济政策陆续出台,各密集推出落细则并展开试点目前,低空经济已成长为具备高成长性的新兴产业。各政府重视低空经济的基础设施建设,需求端提供了较大的支撑,基础设施相对完善的基础上,需求会逐渐向产品端进行扩散。公司长期深耕空管领域,相关业务技术上有一定的积累。此,低空经济快速兴起,基础设施先行的背景下,公司有望获得一定的先发优势,深度参与低空经济相关基础设施的建设,从而实现弹性较大的增长。 目前银行业IT解决方案增量需求出现放缓的趋势,银行IT解决方案服务商转向深耕存量客户,开展持续服务。尽管当前银行业IT解决方案的整体增速有所放缓,但从长期看,客户需求的确定性仍相对较高,具有一定产品优势且与主要客户存较强绑定关系的行业头部企业有望持续益。公司金融信息化,特别是银行IT领域深耕多年,有较为良好的客户基础和一定的技术壁。银行业持续扩大IT领域资本开支的背景下,公司有望凭借良好的数据处理优势,实现确定性较高的增长。 风险提示:下游需求不及预期;公司空管系统落及商业化不及预期;产业政策转变;宏观经济不及预期。 核心数据 2022 2023 2024E 2025E 2026E 营业收入(百万元) 1,455 1,735 1,634 1,817 2,102 增长率 37.1% 19.2% -5.8% 11.2% 15.7% 归母净利润(百万元) 52 36 65 93 137 增长率 -18.0% -30.2% 79.0% 42.3% 47.8% 每股收益(EPS) 0.17 0.12 0.22 0.31 0.46 市盈率(P/E) 139.1 199.4 111.4 78.3 53.0 市净率(P/B) 11.5 11.2 10.1 9.0 7.7 数据来源:公司财务报表,西部证券研发中心 当前价格24.29 近一年股价走势 新晨科技直应用软件 创业板指 103% 78% 53% 28% 3% -22% -47% 2023-112024-032024-07 分析师 郑宏达S0800524020001 13918906471 zhenghongda@research.xbmail.com.cn 联系人 李想 18821222836 lixiang@research.xbmail.com.cn 相关研究 索引 内容目录 投资要点4 关键假设4 区别于市场的观点4 股价上涨催化剂4 估值与目标价4 新晨科技核心指标概览5 一、深耕金融、空管领域,积极拓展多行业应用6 1.1长期专注于IT领域,产品多样化程度高6 1.2公司24Q3毛利率改善,研发投入持续增长7 二、低空经济方兴未艾,空管业务有望深度受益8 2.1政策端持续发力,低空经济基础设施或将先行8 2.2公司空管业务竞争力强,积极布局低空经济11 三、金融信息化持续推进,有望实现长期增长13 3.1银行业加快数字化转型,国产化需求提供增量13 3.2公司深耕银行IT领域,产品矩阵丰富15 四、盈利预测与估值分析16 五、风险提示18 图表目录 图1:新晨科技核心指标概览图5 图2:公司起步于银行IT业务,持续拓展应用领域6 图3:公司已积累众多优质合作伙伴7 图4:2019年-2023年公司营业收入情况7 图5:2019年-2023年公司归母净利润情况7 图6:2019年-2023年公司费用率情况8 图7:2019年-2023年公司毛利率和净利率情况8 图8:公司研发人员数量呈上升趋势8 图9:公司销售费用率+管理费用率低于同行业可比公司8 图10:低空空域划分是发展低空经济的重要基础9 图11:各地密集推出低空经济建设落地细则10 图12:近年来低空经济规模持续扩大11 图13:空管系统是低空经济发展的重要基础设施11 图14:公司聚焦国家空管数据信息服务体系建设12 图15:公司努力打造新一代低空飞行管理服务平台13 图16:银行业信息化建设涉及诸多银行核心业务14 图17:银行业IT解决方案市场规模有望持续上升14 图18:公司针对国际结算领域开发了专门化的解决方案15 图19:公司在大数据等领域积极开拓创新16 表1:公司行业解决方案丰富6 表2:近年来低空经济相关政策持续发力9 表3:公司2024年-2026年营业收入预测(单位:百万元)17 表4:可比公司估值一览(单位:亿元)18 投资要点 关键假设 (1)软件开发业务:主要是基于自主研发的新晨交换平台,根据客户的需求进行定向软件开发,为行业用户提供个性化产品和服务。我们认为:考虑到2024年低空经济相关基础设施建设仍处于论证和试验阶段,但此后低空经济建设有望在政策端发力的情况下不断推进,预计2024年-2026年收入增速分别为-4.00%、14.00%、18.50%;考虑到低空空管系统等产品有望实现加速迭代,随着新产品的技术壁垒持续上升,毛利率有望得到改善,预计2024年-2026年毛利率分别为22.15%、22.83%、23.48%。 (2)系统集成业务:主要是根据客户的业务需求,将相关的软硬件结合后,提供信息系统规划、实施、运维等集成服务。我们认为:2024年受到国有银行固定资产投资预算收缩的影响,公司系统集成业务或将承压,但随着下游需求的复苏,此后有望恢复增长,预计2024年-2026年收入增速分别为-8.00%、12.00%、17.50%;考虑到公司硬件产品的规模效应,部分零部件的采购价有望下降,因此或使得毛利率有望相对上升,预计2024年-2026年毛利率分别为10.00%、10.81%、11.57%。 (3)专业技术服务业务:主要是基于软件开发和系统集成业务为客户提供技术支持及运营维护等服务。我们认为:若软件开发业务和系统集成业务出现增量,专业技术服务业务也将随之增长,预计2024年-2026年收入增速分别为-3.00%、5.00%、6.00%;考虑到技术支持和运营维护服务存在规模效应,随着新产品渗透率持续上升,毛利率有望得到改善,预计2024年-2026年毛利率分别为31.77%、32.10%、32.42%。 区别于市场的观点 市场的观点是:在低空经济试点工作稳步推进的情况下,新一代低空空管系统或将以更稳健的方式提高渗透率,头部厂商的收入、利润增长或将放缓。 我们认为:(1)需求端:以地方政府为主导的低空经济建设,能够有效解决部分地区现有交通运输资源相对不足的问题,为地方的旅游、物流等产业带来新的增量。因此,需求端有望加速推进,在部分地区率先实现批量试点。(2)供给端:国内厂商在空管系统等领域有较为成熟的解决方案,针对低空场景进行适配和优化后,头部厂商有望在较短时间内推出满足现有规划所需性能的软硬件产品。 股价上涨催化剂 低空经济基础设施投入超预期;金融信息化需求超预期。 估值与目标价 针对公司所处的低空经济基础设施领域,我们根据是否有参与低空空管系统或低空监视系统市场的技术储备,选取莱斯信息、苏交科、国睿科技作为同行业可比公司,其中:莱斯信息主要具备“高空-低空-地面”一体化的管制经验,国睿科技主要具备应对“低、慢、小”目标的雷达产品,苏交科正努力构建“低空交通运输新体系”的规划能力。截至2024年11月22日,上述三家同行业可比公司2024年-2026年PS均值分别为:5.87x、5.09x、4.41x。 我们预计:公司有望在2024年-2026年分别实现营业收入16.34亿元、18.17亿元、21.02亿元,对应当前PS为4.44x、3.99x、3.45x。首次覆盖,给予“买入”评级。 公司深度研究|新晨科技 新晨科技核心指标概览 图1:新晨科技核心指标概览图 资料来源:iFinD,前瞻产业研究院,赛迪顾问,西部证券研发中心 一、深耕金融、空管领域,积极拓展多行业应用 1.1长期专注于IT领域,产品多样化程度高 新晨科技股份有限公司以金融行业为核心,覆盖空管、军工、公安、媒体等行业的专业信息化解决方案与服务的供应商,提供软件开发、系统集成、专业技术服务等多层次的行业信息化服务。 图2:公司起步于银行IT业务,持续拓展应用领域 资料来源:新晨科技招股说明书,西部证券研发中心 公司长期专注于IT领域,主要为金融客户提供电子渠道及渠道整合、贸易融资、新一代中间业务、交易银行、数据交换、大数据平台、区块链平台、债券综合业务、家族信托管理等软件开发服务,以及为客户提供数据中心规划设计咨询、软硬件选型与部署实施等覆盖IT基础设施建设全生命周期的系统集成解决方案和服务。同时,在保持金融行业业务稳定发展基础上,公司持续积极推进在金融领域新技术研发和应用实践的优秀成果向空管、公安、媒体等领域转化,拓展行业数据信息服务保障能力。 行业主要解决方案 表1:公司行业解决方案丰富 区块链即服务BaaS平台、报表数据展示平台、太平人寿服务拓展系统、金融元宇宙-数字 空管低空飞行管理服务平台 金融人、渠道整合云平台、国际结算及贸易融资业务系统、电子信用证系统、国内信用证福费廷系统等 公安公安大数据平台、社会信息采集系统、数字化派出所 媒体央视影音手机客户端 资料来源:新晨科技官网,西部证券研发中心 在发展过程中,公司与众多优质客户建立了长期稳定的合作关系,在长期为金融行业信息化提供服务的过程中,公司树立了良好的品牌形象,服务质量和技术水平得到业界认可。同时,公司在空管行业拥有近二十年的信息化系统建设经验,在持续围绕空管数据信息服务体系建设的过程中,获得了从国家管理机构到各级管制单位客户的充分认可和高度评价,为后续行业深化拓展积累了良好的客户资源。 图3:公司已积累众多优质合作伙伴 资料来源:新晨科技官网,西部证券研发中心 1.2公司24Q3毛利率改善,研发投入持续增长 2019年到2023年,受益于下游客户数字化转型加速,公司营业收入整体呈现上升趋势。 2023年,公司营业收入保持增长,利润端有所承压,实现营业收入17.35亿元,同比增长19.24%,实现归母净利润0.36亿元,同比下降30.24%。2024年前三季度,公司实现营业收入6.73亿元,同比下降20.79%,实现归母净利润-0.18亿元,亏损同比扩大8.60%。2024Q3单季度,公司实现营业收入2.52亿元,毛利率17.37%,较2024Q2上升4.84pct,毛利率有所改善。 图4:2019年-2023年公司营业收入情况图5:2019年-2023年公司归母净利润情况 营业收入(亿元,左轴)营业收入-YoY(右轴) 2140% 18 30% 15 1220% 910% 6 0% 3 0-10% 20192020202120222023 0.8 0.7 0.6 0.5 0.4 0.3 0.2 0.1 0 归母净利润(亿元,左轴)归母净利润-YoY(右轴) 60% 45% 30% 15% 0% -15% -30% -45% 20192020202120222023 资料来源:iFinD,西部证券研发中心资料来源:iFinD,西部证券研发中心 图6:2019年-2023年公司费用率情况图7:2019年-202