面板+存储测试双轮驱动业绩放量

AI智能总结

AI智能总结

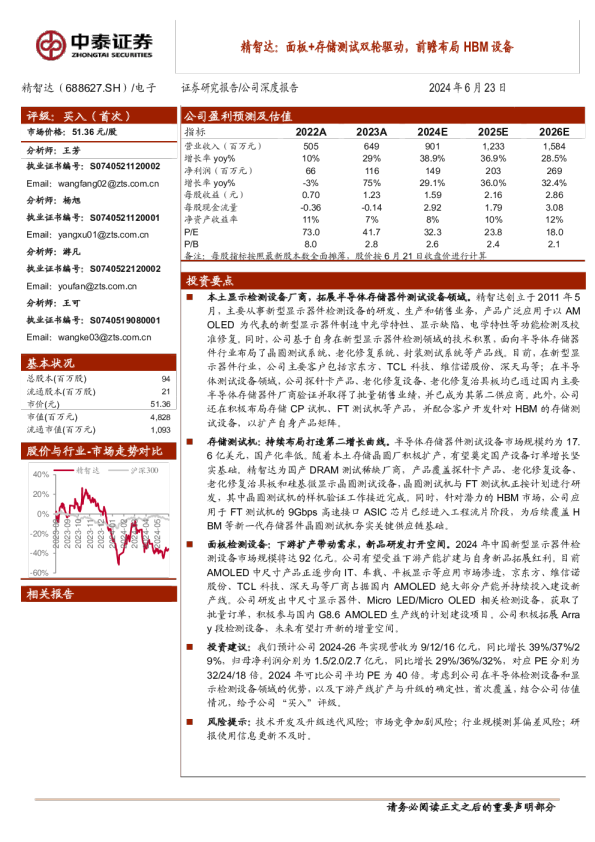

精智达(688627.SH)通用设备 2024年11月14日 证券研究报告/公司点评报告 评级:买入(维持) 分析师:王芳执业证书编号:S0740521120002Email:wangfang02@zts.com.cn分析师:杨旭执业证书编号:S0740521120001Email:yangxu01@zts.com.cn分析师:游凡执业证书编号:S0740522120002Email:youfan@zts.com.cn 报告摘要 事件:精智达发布三季报 【24Q1-Q3】营收5.66亿元,同比+52.48%;归母净利0.51亿元,同比-6.33%;扣非归母净利0.41亿元,同比+31.4%;毛利率36.94%,同比-2.47pcts;归母净利率9.01%,同比-5.81pcts。 总股本(百万股)94.01流通股本(百万股)71.41市价(元)84.73市值(百万元)7,965.62流通市值(百万元)6,050.70 【24Q3】营收2.05亿元,同比+65.12%,环比-26.55%;归母净利0.13亿元,同比-35.10%,环比-74.98%;扣非归母净利0.1亿元,同比+2.1%,环比-78.94%;毛利率29.83%,同比-13.47pcts,环比-13.38pcts;归母净利率6.34%,同比-9.79pcts,环比-12.65pcts。公司营收同比增长,而净利润同比下滑,主要系:1)公司毛利率同环比有较大幅度下滑;2)24Q3政府补贴为67万元,相较于23Q3减少883万元,影响净利率4.31pcts;3)随着营收增加,期间费用率同比摊薄,24Q3为23.41%,同比-12.88pcts。 存储测试机:持续布局打造第二增长曲线。 全球半导体存储器件测试设备市场规模约为17.6亿美元,主要被爱德万、泰瑞达等国外厂商占据主要市场份额,国产化率低。随着本土存储晶圆厂积极扩产,有望奠定国产设备订单增长坚实基础。精智达为国产DRAM测试稀缺厂商,已成功开发出存储器通用测试验证机,并获得批量订单、贡献收入。晶圆测试机与FT测试机研发按计划进行,其中升级版晶圆测试机的工程样机验证工作完成,量产样机各关键模块开始厂内验证;应用于FT测试机和升级版晶圆测试机的9Gbps高速前端接口ASIC芯片已经完成第一版验证测试;FT测试机工程样机已经搬入客户现场进入验证阶段。24Q1-Q3公司半导体业务营收实现同比增长106.63%,持续布局迎来收获。 面板检测设备:下游扩产带动需求,新品研发打开空间。 2024年中国新型显示器件检测设备市场规模将达92亿元。公司有望受益下游产能扩建与自身新品拓展红利。目前AMOLED中尺寸产品正逐步向IT、车载、平板显示等应用市场渗透,京东方、维信诺股份、TCL科技、深天马等厂商占据国内AMOLED绝大部分产能并持续投入建设新产线。公司已完成适用于G8.6AMOLED产线的Cell及Module相关检测设备的技术迭代和产品升级,有望受益于扩产红利,同时在Array段相关检测设备,与核心客户已合作开发出G6代线样机进行验证,未来有望打开新的增量空间。投资建议: 相关报告 1、《【中泰电子】精智达:面板+存储测试双轮驱动,公司业绩快速成长》2024-09-10 2、《精智达:面板+存储测试双轮驱动,前瞻布局HBM设备》2024-06-23 鉴于公司前三季度业绩,我们调整24-26年盈利预测至1.1/2.0/2.7亿元(原预测24-26年净利为至1.5/2.0/2.7亿元),对应PE为72/39/30X。考虑到公司在半导体检测设备和显示检测设备领域的优势,以及下游产线扩产与升级的确定性,维持公司“买入”评级。风险提示: 技术开发及升级迭代风险;市场竞争加剧风险;行业规模测算偏差风险;研报使用信息更新不及时。 重要声明 中泰证券股份有限公司(以下简称“本公司”)具有中国证券监督管理委员会许可的证券投资咨询业务资格。。本公司不会因接收人收到本报告而视其为客户。 本报告基于本公司及其研究人员认为可信的公开资料或实地调研资料,反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响。本公司力求但不保证这些信息的准确性和完整性,且本报告中的资料、意见、预测均反映报告初次公开发布时的判断,可能会随时调整。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本报告所载的资料、工具、意见、信息及推测只提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,本公司不就报告中的内容对最终操作建议做出任何担保。本报告中所指的投资及服务可能不适合个别客户,不构成客户私人咨询建议。 市场有风险,投资需谨慎。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。 投资者应注意,在法律允许的情况下,本公司及其本公司的关联机构可能会持有报告中涉及的公司所发行的证券并进行交易,并可能为这些公司正在提供或争取提供投资银行、财务顾问和金融产品等各种金融服务。本公司及其本公司的关联机构或个人可能在本报告公开发布之前已经使用或了解其中的信息。 本报告版权归“中泰证券股份有限公司”所有。事先未经本公司书面授权,任何机构和个人,不得对本报告进行任何形式的翻版、发布、复制、转载、刊登、篡改,且不得对本报告进行有悖原意的删节或修改。