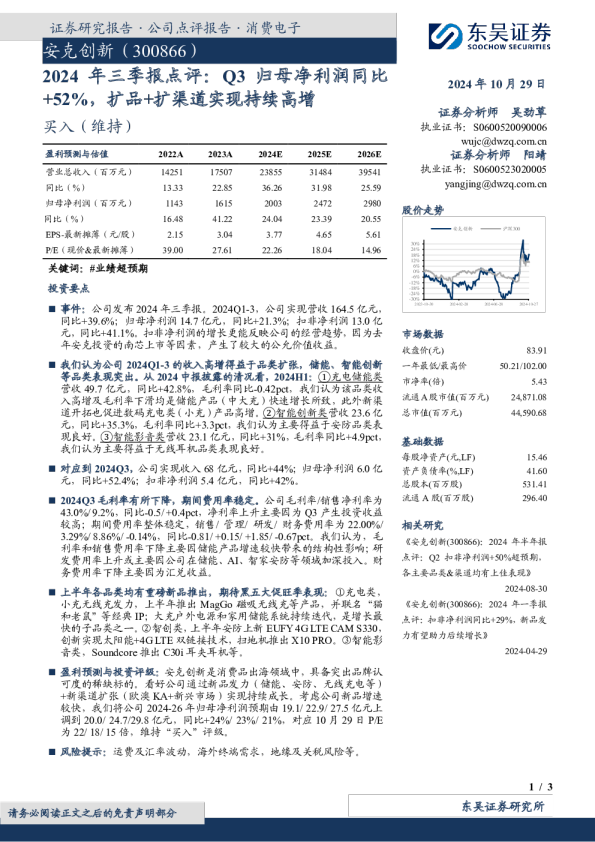

2024年 三 季 报 点 评:Q3归 母 净 利 润 同 比+52%,扩品+扩渠道实现持续高增

AI智能总结

AI智能总结

事件:公司发布2024年三季报。2024Q1-3,公司实现营收164.5亿元,同比+39.6%;归母净利润14.7亿元,同比+21.3%;扣非净利润13.0亿元,同比+41.1%。扣非净利润的增长更能反映公司的经营趋势,因为去年安克投资的南芯上市等因素,产生了较大的公允价值收益。 我们认为公司2024Q1-3的收入高增得益于品类扩张,储能、智能创新等品类表现突出。从2024中报披露的清况看,2024H1:①充电储能类营收49.7亿元,同比+42.8%,毛利率同比-0.42pct,我们认为该品类收入高增及毛利率下滑均是储能产品(中大充)快速增长所致,此外新渠道开拓也促进数码充电类(小充)产品高增。②智能创新类营收23.6亿元,同比+35.3%,毛利率同比+3.3pct,我们认为主要得益于安防品类表现良好。③智能影音类营收23.1亿元,同比+31%,毛利率同比+4.9pct,我们认为主要得益于无线耳机品类表现良好。 对应到2024Q3,公司实现收入68亿元,同比+44%;归母净利润6.0亿元,同比+52.4%;扣非净利润5.4亿元,同比+42%。 2024Q3毛利率有所下降,期间费用率稳定。公司毛利率/销售净利率为43.0%/ 9.2%,同比-0.5/ +0.4pct,净利率上升主要因为Q3产生投资收益较高;期间费用率整体稳定,销售/管理/研发/财务费用率为22.00%/3.29%/ 8.86%/-0.14%,同比-0.81/ +0.15/ +1.85/-0.67pct。我们认为,毛利率和销售费用率下降主要因储能产品增速较快带来的结构性影响;研发费用率上升或主要因公司在储能、AI、智家安防等领域加深投入。财务费用率下降主要因为汇兑收益。 上半年各品类均有重磅新品推出,期待黑五大促旺季表现:①充电类,小充无线充发力,上半年推出MagGo磁吸无线充等产品,并联名“猫和老鼠”等经典IP;大充户外电源和家用储能系统持续迭代,是增长最快的子品类之一。②智创类,上半年安防上新EUFY 4G LTE CAM S330,创新实现太阳能+4G LTE双链接技术,扫地机推出X10 PRO。③智能影音类,Soundcore推出C30i耳夹耳机等。 盈利预测与投资评级:安克创新是消费品出海领域中,具备突出品牌认可度的稀缺标的。看好公司通过新品发力(储能、安防、无线充电等)+新渠道扩张(欧澳KA+新兴市场)实现持续成长。考虑公司新品增速较快,我们将公司2024-26年归母净利润预期由19.1/ 22.9/ 27.5亿元上调到20.0/24.7/29.8亿元,同比+24%/ 23%/ 21%,对应10月29日P/E为22/ 18/ 15倍,维持“买入”评级。 风险提示:运费及汇率波动,海外终端需求,地缘及关税风险等。