AI算力助力公司业务增长

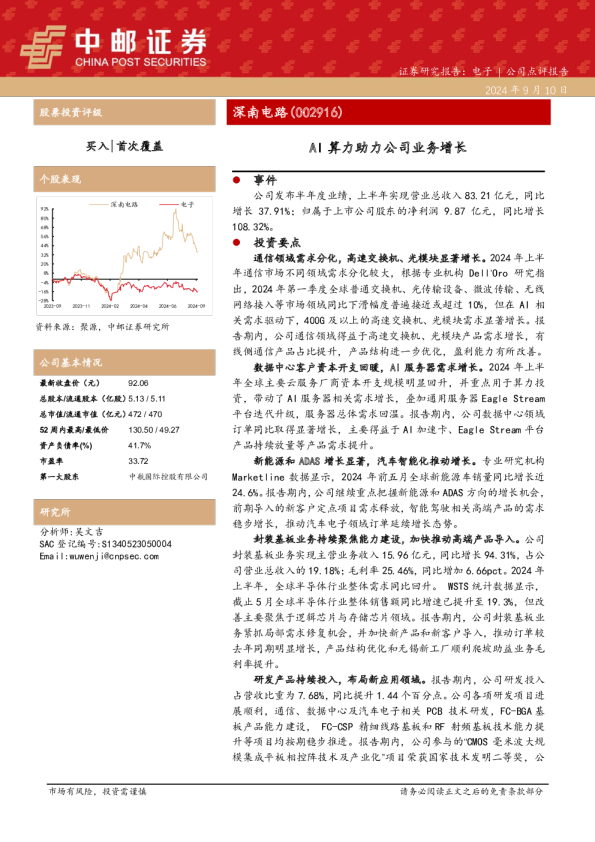

证券研究报告:电子|公司点评报告 2024年9月10日 股票投资评级 深南电路(002916) 买入|首次覆盖 AI算力助力公司业务增长 92% 80% 68% 56% 44% 32% 20% 8% -4% -16% -28% 深南电路电子 事件 个股表现 公司发布半年度业绩,上半年实现营业总收入83.21亿元,同比增长37.91%;归属于上市公司股东的净利润9.87亿元,同比增长108.32%。 投资要点 通信领域需求分化,高速交换机、光模块显著增长。2024年上半年通信市场不同领域需求分化较大,根据专业机构Dell’Oro研究指出,2024年第一季度全球普通交换机、光传输设备、微波传输、无线 2023-092023-112024-022024-042024-062024-09 资料来源:聚源,中邮证券研究所 最新收盘价(元)92.06 总股本/流通股本(亿股)5.13/5.11 总市值/流通市值(亿元)472/470 52周内最高/最低价130.50/49.27 资产负债率(%)41.7% 市盈率33.72 第一大股东中航国际控股有限公司 分析师:吴文吉 SAC登记编号:S1340523050004 Email:wuwenji@cnpsec.com 网络接入等市场领域同比下滑幅度普遍接近或超过10%,但在AI相 公司基本情况 关需求驱动下,400G及以上的高速交换机、光模块需求显著增长。报告期内,公司通信领域得益于高速交换机、光模块产品需求增长,有线侧通信产品占比提升,产品结构进一步优化,盈利能力有所改善。数据中心客户资本开支回暖,AI服务器需求增长。2024年上半 年全球主要云服务厂商资本开支规模明显回升,并重点用于算力投资,带动了AI服务器相关需求增长,叠加通用服务器EagleStream平台迭代升级,服务器总体需求回温。报告期内,公司数据中心领域订单同比取得显著增长,主要得益于AI加速卡、EagleStream平台产品持续放量等产品需求提升。 研究所 新能源和ADAS增长显著,汽车智能化推动增长。专业研究机构Marketline数据显示,2024年前五月全球新能源车销量同比增长近24.6%。报告期内,公司继续重点把握新能源和ADAS方向的增长机会前期导入的新客户定点项目需求释放,智能驾驶相关高端产品的需求稳步增长,推动汽车电子领域订单延续增长态势。 封装基板业务持续聚焦能力建设,加快推动高端产品导入。公司封装基板业务实现主营业务收入15.96亿元,同比增长94.31%,占公司营业总收入的19.18%;毛利率25.46%,同比增加6.66pct。2024年上半年,全球半导体行业整体需求同比回升。WSTS统计数据显示,截止5月全球半导体行业整体销售额同比增速已提升至19.3%,但改善主要聚焦于逻辑芯片与存储芯片领域。报告期内,公司封装基板业务紧抓局部需求修复机会,并加快新产品和新客户导入,推动订单较去年同期明显增长,产品结构优化和无锡新工厂顺利爬坡助益业务毛利率提升。 研发产品持续投入,布局新应用领域。报告期内,公司研发投入占营收比重为7.68%,同比提升1.44个百分点。公司各项研发项目进展顺利,通信、数据中心及汽车电子相关PCB技术研发,FC-BGA基板产品能力建设,FC-CSP精细线路基板和RF射频基板技术能力提升等项目均按期稳步推进。报告期内,公司参与的“CMOS毫米波大规模集成平板相控阵技术及产业化”项目荣获国家技术发明二等奖,公 司新增授权专利56项,新申请PCT专利1项,多项产品、技术达到国内、国际领先水平。 投资建议: 我们预计公司2024-2026年归母净利润22.0/25.4/30.1亿元,首次覆盖给予“买入”评级。 风险提示: 市场复苏不及预期;国际贸易摩擦及产业链转移风险;行业竞争格局加剧风险;原材料价格波动风险。 盈利预测和财务指标 项目\年度 2023A 2024E 2025E 2026E 营业收入(百万元) 13526 17018 20076 22999 增长率(%) -3.33 25.82 17.97 14.56 EBITDA(百万元) 2722.75 3855.67 4327.89 4953.96 归属母公司净利润(百万元) 1398.11 2202.53 2541.73 3005.62 增长率(%) -14.81 57.54 15.40 18.25 EPS(元/股) 2.73 4.29 4.96 5.86 市盈率(P/E) 33.77 21.44 18.58 15.71 市净率(P/B) 3.58 2.80 2.43 2.11 EV/EBITDA 14.23 12.24 10.57 8.94 资料来源:公司公告,中邮证券研究所 财务报表和主要财务比率 财务报表(百万元) 2023A 2024E 2025E 2026E 主要财务比率 2023A 2024E 2025E 2026E 利润表 成长能力 营业收入 13526 17018 20076 22999 营业收入 -3.3% 25.8% 18.0% 14.6% 营业成本 10357 12434 14452 16285 营业利润 -18.9% 62.3% 14.6% 18.1% 税金及附加 103 136 161 184 归属于母公司净利润 -14.8% 57.5% 15.4% 18.3% 销售费用 270 340 482 598 获利能力 管理费用 601 766 964 1150 毛利率 23.4% 26.9% 28.0% 29.2% 研发费用 1073 1234 1506 1840 净利率 10.3% 12.9% 12.7% 13.1% 财务费用 31 103 59 37 ROE 10.6% 13.1% 13.1% 13.4% 资产减值损失 -152 -3 -3 -4 ROIC 8.8% 11.0% 11.0% 11.3% 营业利润 1398 2268 2599 3069偿债能力 营业外收入 5 0 0 0 资产负债率 41.7% 34.3% 34.5% 33.2% 营业外支出 4 0 0 0 流动比率 1.34 1.73 1.73 1.86 利润总额 1398 2268 2599 3069 营运能力 所得税 1 65 58 64 应收账款周转率 4.62 4.80 4.63 4.54 净利润 1398 2202 2541 3005 存货周转率 5.38 9.85 24.31 24.21 归母净利润 1398 2203 2542 3006 总资产周转率 0.62 0.71 0.73 0.73 每股收益(元) 2.73 4.29 4.96 5.86 每股指标(元) 资产负债表 每股收益 2.73 4.29 4.96 5.86 货币资金 853 4026 5726 7439 每股净资产 25.71 32.86 37.81 43.67 交易性金融资产 590 590 590 590 估值比率 应收票据及应收账款 3336 4005 4690 5462 PE 33.77 21.44 18.58 15.71 预付款项 8 20 23 26 PB 3.58 2.80 2.43 2.11 存货 2686 770 881 1019 流动资产合计 8597 10000 12506 15144现金流量表 固定资产 10083 10740 11218 11510 净利润 1398 2202 2541 3005 在建工程 2693 3534 4493 5449 折旧和摊销 1287 1485 1670 1848 无形资产 544 602 651 693 营运资本变动 -274 298 400 -278 非流动资产合计 14010 15641 17123 18407 其他 178 152 132 141 资产总计 22607 25641 29629 33551 经营活动现金流净额 2589 4138 4743 4715 短期借款 400 942 1182 1452 资本开支 -3247 -3042 -3155 -3136 应付票据及应付账款 3210 3869 5029 5625 其他 -314 -94 4 4 其他流动负债 2815 967 1013 1064 投资活动现金流净额 -3561 -3136 -3151 -3132 流动负债合计 6425 5777 7224 8140 股权融资 0 1441 0 0 其他 2995 3010 3010 3010 债务融资 1117 824 240 271 非流动负债合计 2995 3010 3010 3010 其他 -1206 -118 -132 -140 负债合计 9420 8787 10233 11150 筹资活动现金流净额 -89 2147 108 130 股本 513 573 573 573 现金及现金等价物净增加额 -1061 3173 1700 1713 资本公积金 6190 7570 7570 7570 未分配利润 6179 8075 10235 12790 少数股东权益 3 3 3 2 其他 303 633 1015 1465 所有者权益合计 13187 16854 19395 22401 负债和所有者权益总计 22607 25641 29629 33551 资料来源:公司公告,中邮证券研究所 中邮证券投资评级说明 投资评级标准 类型 评级 说明 报告中投资建议的评级标准:报告发布日后的6个月内的相对市场表现,即报告发布日后的6个月内的公司股价(或行业指数、可转债价格)的涨跌幅相对同期相关证券市场基准指数的涨跌幅。市场基准指数的选取:A股市场以沪深300指数为基准;新三板市场以三板成指为基准;可转债市场以中信标普可转债指数为基准;香港市场以恒生指数为基准;美国市场以标普500或纳斯达克综合指数为基准。 股票评级 买入 预期个股相对同期基准指数涨幅在20%以上 增持 预期个股相对同期基准指数涨幅在10%与20%之间 中性 预期个股相对同期基准指数涨幅在-10%与10%之间 回避 预期个股相对同期基准指数涨幅在-10%以下 行业评级 强于大市 预期行业相对同期基准指数涨幅在10%以上 中性 预期行业相对同期基准指数涨幅在-10%与10%之间 弱于大市 预期行业相对同期基准指数涨幅在-10%以下 可转债评级 推荐 预期可转债相对同期基准指数涨幅在10%以上 谨慎推荐 预期可转债相对同期基准指数涨幅在5%与10%之间 中性 预期可转债相对同期基准指数涨幅在-5%与5%之间 回避 预期可转债相对同期基准指数涨幅在-5%以下 分析师声明 撰写此报告的分析师(一人或多人)承诺本机构、本人以及财产利害关系人与所评价或推荐的证券无利害关系。 本报告所采用的数据均来自我们认为可靠的目前已公开的信息,并通过独立判断并得出结论,力求独立、客观、公平,报告结论不受本公司其他部门和人员以及证券发行人、上市公司、基金公司、证券资产管理公司、特定客户等利益相关方的干涉和影响,特此声明。 免责声明 中邮证券有限责任公司(以下简称“中邮证券”)具备经中国证监会批准的开展证券投资咨询业务的资格。 本报告信息均来源于公开资料或者我们认为可靠的资料,我们力求但不保证这些信息的准确性和完整性。报告内容仅供参考,报告中的信息或所表达观点不构成所涉证券买卖的出价或询价,中邮证券不对因使用本报告的内容而导致的损失承担任何责任。客户不应以本报告取代其独立判断或仅根据本报告做出决策。 中邮证券可发出其它与本报告所载信息不一致或有不同结论的报告。报告所载资料、意见及推测仅反映研究人员于发出本报告当日的判断,可随时更改且不予通告。 中邮证券及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为这些公司提供或者计划提供投资银行、财务顾问或者其他金融产品等相关服务。 《证券期货投资者适当性管理办法》于2017年7