硅锰:定价逻辑转换,硅锰价格承压

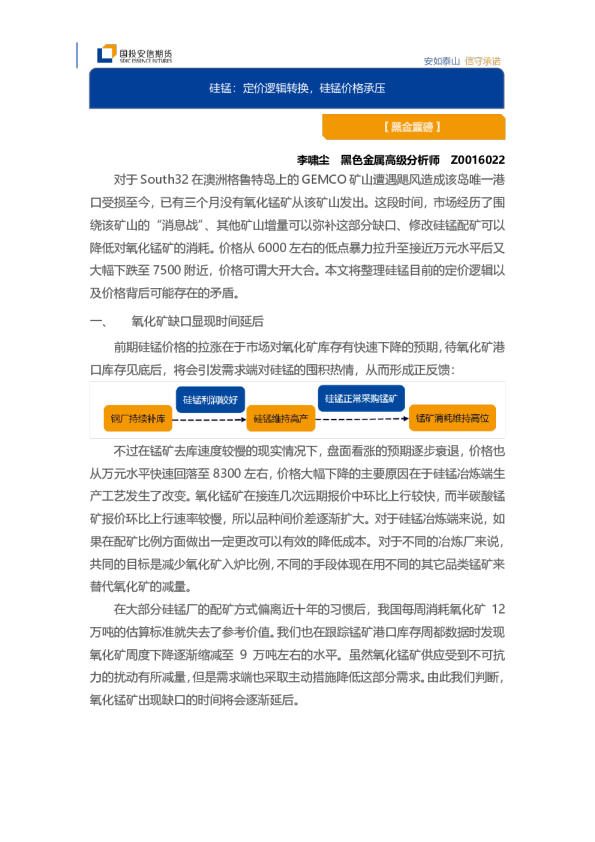

硅锰:定价逻辑转换,硅锰价格承压 【黑金重磅】 李啸尘黑色金属高级分析师Z0016022 对于South32在澳洲格鲁特岛上的GEMCO矿山遭遇飓风造成该岛唯一港口受损至今,已有三个月没有氧化锰矿从该矿山发出。这段时间,市场经历了围绕该矿山的“消息战”、其他矿山增量可以弥补这部分缺口、修改硅锰配矿可以降低对氧化锰矿的消耗。价格从6000左右的低点暴力拉升至接近万元水平后又 大幅下跌至7500附近,价格可谓大开大合。本文将整理硅锰目前的定价逻辑以及价格背后可能存在的矛盾。 一、氧化矿缺口显现时间延后 前期硅锰价格的拉涨在于市场对氧化矿库存有快速下降的预期,待氧化矿港口库存见底后,将会引发需求端对硅锰的囤积热情,从而形成正反馈: 不过在锰矿去库速度较慢的现实情况下,盘面看涨的预期逐步衰退,价格也从万元水平快速回落至8300左右,价格大幅下降的主要原因在于硅锰冶炼端生产工艺发生了改变。氧化锰矿在接连几次远期报价中环比上行较快,而半碳酸锰矿报价环比上行速率较慢,所以品种间价差逐渐扩大。对于硅锰冶炼端来说,如果在配矿比例方面做出一定更改可以有效的降低成本。对于不同的冶炼厂来说,共同的目标是减少氧化矿入炉比例,不同的手段体现在用不同的其它品类锰矿来替代氧化矿的减量。 在大部分硅锰厂的配矿方式偏离近十年的习惯后,我国每周消耗氧化矿12万吨的估算标准就失去了参考价值。我们也在跟踪锰矿港口库存周都数据时发现氧化矿周度下降逐渐缩减至9万吨左右的水平。虽然氧化锰矿供应受到不可抗力的扰动有所减量,但是需求端也采取主动措施降低这部分需求。由此我们判断,氧化锰矿出现缺口的时间将会逐渐延后。 700 600 500 400 300 200 100 0 锰矿港口库存及价格(万吨/美元/吨度) 锰矿港口库存澳块价格(右轴) 南非半碳酸价格(右轴)价差(右轴)10 8 6 4 2 2021/6 2021/8 2021/10 2021/12 2022/2 2022/4 2022/6 2022/8 2022/10 2022/12 2023/2 2023/4 2023/6 2023/8 2023/10 2023/12 2024/2 2024/4 2024/6 0 数据来源:Mysteel,国投安信期货整理计算二、盘面定价逻辑转变 由此,盘面从8300一线继续下行,盘面参考的定价逻辑从参照氧化锰矿定 价回归到参照半碳酸锰矿定价。既然按照半碳酸锰矿为主来定价,我们按照库存量和价格呈现出明显反比的前提去假设,半碳酸价格有可能会跌落至近年三以来最低水平,3.51美元/吨度。同时氧化锰矿价格依然按照8.3美元/吨度来判断,对应的硅锰2501合约在7700一线有一定支撑力度。 不过随着氧化锰矿港口库存在6月末和7月初的两周不降反增,7700一线的支撑略显乏力。我们判断,盘面定价逻辑再次发生转变,由锰矿定价(不论是氧化矿或者半碳酸矿),回到硅锰供需定价。我们判断,这次主要矛盾的转变将会导致盘面价格波动放大,从硅锰目前供需情况来看,市场对供应过剩的争议较小。年初至4月份,随着利润不断下行,伤及成本偏高企业的现金流,这些企业基本上分布在广西和宁夏为主,而成本偏高的主要原因是电费相对较高。 硅锰周度日均产量(吨) 41500 36500 31500 26500 21500 16500 20202021202220232024 1/32/33/34/35/36/37/38/39/310/311/312/3 数据来源:Mysteel,国投安信期货整理 从硅锰供需平衡的角度来看,4月份市场库存是下降的,不过South32事件的发酵导致期货价格逐渐上行,带动了生产企业利润的上行,开工率也逐渐抬升。目前的产量属于年内较高水平,而需求端,虽然我们看到铁水产量仍然处于高位,不过在我们之前对部分钢铁主产区的调研结果来看,钢厂端对于建材的生产积极性较低,铁水更多的流向板材等其他主要钢种。对于传统五大钢材需求来说,螺纹钢对于硅锰的单耗量最高,也因此,虽然铁水处于240附近,需求却略显乏力。在供强需弱的格局下,推测目前硅锰处于供应过剩的格局中。 铁水产量及高炉开工率(万吨/%) 247家钢铁企业:铁水日均产量(周) 247家钢铁企业:高炉开工率(周)(右轴) 26095 25090 85 24080 23075 22070 21065 60 20055 19050 2019/12020/12021/12022/12023/12024/1 数据来源:Mysteel,国投安信期货整理三、负反馈格局vs氧化锰矿缺口担忧 从硅锰期货主力合约绝对价格的角度来看,在成材端需求乏力叠加硅锰供应过剩导致的负反馈格局逐渐主导盘面价格的背景下,估值仍有下降空间。我们对比年内的硅锰库存水平,目前的库存相比于3月份的市场库存水平更高,叠加年 内最高的产量水平,价格或许回到6000附近是较为合理的。不过目前价格仍在 7000以上,说明市场对于氧化锰矿的缺口仍有担忧,只不过这种担忧环比有所下降。 700000 600000 500000 400000 300000 200000 100000 0 硅锰&硅铁表内库存 硅锰样本企业+仓单库存硅铁样本企业+仓单库存(右轴) 250000 200000 150000 100000 50000 0 20/4/2421/4/2422/4/2423/4/2424/4/24 数据来源:Mysteel,国投安信期货整理计算 我们很难绝对的判断出氧化锰矿供应是否会紧张,或者说氧化锰矿港口库存什么时候回下降至很低的位置造成硅锰厂增量采购。目前只能观测现实,观测周度氧化锰矿库存数据,在氧化锰矿出现缺口的预期逐步被证伪的现实情况中,价格承压下行是较为正常的。 四、重要信息及策略建议 从一些重要信息的角度来看,South32这家公司在澳洲的锰矿无法正常出口作为前期硅锰盘面暴涨的主要原因,我们需要关注该公司后期的重要信息公布,比如他们的季度报告、年度报告等。从该公司官网公布的信息来看,最近一次的重要报告发布时间节点为本月22日,我们将会第一时间发布相关解读报告。 数据来源:市场公开消息,国投安信期货整理 策略建议方面,如果盘面继续运行负反馈逻辑,那么价格下方仍有较大空间,这种负反馈也势必会把压力过渡到锰矿远期报价上,所以我们建议逢高做空硅锰2501合约。如果比较延误单边策略的风险,我们建议关注空硅锰多硅铁套利策略。 【免责声明】 本研究报告由国投安信期货有限公司撰写,研究报告中所提供的信息仅供参考。报告根据国际和行业通行的准则,以合法渠道获得这些信息,尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性。 本报告不能作为投资研究决策的依据,不能作为道义的、责任的和法律的依据或者凭证,无论是否已经明示或者暗示。国投安信期货有限公司将随时补充、更正和修订有关信息,但不保证及时发布。对于本报告所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任。 本报告版权仅为国投安信期货有限公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用发布,需注明�处为国投安信期货有限公司,且不得对本报告进行有悖原意的引用、删节和修改。国投安信期货有限公司对于本免责申明条款具有修改权和最终解释权。