Sector Morsel : 艰难的招聘测试了医疗保健的患者

AI智能总结

AI智能总结

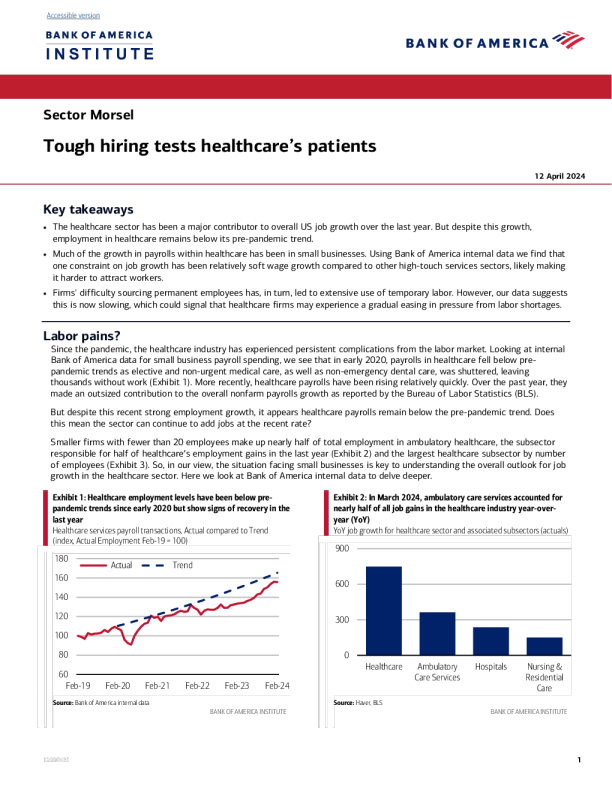

可访问版本 INSTITUTE SectorMorsel 艰难的招聘测试了医疗保健的患者 2024年4月12日 关键要点 去年,医疗保健行业一直是美国整体就业增长的主要贡献者。但是,尽管有这种增长,医疗保健行业的就业仍低于大流行前的趋势。 医疗保健行业的就业增长主要来自小企业。使用美国银行的内部数据,我们发现,与其他高接触服务部门相比,就业增长的一个制约因素是工资增长相对疲软,这可能使吸引工人变得更加困难。 公司很难找到永久雇员,这反过来又导致了临时劳动力的广泛使用。然而,我们的数据表明,这种情况现在正在放缓,这可能表明医疗保健公司可能会经历劳动力短缺压力的逐步缓解。 阵痛? 自从大流行以来,医疗保健行业经历了劳动力市场的持续并发症。看看美国银行小企业工资支出的内部数据,我们发现,在2020年初,医疗保健的工资低于大流 行前的趋势,因为选择性和非紧急医疗以及非紧急牙科护理被关闭,导致数千人失业(图表1)。最近,医疗保健就业人数增长相对较快。根据劳工统计局(BLS)的报告,在过去的一年中,他们为非农就业增长做出了巨大的贡献。 但是,尽管最近就业增长强劲,但医疗保健就业人数似乎仍低于大流行前的趋势。这是否意味着该行业可以继续以最近的速度增加就业机会? 员工少于20人的规模较小的公司占动态医疗保健总就业人数的近一半,该部门占医疗保健的一半’去年的就业增长(图表2)和按员工人数计算的最大医疗保健子行业(图表3)。因此,我们认为,小企业面临的情况是了解医疗保健行业就业增长总体前景的关键。在这里,我们查看美国银行的内部数据以进行更深入的研究。 图表1:自2020年初以来,医疗保健就业水平一直低于大流行前的趋势,但在过去一年显示出复苏的迹象 医疗保健服务薪资交易,实际与趋势比较(指数,实际就业人数2月19日=100) 180Actual 趋势 160 140 120 100 80 图表2:2024年3月,门诊护理服务占医疗保健行业同比增长的近一半医疗保健行业和相关子行业的就业同比增长(实际) 900 600 300 0 60 2月19日2月20日2月21日2月22日2月23日2月24 日 资料来源:美国银行内部数据 资料来源:哈弗,BLS 医疗保健门诊护理服务 医院护理和住宅 Care 美国银行研究所 美国银行研究所 为什么医疗保健就业低于“趋势”? 医疗保健就业未能更快地缩小与大流行前趋势的差距的原因之一可能是难以采购劳动力。去年,收入分配低端工人的就业市场非常强劲,休闲和酒店等 高接触服务的就业增长很大。 LookingatBankofAmericasmallbusinessdata,wefindthatthehealthservicesindustryhasseenhighpayrollgrowthbutrelativelylowpayrollspendspertransactionextratoothersectors(Exhibit4).Growthinpayrollspendspertransactioncanbetakeas’工资增长。因此,这里的缓慢增长可能意味着一些工人被引诱到工资增长较高的部门,避免了医疗保健行业的就业。 这一发现与2023年美国国立卫生研究院的一项研究一致,该研究发现工资不足是职业倦怠和离开医学的最常见原因。此外,美国劳工组织指出,在医疗保健行业中,十分之八的工人是女性。在最近的一份出版物中,我们强调了育儿价格上涨是女性就业的逆风。 医疗保健行业工资增长放缓可能是由于医疗保健费用的报销方式。医疗保健提供者部分依赖政府计划和私人保险公司的报销。根据美国银行全球研究的数据,每年只有三分之一的私人保险合同续签,因此一些私人保险报销标准可能是在适度通胀或工资增长期间协商的。 总体而言,尽管最近医疗保健就业增长强劲,但这些论点表明,如果没有这些不利因素,医疗保健可能会更强劲。 图表3:截至2024年3月,门诊医疗服务在医疗保健部门的就业比例最高 按子行业分列的医疗保健行业就业份额(%) 60% 50% 40% 30% 20% 10% 0% 门诊护理服务医院护理和住宿护理 资料来源:哈弗,BLS 美国银行研究所 图表4:医疗保健服务的薪资交易增长较高,但每笔交易的薪资支出增长相对较低薪资交易同比增长%,与每笔交易的薪资支出同比增长%相比(截至2024年2月的3个月移动平均值) 卫生服务 住宿 20% 薪资交易增长 10% 0% 0%5%10%15%20% 每笔交易的工资支出增长 资料来源:美国银行内部数据 美国银行研究所 过了临时合同的高峰-正常化? 医疗保健是一个非常劳动密集型的行业。根据美国经济分析局(BEA)的数据,劳动力占该行业增加值的80%以上,而所有私营行业则接近50%( 图表5)。与此相一致,在美国银行内部小企业数据中,我们发现医疗保健服务是劳动力最密集的行业之一(图表6)。我们通过每个客户的工资交易的相对数量来定义劳动密集型。 结果,公司不得不用临时和合同工来填补长期雇员的短缺。我们可以使用美国银行内部小企业数据来分析该行业使用了多少合同工及其势头。 图表5:医疗保健的员工薪酬比所有行业标准产生的附加值要高得多员工薪酬占增加值的百分比 2 2 8 1 21 20 19 17 90医疗保健和社会援助所有私营行业 60 30 0 图表6:与特定行业相比,医疗服务行业的每个小企业客户的工资交易最多 选定行业的小型企业每个客户的平均薪资交易(按所有行业平均值指数=100) 更多劳动密集型Less劳动密集型 120 80 40 0 资料来源:哈弗,贝 亚美国银行研究所 资料来源:美国银行内部数据 美国银行研究所 图表7显示,医疗保健公司’2023年2月,合同工支出增长显著,同比增长60%–12倍的支出增长速度永久性工资。然而,今年,角色发生了逆转 ,合同工的支出率仅下降到2%,而工资增长了17%,比前一年增加了3倍以上。 我们认为,合同工的相对下降表明,医疗保健公司感受到的一些招聘压力正在缓解,特别是与工资支出的同时增加形成鲜明对比。 图表7:小企业在医疗行业承包商劳动力上的支出在2023年快速增长,然后在2024年低于工资支出增长与工资相比,承包商的小企业医疗保健支出(同比%,3个月移动平均值) 80% 2月24日2月23日 60% 40% 20% 0% 承包商 工资单 资料来源:美国银行内部数据 美国银行研究所 那么,对于医疗保健行业对整体就业增长的巨大贡献,这一切意味着什么?美国银行的数据显示,医疗保健行业的就业人数仍低于趋势,这表明有进一步就业增长的空间。但是我们发现合同支付正在缓解,这表明企业可能受到劳动力短缺的压力较小。这可能意味着未来的就业增长正常化 。 Methodology 选定的美国银行交易数据用于告知本报告中表达的宏观经济观点,应结合其他经济指标和公开信息加以考虑。在某些情况下,这些数据可能提供方向性和/或预测价值。使用的数据不全面;它基于聚合和匿名美国银行数据的选择,可能反映了可用数据的选择偏见和局限性。 任何小型企业付款数据代表小型企业客户使用存款帐户或小型企业信用卡的总支出。工资支付数据包括ACH(自动清算所)、账单支付、支票和电汇等渠道 。美国银行每个小企业客户的数据代表活跃的小企业客户的活动支出,这些客户拥有存款账户或小企业信用卡,并且每月至少有一笔交易。本报告中的小 企业包括美国银行内的商业客户,通常被定义为年销售收入低于5亿美元。 除非另有说明,否则数据不会根据季节性、处理天数或投资组合变化进行调整,并且可能会进行定期修订。 向以小型企业为重点的招聘公司支付的款项包括通过自动票据交换所(ACH)的直接存款以及通过信用卡和借记卡的付款。 关于接收支付的商家的数据通过由金融服务公司定义的商家分类代码(MCC)来识别和分类。数据使用专有方法从MCC映射到美国人口普查局也使用的北美行业分类系统(NAICS),以便按部门分类支出数据。支出数据也可以通过不使用MCC的其他专有方法进行分类。 有关用于汇总数据的方法的其他信息可根据要求提供。 贡献者 乔·瓦德福德 美国银行研究所经济学家 大卫·迈克尔·廷斯利 美国银行研究所高级经济学家 Sources 帕特里克·威廉姆斯 高级副总裁,负责分析、建模和洞察 冯奥斯汀 高级副总裁,负责分析、建模和洞察 SiddharthNagarkatti 高级副总裁,负责分析、建模和洞察 Disclosures 这些材料由美国银行研究所准备,仅提供给您用于一般信息。就这些材料参考美国银行的数据而言,这些材料并不旨在反映或指示,也不应被依赖为美国银行的经营结果、财务状况或业绩。美国银行研究所是一个智囊团,致力于发现推动商业和社会向前发展的强大见解。利用来自银行和世界各地的数据和资源,该研究所就经济,可持续性和全球转型提供了重要的原创性观点。除非另有明确说明,否则此处表达的任何观点或观点仅是美国银行研究所和列出的任何个人作者的观点或观点,而不是美国银行全球研究部门或美国银行公司或其附属公司和/或子公司(统称为美国银行)的任何其他部门的产品。这些材料中的观点可能与美国银行全球研究部或美国银行其他部门或部门表达的观点和意见不同。信息是从可靠的来源获得的,但美国银行不保证其完整性或准确性。意见和估计构成我们对这些材料日期的判断,如有更改,恕不另行通知 。本文所表达的观点不应被解释为对任何特定人士的个人投资建议,也不应被视为对特定人士的特定证券、金融工具、策略或银行服务的建议。本材料不构成美国银行或代表美国银行向任何人购买或出售任何证券或金融工具或从事任何银行服务的要约或邀请。这些材料中的任何内容都不构成投资,法律,会计或税务建议。 版权所有2024美国银行公司。保留所有权利。