消费者莫塞尔 : 当我们年轻的时候

AI智能总结

AI智能总结

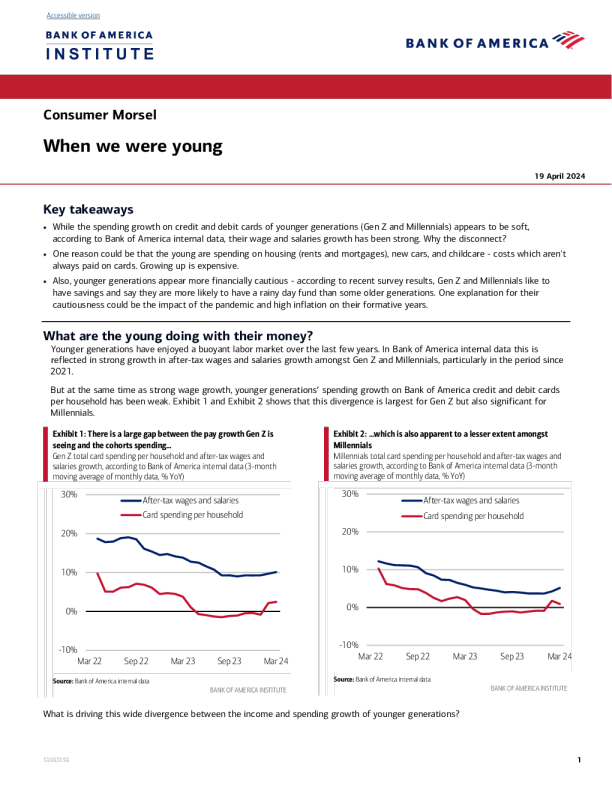

可访问版本 INSTITUTE 消费者Mosel 当我们年轻的时候 2024年4月19日 关键要点 根据美国银行内部数据,虽然年轻一代(Z世代和千禧一代)的信用卡和借记卡支出增长似乎疲软,但他们的工资和薪水增长强劲。为什么会脱节? 原因之一可能是年轻人在住房(租金和抵押贷款),新车和育儿上的支出-这些费用并不总是通过卡支付。长大是昂贵的。 此外,年轻一代在财务上显得更加谨慎-根据最近的调查结果,Z世代和千禧一代喜欢储蓄,并说他们比一些老一辈人更有可能拥有雨天基金。他们谨慎的一个解释可能是大流行和高通胀对他们成长时期的影响。 年轻人用他们的钱做什么? 在过去的几年中,年轻一代的劳动力市场蓬勃发展。在美国银行的内部数据中,这反映在Z世代和千禧一代的税后工资和薪金增长强劲增长,特别是 在2021年以来的时期。 但在强劲的工资增长的同时,年轻一代’每个家庭的美国银行信用卡和借记卡的支出增长一直很弱。图表1和图表2显示,这种差异对于Z世代来说是最大的,但对于千禧一代来说也是重要的。 图表1:Z世代看到的薪酬增长与人群支出之间存在巨大差距…… 根据美国银行内部数据(每月数据的3个月移动平均值,同比%),每个家庭的Z世代总卡支出和税后工资和薪金增长 30%每个家庭的税后工资和薪金卡支 出 20% 图表2:...这在千禧一代中也在较小程度上很明显 根据美国银行内部数据(每月数据的3个月移动平均值,同比%),千禧一代每个家庭的信用卡总支出和税后工资和薪金增长 30%每个家庭的税后工资和薪金卡支 出 20% 10%10% 0% -10% 3月22日9月22日3月23日9月23日3月24日 0% -10% 3月22日9月22日3月23日9月23日3月24日 资料来源:美国银行内部数据 美国银行研究所 资料来源:美国银行内部数据 美国银行研究所 是什么导致了年轻一代的收入和支出增长之间的巨大差异? 长大是昂贵的:钱用于住房,汽车和孩子 一种解释可能是,成长带来了昂贵的责任。许多Z世代和年轻的千禧一代家庭(18-35岁)越来越多地承担住房成本,支付房屋和/或汽车保险 ,并可能购买更大的车辆和用于育儿的支出。 与这些支出类别相关的许多交易都不是用信用卡和/或借记卡支付的。当我们使用美国银行内部数据来查看包括自动清算所(ACH)支付在内的更广泛的支付渠道的支出时,我们看到许多这些支付渠道的强劲增长‘非自由裁量’跨年轻年龄组的服务(图表3)。 图表3:随着年龄的增长,许多支出类别的支付增长强劲 ACH、电汇、借记卡和信用卡的每户支付增长(2024年第一季度,同比增长%) 20% Z世代年轻千禧一代 15% 10% 5% 0% 儿童保育 Utilities Rent抵押 汽车贷款 Home/汽车保险 资料来源:美国银行内部数据 美国银行研究所 根据美国人口普查局的数据,与住房相关的成本尤为重要,因为与老一辈相比,年轻群体最近搬家的可能性要大得多。图表4显示,自2021年以来 ,30%的15-34岁的自住家庭已经搬进了住房单元,而35-64岁的家庭只有不到10%。 图表4:与年龄较大的群体相比,年轻群体最近搬家的可能性要大得多 。 按搬进当前住房单元的年份划分的自住住户百分比(%) 50% 15-34岁35-64岁 40% 30% 图表5:自2020年以来房价大幅上涨在美国出售房屋的销售价格中位数($) 600,000 400,000 20% 10% 200,000 0% 2021年或2018to 2010to 2000to 1990to 更晚移动 2020 2017 2009 19990 20152017201920212023 资料来源:美国人口普查局 美国银行研究所 资料来源:美国人口普查局 美国银行研究所 最近的举动(许多可能与为工作或为儿童提供更多空间有关)意味着,与在2022年开始上涨之前获得固定抵押贷款利率的许多老一辈相比,年轻一代更容易面临更高的抵押贷款利率。同样,年轻的业主更容易受到房价上涨的影响。–根据美国人口普查局的数据,2023年第四季度售出的房价中位数为418K美元,而2020年第一季度为329K美元。 这些发现在租赁市场上是相似的:自2021年以来,超过一半的35岁以下的人已经搬进了他们的租赁单位,而35-64岁的人只有24%。虽然租金通胀现在正在下降(见4月消费者检查站),但搬家工人在过去几年面临着强劲上涨的租金。 年轻人也有一些财务谨慎的迹象? 虽然年轻一代经历的一些更高的工资增长似乎都花在了‘成长’(搬家,买车,生孩子等),他们是否也能够节省任何劳动力市场收益? 年轻一代的劳动力市场实力从2021年中期开始起飞,这一时期被称为‘伟大的辞职,’当换工作带来的工资收益似乎大幅增加时。尽管存款余额中位数仍比大流行前的水平高出40%,但从劳动力市场起飞期间以来的美国银行平均储蓄和检查余额的内部数据来看,Z世代平均储蓄余额有所上升,年轻千禧一代的增幅较小(图表6)。相比之下,在所有年龄段,这一时期的平均余额都在下降。因此,似乎有一些证据表明年轻一代。‘银行’在此期间,劳动力市场的一些收益。 图表6:Z世代的平均储蓄高于2021年初按世代划分的平均家庭储蓄和检查余额(2021年1月=100) 150 图表7:Z世代和年轻的千禧一代更有可能在雨天储蓄,而不是婴儿潮一代对问题“您是否有雨天或紧急基金”的调查答复?(每代占总数的百分比) GenZ年轻千禧一代所有年龄 70% 125 65% 10060% 7555% 501月21日1月22日7月22日1月23日1月24日 资料来源:美国银行内部数据 50% Z世代 年轻的千禧一代 年长的千禧一代 X世代 婴儿潮 美国银行研究所 资料来源:美国银行市场前景洞察研究(2024年4月) 美国银行研究所 但是年轻一代对储蓄也有特别的倾向吗?有趣的是,最新的2024年4月美国银行正当性市场景观洞察研究(‘洞察力研究’)表明,Z世代和年轻的千禧一代已经有一个相对较高的可能性‘雨天’基金成立(图表7)。2023年11月的洞察研究发现,近一半的Z世代表示,他们设立预算的原因是‘减轻压力,’明显高于总人口的比例。 可能是Z世代’在大流行以及随后的通货膨胀时期的形成经历使这一代人在财务上有些谨慎。例如,2023年“更好的金钱习惯”研究发现,Z世代的四分之三(73%)的成员表示,由于价格上涨,他们改变了消费习惯。而Z世代的大多数(52%)感到有信心’在实现他们的财务目标的轨道上,不到一半(48%)完全或甚至大部分财务独立,可能会得到父母的帮助来支持他们。 储蓄会促进消费者支出吗? 尽管谨慎,年轻一代是否可以用他们的一些积蓄来增加支出,特别是在劳动力市场疲软的情况下?也许,尽管我们看到了一些警告。2023年11月的 Isights研究询问受访者他们储蓄的具体目的是什么,相对较大比例的Z世代和年轻的千禧一代表示,他们正在储蓄以偿还债务和买房,作为特别优先事项 (图表8)。根据Isights的调查,考虑到这些长期目标,人们可能不愿意动用储蓄来补充他们更多的日常支出,尽管年轻的千禧一代似乎也在为假期储蓄。 这些支出和储蓄决定会对整体经济产生重大影响吗?短期内可能不会那么多,因为年轻一代在美国消费者支出总额中的份额仍然相对较小(图9)。 然而,未来几年,美国银行全球研究指出,由于婴儿潮一代将财富转移给年轻一代,预计将发生巨大的财富转移,这意味着Z世代和千禧一代可能会越来越多地做出关键的支出和储蓄决定。 图表8:许多年轻一代说他们正在储蓄以偿还债务买房子 调查对以下问题的回应:“如果有的话,您目前正在为以下哪些事情存钱 ?”(占回应的百分比) 40.0% GenZ年轻千禧一代总体 图表9:35岁以下儿童目前在美国整体消费者支出中所占比例相对较小按年龄划分的消费支出总额份额(%) 25% 20% 30.0% 20.0% 10.0% 0.0% 15% 10% 5% 0% <25yrs 25-34 yrs 35-44yrs45-54 yrs 55-64 yrs >65岁及以上 资料来源:美国银行适当市场格局洞察研究(2023年11月) 美国银行研究所 资料来源:美国劳工统计局(BLS) 美国银行研究所 Methodology 选定的美国银行交易数据用于告知本报告中表达的宏观经济观点,应结合其他经济指标和公开信息加以考虑。在某些情况下,这些数据可能提供方向性和/或预测价值。使用的数据不全面;它基于聚合和匿名美国银行数据的选择,可能反映了可用数据的选择偏见和局限性。 任何付款数据代表美国零售、优先、小企业和财富管理客户的存款账户或信用卡的汇总支出。汇总支出包括信用卡、借记卡、ACH、电汇、账单支付、业务/点对点、现金和支票总额。 任何小型企业付款数据代表小型企业客户使用存款帐户或小型企业信用卡的总支出。工资支付数据包括ACH(自动清算所)、账单支付、支票和电汇等渠道 。美国银行每个小企业客户的数据代表活跃的小企业客户的活动支出,这些客户拥有存款账户或小企业信用卡,并且每月至少有一笔交易。本报告中的小 企业包括美国银行内的商业客户,通常定义为年销售收入低于5亿美元。 除非另有说明,否则数据不会根据季节性、处理天数或投资组合变化进行调整,并且可能会进行定期修订。总卡支出增长率和每户卡支出增长率之间的差异可以通过以下原因来解释: 1.我们的样本中活跃持卡人数量的增长部分推动了总体总卡支出的增长。这可能是由于客户群的增加或不活跃的客户更频繁地使用他们的卡。 2.每户家庭的信用卡支出增长仅着眼于每月使用美国银行卡完成至少五笔交易的家庭。每个家庭的支出增长隔离了样本量变化的影响,这可能与潜在的经济势头无关,以及活跃用户的潜在支出波动。 3.总体总卡支出包括小额名片支出,而每个家庭的卡支出则不包括。 4.由于使用处理日期(总卡支出)与交易日期(每个家庭卡支出)的差异。 5.其他差异,包括由于年轻人进出父母而导致的家庭构成’COVID期间的房子。 任何基于美国银行内部数据的家庭消费者存款数据都是通过匿名和汇总来自美国银行在美国的消费者存款账户的数据,并在高度汇总的水平上分析这些数据而得出的。每当引用家庭储蓄和检查余额中位数时,数据都是基于从2019年1月到显示的最当月数据的所有月份都有消费者存款账户(检查和/或储蓄账户)的固定家庭群体。 美国银行每个家庭的信用卡/借记卡总支出仅包括活跃的美国家庭的支出。数据集中仅包括每月至少进行五笔交易的消费者卡持有者。公司卡的支出不包括在内。关于接收支付的商家的数据通过由金融服务公司定义的商家分类代码(MCC)来识别和分类。数据使用专有方法从MCC映射到美国人口普查局也使用的北美行业分类系统(NAICS),以便按部门分类支出数据。支出数据也可以通过不使用MCC的其他专有方法进行分类。 世代,如果讨论,定义如下: 1.Z世代,1995年以后出生 2.年轻的千禧一代:1989-1995年出生 3.千禧一代:1978-1988年出生 4.X世代:1965-1977年出生 5.婴儿潮:1946-1964 6.传统主义者:1946年前 2023年更好的金钱习惯研究方法 这项调查于8月15日进行–28,2023由益普索以英语和西班牙语编写,基于1,156名普通人群成年人(18岁或18岁以上)的全国代表性概率样本 和1,167名Z世代成年人(18-26岁)的部分重叠样本,其中包括122名来自非概率样本的Z世代成年人。这项调查主要使用益普索知识小组进行® ,代表美国成年人口的最大和最完善的基于在线概率的面板。在95%的置信水平下,一般人群样本的抽样误差幅度为+/-3.6个百分点。 贡献者 大卫·迈克尔·廷斯利 美国银行研究所高级经济学家 Sources 莱利·菲利乌斯 数据、数字和全球营销副总裁 Disclosures 这些材料由美国银行