计算机行业动态报告:服务器超预期关键:大周期底部拐点

AI智能总结

AI智能总结

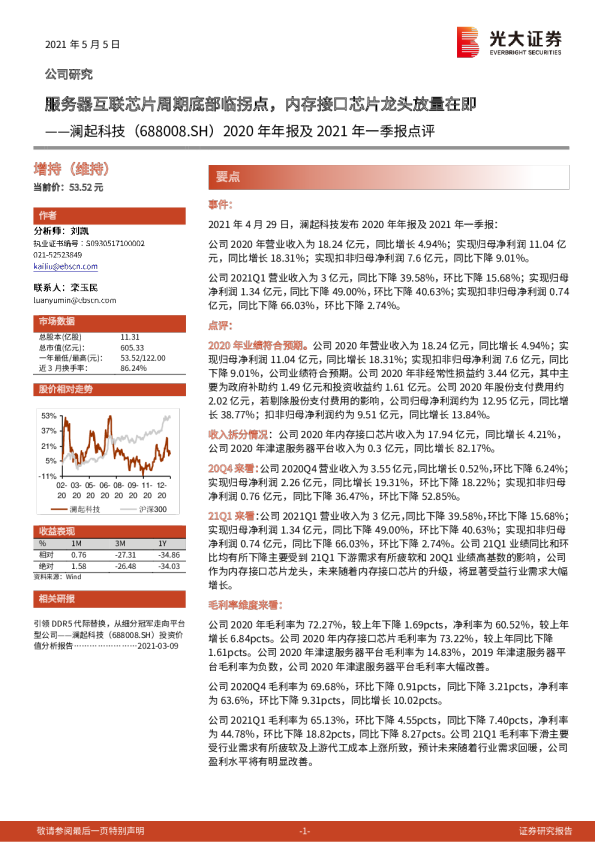

多维度数据印证,算力产业链需求高景气。中国算力建设23年下半年开始加速,服务器厂商营收利润普遍回暖。1)以服务器龙头浪潮信息为例,23Q3、23Q4、24Q1三个季度,公司营收同比增速分别为30%、6%、87%,逆转上半年营收下滑的趋势;而公司23Q4归母净利润/扣非净利润同比增速分别为86%/103%,24Q1归母净利润同比增长64%,利润端同样开始加速逆转。2)以全球BMC龙头信骅为参考,信骅2024Q1营收实现51.40%的同比增长,同时根据公司官网披露的内容 ,2024年1-5月份营收同比增速分别为64.35%/30.92%/58.99%/82.40%/92.40%。 原材料涨价与周期底部共振,通用服务器有望超预期增长。全球视角下:服务器行业具备一定周期性,2018、2022年是两轮高点。回顾全球服务器市场过去10年的表现,整体市场规模自2014年509亿美元增长至2023年1362亿美元,CAGR达到11.5%。服务器行业有一定的周期性,在16-18年、21-22年呈现高速增长态势,背后是科技革命带来的浪潮与原材料涨价带来的周期性波动。当下与2022年类似,原材料价格上涨与服务器周期底部共振,引发通用服务器购置需求释放。进入2024年,服务器市场再次呈现加速增长的趋势,以存储为代表的原材料价格上涨,有望驱动互联网厂商增加服务器购置需求。 类比15-18年,AI有望驱动算力建设迎来新一轮周期。当下AI技术迭代日新月异,国产大模型在近期再度呈现“百花齐放”的局面,阿里、百度等传统巨头持续迭代更新,国产AI芯片正在成为新的需求增量。以算力产业链的重要环节服务器为视角,我们复盘服务器行业2016-2022年以来的表现,能够看到在移动互联网高速发展的2016-2018年间,中国服务器市场迎来高速发展时期,科技高速迭代对算力需求层面而言是最显著的催化剂。 投资建议:以浪潮信息、工业富联、光模块产业链为代表,观察2023年、2024Q1财报,相关上市公司业绩强势反转印证算力行业需求的高景气;海外AI巨头微软、谷歌发布最新季度财报,并再一次强调算力资本开支的增长态势;考虑到GPU供应问题带来的中美算力投资周期错位,2024年国内算力建设或是最确定主线。建议关注浪潮信息、工业富联、中科曙光、中国长城、紫光股份等国产AI服务器厂商以及寒武纪、海光信息等国产AI芯片标的等。 风险提示:行业竞争加剧风险、中美贸易政策变化风险、下游需求增速放缓、汇率波动较大影响原材料采购。 重点公司盈利预测、估值与评级 1国内算力需求或是今年最确定主线 1.1服务器产业链迎来底部反转的机遇 中国AI算力建设23年下半年开始加速,以浪潮信息为代表的服务器厂商营收利润普遍回暖。以OpenAI引领的生成式人工智能的科技浪潮,带动了AI算力投资的快速增长,而由于高端GPU的供应瓶颈问题,海外地区的AI算力需求在2023年上半年优先得到满足。而随着供应问题缓解,国内AI算力建设的需求有望加速释放。以AI服务器龙头浪潮信息为例,23Q3、23Q4、24Q1三个季度,公司营收同比增速分别为30%、6%、87%,逆转上半年营收下滑的趋势;而公司23Q4归母净利润/扣非净利润同比增速分别为86%/103%,24Q1归母净利润同比增长64%,利润端同样开始加速逆转。 表1:中国算力产业链上市公司23Q1-24Q1单季度业绩表现 BMC:服务器前瞻指标显示行业景气度迎来周期性拐点。芯片把持服务器命门,其龙头企业信骅科技的月度营收可作为服务器及算力景气度的前瞻指标。BMC全称为基板管理控制器(Baseboard Management Controller)是用于监控和管理服务器的专用控制器,一般而言,每一个服务器都会配置一个BMC,服务器集群一般使用BMC指令进行大规模无人值守操作,BMC是一个独立的系统,它不依赖与系统上的其它硬件(比如CPU、内存等),也不依赖于BIOS、OS。因此BMC芯片的增速和服务器的增速成正相关,信骅科技作为全球领先的BMC芯片供应商,月度营收数据可作为服务器市场的前瞻指标。 图1:BMC芯片在服务器中系统及其功能展现 信骅2024Q1营收实现51.40%的同比增长,展现服务器整体景气度的复苏预期。信骅科技进入2024以来业绩强势反弹, 2024M5 营收4.35亿元新台币,连续五个月份同比增长率转正,分别为64.35%/30.92%/58.99%/82.40%/92.40%,2024Q1实现营收10.14亿元新台币,同比增长51.40%。展望未来,目前正值AI GPU服务器产品转型期,半导体时报预计信骅第二季营收将环比增长5~12%,信骅2024年BMC出货量从860万套增加到910万套。 图2:信骅(5274.TWO)2014-2024年月度营业收入及同比增速 图3:信骅2020-2024年月度营收比较 回顾大厂资本开支周期变化,2023年进入底部。2015-2023年间科技大厂加大资本开支,助推AI算力产业链景气度不断攀升。资本开支增长反映过去算力需求强劲,算力产业链景气度持续。1)海外四大CSP,2015-2023年间亚马逊和META为资本开支增幅最大,对应CAGR分别为35.69%/34.65%,谷歌与微软也同期实现15%以上的CAGR,在2018和2020达到峰值,符合服务器市场规模的整体走势。2)对于国内互联网厂商,中国云厂商(BAT)资本开支修复速度弱于海外,4Q23呈现改善趋势,但仍未恢复到2020年的资本开支水平。 图4:2015-2023年BAT及海外云厂商资本开支情况 AI浪潮引发算力军备竞赛,海外云厂商24年预计均加大资本开支。海外方面,北美四大CSP资本支出回升趋势显著,2024 Q1四大CSP合计资本支出433亿美元,同比增长28.33%。2023年Q4,微软、谷歌、亚马逊以及Meta合计资本支出为422亿美元,同比增长5.1%,结束连续三个季度的下滑。 根据四大CSP近季度电话会议,以Meta为代表的四大CSP上调24年资本开支。1)微软表示24年每个季度的资本支出将持续增加;2)亚马逊表示,公司将在密西西比州投资100亿美元建设两个数据中心,这将成为该州历史上最大的资本投资项目,24Q2~24Q4资本支出预计比24Q1更高;3)Meta将24年全年资本支出从300~370亿美元上调至350~400亿美元。 图5:2022Q1-2024Q1北美四大云厂商资本开支变化(单位:亿美元) 国内方面,中国云厂商(BAT)资本开支2024年有望进入拐点,腾讯24Q1资本支出143.6亿元(yoy+226%),阿里24Q1资本支出净增加77亿元,集中于GPU、服务器领域。具体来看,1)百度表示2024资本支出将低于2023,其原因在于2023年进行了一次大额采购,芯片库存足以应对未来1、2年的训练,且2024年国内高性能芯片的供应有限。2)阿里2024Q1资本支出增加77亿元人民币,反映对阿里巴巴云智能基础设施的投资。3)腾讯2024Q1资本支出143.6亿元,主要用来购买GPU芯片、服务器。 图6:2015-2023国内互联网大厂BAT资本开支情况(亿美元) 1.2复盘:通用服务器带动周期反转,AI引发军备竞赛 全球视角下:服务器行业具备一定周期性,2018、2022年是两轮高点。回顾全球服务器市场过去10年的表现,整体市场规模自2014年509亿美元增长至2023年1362亿美元,CAGR达到11.5%。出货量自2014年923万台增长至2022年1517万台,整体增长64%。服务器行业有一定的周期性,在16-18年、21-22年呈现高速增长态势,背后是科技革命带来的浪潮与原材料涨价带来的周期性波动。 图7:2014-2023年全球服务器市场规模及增速 图8:2014-2022年全球服务器出货量及增速 中国地区视角:高增速市场,2023年呈现加速趋势。回顾中国服务器市场,在过去14-23年间保持18%的CAGR,市场规模自2014年68亿美元增长至2023年308亿美元。中国服务器市场同样具备显著的周期性,2015-2018年受益于移动互联网的兴起,服务器市场呈现加速增长趋势。而进入2023年,得益于AI大模型和边缘计算带来的新兴技术兴起,中国服务器市场增速出现拐点。 图9:2014-2023年中国服务器市场规模及增速 图10:2014-2023年中国服务器出货量及增速 当下与2022年类似,原材料价格上涨引发通用服务器购置需求释放。进入2024年,服务器市场再次呈现加速增长的趋势,从中国算力产业链上市公司Q1业绩,以及中国台湾地区信骅公司月度营收数据变化可以印证。以存储为代表的原材料价格上涨,有望驱动互联网厂商增加服务器购置需求,以应对成本上涨带来的压力。 存储市场的上行周期在2024到来,Gartner此前报告指出,存储芯片需求在2024年将强劲复苏,营收预估将大幅增长66.3%。Gartner的预测趋势在2024Q1得到了一定印证,众多存储界巨头都宣布了涨价。 1)在DRAM产品中,早在2023年11月份指标性产品DDR48Gb批发价(大宗交易价格)为每个1.65美元左右,环比上涨11%,为2021年6月以来首度呈现上涨,这一趋势持续至2024年Q2。2)在NAND产品中,2024年伊始,NAND闪存价格开启持续上涨,第一季度整体上涨23-28%,据Gatner预计第二季度NAND产品还会上涨13-18%。 图11:2022-2024年部分UFS、SSD产品均价及其变动情况(美元) 2024Q2服务器上游原材料厂商(芯片、存储、SSD)公布提价计划。1)三星:据BusinessKorea报道,三星拟在Q2上调企业级SSD价格20%-25%,旨在扭转自2023年以来的下跌趋势。最初,三星计划较上一季度提价约15%。但由于需求高于预期,三星决定扩大提价幅度。2)西部数据:2024年4月9日,西部数据已经正式向其客户发函,通知将调整NAND闪存和硬盘产品价格。2024年第二季度将继续调整闪存和硬盘产品的价格,其中一些变动将立即生效。3)希捷:机械硬盘大厂希捷科技近日也向客户发出涨价函,宣布将对新订单和超出先前承诺数量的需求立即进行涨价。 图12:2023.06-2024.06 NAND及DRAM价格指数 AI带来的科技革命与大厂自研芯片共振,长期看服务器产业有望复刻15-18年表现。当下AI技术迭代日新月异,国产大模型在近期再度呈现“百花齐放”的局面,阿里、百度等传统巨头持续迭代更新。以算力产业链的重要环节服务器为视角,我们复盘服务器行业2016-2023年以来的表现,能够看到在移动互联网高速发展的2016-2018年间,中国服务器市场迎来高速发展时期,科技高速迭代对于算力需求的层面是最显著的催化。 图13:2016-2023年中国服务器市场情况 图14:2016-2023年浪潮信息营收情况 2投资建议 浪潮信息发布2023年、2024Q1财报,业绩强势反转印证算力行业需求的高景气;海外AI巨头微软、谷歌发布最新季度财报,并再一次强调算力资本开支的增长态势;考虑到GPU供应问题带来的中美算力投资周期错位,2024年国内算力建设或是最确定主线。建议关注:AI算力产业链:受益于人工智能加速发展,算力建设有望持续升级,建议关注浪潮信息、工业富联、中科曙光、中国长城、紫光股份等国产AI服务器厂商以及寒武纪、海光信息等国产AI芯片标的等。 表2:重点公司盈利预测及评级 3风险提示 1)行业竞争加剧的风险。算力行业景气度持续加速,2024年以通用服务器为核心驱动有望推动产业链周期加速,而行业需求旺盛有可能引发行业价格战加剧,进而影响公司整体的收入以及毛利率情况。 2)中美贸易政策变化风险。服务器行业需要采购大量海外科技巨头的芯片,当前中美贸易政策存在一定的不确定性,可能会对相关企业采购芯片等原材料产生一定的不利影响。 3)下游需求增速放缓