大型光储优势稳固,产品市场多维布局助力再腾飞

AI智能总结

AI智能总结

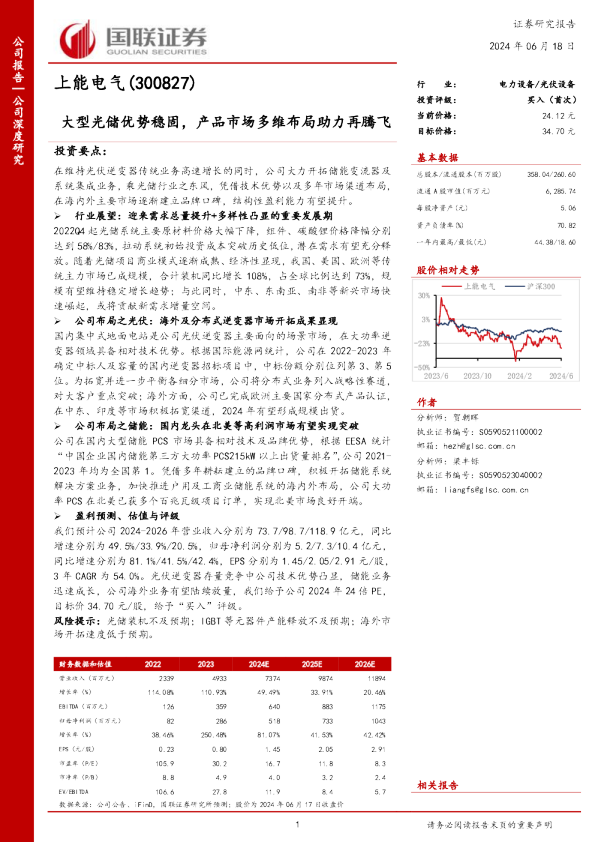

在维持光伏逆变器传统业务高速增长的同时,公司大力开拓储能变流器及系统集成业务,乘光储行业之东风,凭借技术优势以及多年市场渠道布局,在海内外主要市场逐渐建立品牌口碑,结构性盈利能力有望提升。 行业展望:迎来需求总量提升+多样性凸显的重要发展期 2022Q4起光储系统主要原材料价格大幅下降,组件、碳酸锂价格降幅分别达到58%/83%,拉动系统初始投资成本突破历史低位,潜在需求有望充分释放。随着光储项目商业模式逐渐成熟、经济性显现,我国、美国、欧洲等传统主力市场已成规模,合计装机同比增长108%,占全球比例达到73%,规模有望维持稳定增长趋势;与此同时,中东、东南亚、南非等新兴市场快速崛起,或将贡献新需求增量空间。 公司布局之光伏:海外及分布式逆变器市场开拓成果显现 国内集中式地面电站是公司光伏逆变器主要面向的场景市场,在大功率逆变器领域具备相对技术优势。根据国际能源网统计,公司在2022-2023年确定中标人及容量的国内逆变器招标项目中,中标份额分别位列第3、第5位。为拓宽并进一步平衡各细分市场,公司将分布式业务列入战略性赛道,对大客户重点突破;海外方面,公司已完成欧洲主要国家分布式产品认证,在中东、印度等市场积极拓宽渠道,2024年有望形成规模出货。 公司布局之储能:国内龙头在北美等高利润市场有望实现突破 公司在国内大型储能PCS市场具备相对技术及品牌优势,根据EESA统计“中国企业国内储能第三方大功率PCS215kW以上出货量排名”,公司2021-2023年均为全国第1。凭借多年耕耘建立的品牌口碑,积极开拓储能系统解决方案业务,加快推进户用及工商业储能系统的海内外布局,公司大功率PCS在北美已获多个百兆瓦级项目订单,实现北美市场良好开端。 盈利预测、估值与评级 我们预计公司2024-2026年营业收入分别为73.7/98.7/118.9亿元,同比增速分别为49.5%/33.9%/20.5%,归母净利润分别为5.2/7.3/10.4亿元,同比增速分别为81.1%/41.5%/42.4%,EPS分别为1.45/2.05/2.91元/股,3年CAGR为54.0%。光伏逆变器存量竞争中公司技术优势凸显,储能业务迅速成长,公司海外业务有望陆续放量,我们给予公司2024年24倍PE,目标价34.70元/股,给予“买入”评级。 风险提示:光储装机不及预期;IGBT等元器件产能释放不及预期;海外市场开拓速度低于预期。 投资聚焦 公司采取“光储协同”发展策略,公司在国内光伏地面电站逆变器业务及大型储能PCS领域处于相对竞争优势地位,同时积极拓展分布式光伏、储能系统以及海外市场,产品矩阵健全,实现场景全覆盖,有望凭借技术、品牌优势实现快速扩张。 核心逻辑 经历2023年至今的组件、锂电池等光伏、储能系统重要原材料价格的大幅降低,光伏和储能系统初始投资成本突破历史低位,潜在需求有望陆续释放。 短期来看,国内市场2023年光伏装机需求超预期增长,鉴于较高基数,预计2024年国内光伏装机需求增速将趋缓,逆变器行业竞争特点由增量转为存量,技术成本优势有望在竞争中凸显;海外市场光储需求增速不减,公司重点突破北美、中东、东南亚等市场,前些年布局有望迎来收获期。 长期来看,在全球双碳大趋势下,光伏和储能行业高景气有望延续,公司技术和品牌相对优势突出,积极拓展分布式市场及海外业务,有望实现全球销售渠道的逐步完善,或将有效应对行业波动,并持久提高盈利规模。 创新之处 我们通过行业需求结构变化与公司业务结构变化规划两个方向入手,分析公司对业务战略布局的前瞻性、合理性,以及竞争力的体现方面。 盈利预测、估值与评级 我们预计公司2024-2026年营业收入分别为73.7/98.7/118.9亿元,同比增速分别为49.5%/33.9%/20.5%,归母净利润分别为5.2/7.3/10.4亿元,同比增速分别为81.1%/41.5%/42.4%,EPS分别为1.45/2.05/2.91元/股,3年CAGR为54.0%。光伏逆变器存量竞争中公司技术优势凸显,储能业务迅速成长,公司海外业务有望陆续放量。综合运用绝对估值法与相对估值法两种估值方法,我们给予公司2024年24倍PE,目标价34.70元/股,给予“买入”评级。 投资看点 短期催化因素:公司在分布式及海外市场的多年产品认证及品牌渠道布局有望在2024年得到成果体现。 长期看好原因:双碳背景下光伏储能高景气有望延续,公司全球市场光伏储能双赛道布局逐渐完善,产品技术优势前提下,应对市场波动能力逐渐提升。 1.光储业务协同发展的优质企业 1.1多年技术沉淀打造丰富产品矩阵 上能电气是专注于电力电子产品研发、制造与销售的高新技术企业。公司主营产品包括光伏逆变器、储能变流器、有源滤波器、低压无功补偿器等,并提供光伏发电系统和储能系统的集成业务。公司主营产品光伏逆变器、储能PCS的产品矩阵较为完备,实现较广功率覆盖,支持多种应用场景,出货规模处于行业领先水平。根据S&P Global数据,公司2022年逆变器出货全球排名第八;根据CNESA数据,公司储能PCS在国内市场2021、2022年出货量排名第一,2023年排名第二;根据EESA统计“中国企业国内储能第三方大功率PCS215kW以上出货量排名”,公司2021-2023年均为全国第一。 图表1:上能电气主要光伏逆变器、储能变流器产品分主要应用 图表2:公司其他主营业务产品 立足设备产品与国内市场,有序向系统业务与海外市场扩展。公司成立于2012年,前身为无锡上能新能源有限公司,2015年整体变更为股份公司,2020年在深交所挂牌上市。2012-2014年,公司推出大功率集中式光伏逆变器作为公司的主力产品。 2014年,公司整合世界500强艾默生能源在中国境内的光伏逆变器相关业务,综合实力进一步提升。2017年,公司开始着力布局储能业务,进军储能市场,同年开始布局海外业务,建立海外营销及服务网。公司持续扩大产能,现有江苏无锡、宁夏吴忠和印度班加罗尔等多处生产基地。 图表3:公司发展历程重要事件梳理 公司股权结构较稳定,实际控制人控股合计27.43%,前十大股东合计持股52.15%。 吴强先生为公司控股股东、实际控制人,吴超先生为其一致行动人,二人为父子关系,吴强先生担任公司董事长,吴超先生担任公司董事。截至2024年3月31日,吴强先生直接持有公司7247.8万股的股份,直接持股比例为20.24%;此外,吴强先生通过持有朔弘投资、云峰投资、华峰投资、大昕投资出资份额,对公司间接持股6.78%; 合计27.02%。吴超先生亦持有朔弘投资4.90%出资份额,对公司间接持股0.41%。 图表4:公司股权结构图(2024年一季报) 图表5:公司前十大股东明细(2024年一季报) 公司注重研发创新,核心技术人员受股权转让,股权激励计划彰显发展信心。据公司招股说明书披露,为引进研发团队,公司股东将20%的股权转让给研发团队,由研发团队代表李建飞持有。20%的股权中5%系李建飞本人持有,12.5%系代已到位的6名核心技术人员持有,另外2.5%股权为吴强拟预留给未来引进的其他研发人员。 公司于2022年9月向171名激励对象首次授予限制性股票377.8万股,激励对象包括董事、中高级管理人员、核心技术/业务人员等。激励计划的业绩考核要求为以2021年为基数,2022/2023/2024年营业收入增长率不低于50%/100%/150%,或者净利润增长率不低于30%/60%/90%,前两个归属期均已满足业绩考核目标。 图表6:公司股权激励业绩考核目标 1.2市场多元开拓助力业绩高速增长 光伏逆变器是公司传统主力业务,储能变流器及系统集成业务快速成长。光伏逆变器产品销售收入是公司长期主要收入来源,该业务在2021-2023年实现营收8.8/12.2/28.8亿元,同比增速分别为-1.1%/38.6%/135.1%,营收占比分别为80.8%/52.4%/58.4%。公司光储业务协同发展,随着配储政策从国家到地方陆续落地、储能收益模式逐渐清晰,储能业务快速成长,2021-2023年储能变流器及系统集成业务实现营收1.4/10.2/19.3亿元,同比增速分别为135.3%/621.9%/88.6%,营收占比分别为13.0%/43.7%/39.1%。 图表7:2019-2023公司业务营收占比变化情况(%) 图表8:2023年公司主营业务收入占比(%) 立足产品技术优势,经多年市场耕耘,乘行业东风公司业绩快速增长。2021-2023年公司实现营业收入10.9/23.4/49.3亿元,同比增速分别为8.8%/114.1%/110.9%; 实现归母净利润0.6/0.8/2.9亿元,同比增速分别为-23.9%/38.5%/250.5%。2021年,晶硅产品价格上涨导致部分光伏项目延期装机,同时IGBT等原材料供应紧张、价格上涨,使得逆变器生产成本上升,另外开拓市场阶段研发、销售费用增加,对公司业绩影响较大。2022年至今,国内光伏和储能装机需求的快速增长,海外市场开拓逐步推进,公司相关业务发展迅速,拉动整体业绩持续高速增长。 图表9:2019-2023公司营业总收入及同比增速(亿元、%) 图表10:2019-2023公司归母净利润及同比增速(亿元、%) 2.光伏行业:需求方兴未艾,逆变器格局不断优化 2.1组件降价激发潜在光伏装机需求 近年来国内外光伏装机规模持续高速增长。在“双碳”战略目标背景下,全球能源加速转型,我国是全球光伏装机重要市场。2023年硅料价格整体下行,带动下游组件价格大幅下降,过去两年高价格情况下被抑制的光伏装机需求得到释放,根据IEA统计,2023年全球光伏新增直流侧装机规模420GW,同比增长85%。2024年初至今,晶硅价格继续下探,当前光伏电站经济性进一步凸显,让我们看到装机需求继续突破天花板的可能性。 图表11:全球历年新增光伏装机规模(GW,%) 国内是全球主要光伏装机需求市场,集中式和分布式装机齐头并增。历史上政策驱动阶段,集中式地面电站是我国光伏装机主力,随着光伏产业的成熟、整县推进政策的推动,以及经济性价值被不断挖掘,近年来分布式装机高速增长;与此同时,风光大基地建设将为近年光伏地面装机规模形成有力支撑。2023年国内实现新增光伏并网规模216.3GW,同比增长148.0%,其中集中式并网120.0GW,同比增长230.7%,占比55.5%;分布式并网96.3GW,同比增长88.4%,占比44.5%。 图表12:国内历年新增光伏并网规模(GW,%) 图表13:国内历年集中式和分布式并网占比(%) 组件价格下降阶段或接近尾声,光伏装机需求有望大量释放。随着硅料产能陆续投放,2023年硅料价格进入下行通道,带动晶硅产业链各个环节价格下降,近期组件价格不断突破历史新低。根据Infolink Consulting数据,2024年6月初国内N型TOPCon组件均价约0.88元/W,相对去年同期下降43%。我们预计组件价格进一步下降的空间已经很小,随着组件价格企稳,国内装机需求有望释放。 图表14:硅料价格波动趋势(元/kg) 图表15:组件价格波动趋势(元/W) 组件功率持续提升,对逆变器性能要求进一步提高。N型时代已经来临,组件效率水平整体提升一个台阶,根据CPIA统计,182尺寸72片版型TOPCon组件(仅考虑正面效率)2023年平均功率达到580W,目前头部企业N型组件产品功率已来到600W甚至700W以上区间。更高的组件功率相应产生对更高功率逆变器的需求,2023年集中式逆变器单台主流功率为3200kW/台,同时3300kW/台、4400kW/台等型号也在市场销售;组串式逆变器(集中式电站用)单台主流功率为294kW/台,预计2024年将提升至300kW级以上。 图表16:行业逆变器平均单台功率变化(kW) 图表17:行业组件平均功率变化(W)