长城汽车深度跟踪报告:科技长城成长之道,新能源硬派越野 全品牌生态出海

AI智能总结

AI智能总结

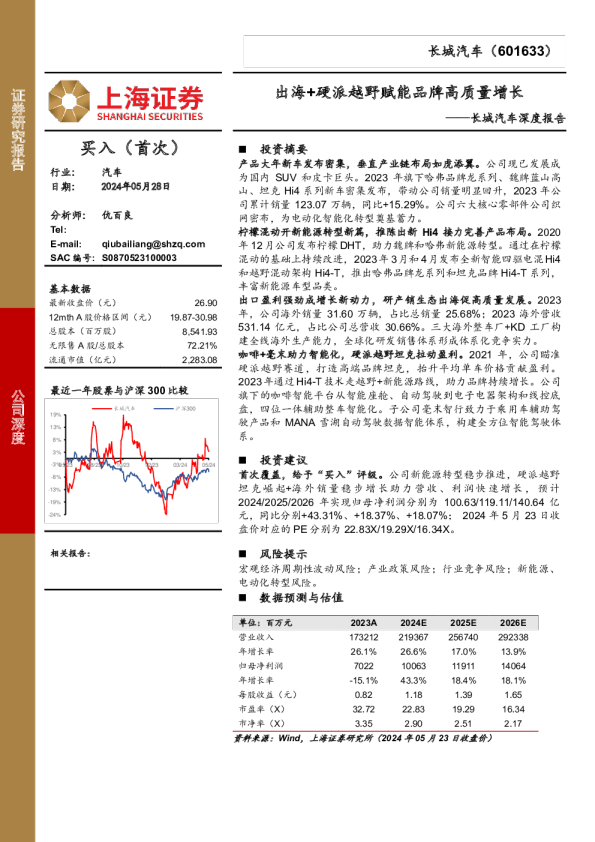

公司深度研究|长城汽车 科技长城成长之道:新能源硬派越野+全品牌生态出海 公司评级买入 长城汽车(601633.SH)深度跟踪报告 核心结论 证券研究报告 2024年06月12日 【核心结论】预计2024-2026年公司营业收入分别为2386/2868/3297亿元,同比+38%/+20%/+15%;归母净利润分别为132/156/173亿元,同比 +88%/+18%/+11%,对应当前股价PE16.3/13.8/12.4X。维持“买入”评级 【报告亮点】我们认为,伴随各品牌渠道整合完成,智能化节奏加速,公司仍将延续SUV品类优势,并逐步由家用经济拓展至高端豪华市场。同时, 股票代码601633.SH 前次评级买入 评级变动维持 当前价格24.66 近一年股价走势 未来新能源硬派越野放量+全品牌生态出海,有望激发公司成长新动能,驱长城汽车综合乘用车 沪深300 动品牌销量持续增长。 【主要逻辑】 新能源硬派越野成长可期,长城坦克定义行业新格局。公司在硬派越野车型赛道具备核心竞争力,Hi4-T技术赋能坦克品牌全系车型加速电动化,解决越野车型油耗核心痛点问题。坦克300作为子品牌核心车型,在20-30万元价格区间具备竞争优势,后续大规模上市后,有望成为品牌销量增长核心动 43% 33% 23% 13% 3% -7% -17% 2023-062023-102024-022024-06 力,帮助公司进一步巩固在硬派越野市场的优势地位。我们预计,公司2024 年硬派越野车型销量将达到27.5万辆,同比+53%。 整车出海大势所趋,长城开启生态出海新征程。公司聚焦“ONEGWM”战略,打造“整车制造+供应链体系”生态出海,2023年海外销量32万辆,同比+82%。目前,公司已在俄罗斯、泰国、巴西完成全工艺产能部署,全球KD工厂持续加码,预计2024/2025年海外销量47/60万辆,同比 +49%/+28%。此外,海外车型价格优势突显,2023年海外毛利率高出国内10.5pcts,预计未来随着海外销量占比提升,公司盈利能力有望持续向上。智能化节奏加速,技术赋能品牌成长。咖啡智能构建公司全域智能化解决方案,今年4月蓝山智驾版亮相北京车展,CoffeeOS3.0+全场景无图NOA年内正式量产上车,后续预计WEY+坦克品牌等中高端车型有望陆续搭载,品牌智能化水平全面进阶。 风险提示:新车型销量表现不及预期;新一轮车市价格战;海外销量表现不 分析师 齐天翔S0800524040003 13811763750 qitianxiang@research.xbmail.com.cn 联系人 彭子祺 13051468895 pengziqi@research.xbmail.com.cn 相关研究 长城汽车:坦克品牌延续高增,新能源越野+生态出海持续发力—长城汽车(601633.SH)2024年5月销量点评2024-06-05 及预期。 销量点评2024-05-07 核心数据 2022 2023 2024E 2025E 2026E 长城汽车:Q1业绩超预期,新能源&出海贡献核心增量—长城汽车(601633.SH)2024年一季报点评2024-04-25 营业收入(百万元) 137,340 173,212 238,611 286,807 329,686 增长率 0.7% 26.1% 37.8% 20.2% 15.0% 归母净利润(百万元) 8,266 7,022 13,193 15,563 17,337 增长率 22.9% -15.1% 87.9% 18.0% 11.4% 每股收益(EPS) 0.97 0.82 1.54 1.82 2.03 市盈率(P/E) 26.0 30.6 16.3 13.8 12.4 市净率(P/B) 3.3 3.1 2.6 2.2 1.9 长城汽车:海外销量再创新高,高端品类持续发力—长城汽车(601633.SH)2024年4月 数据来源:公司财务报表,西部证券研发中心 索引 内容目录 投资要点7 关键假设7 区别于市场的观点7 股价上涨催化剂8 估值与目标价8 长城汽车核心指标概览9 一、新能源&全球化新时代,技术赋能品牌成长之路10 1.1品牌:聚焦“ONEGWM”资源整合,五大品牌差异化战略协同10 1.1.1哈弗品牌:深耕家用经济品类,打造全球SUV专家11 1.1.2坦克品牌:国内硬派越野领导者,Hi4-T赋能新能源越野加速向上13 1.1.3WEY品牌:定位高端智能新能源,蓝山+高山构建新一轮产品旗舰14 1.1.4欧拉品牌:Allin女性赛道,实现A0到C级纯电市场全覆盖16 1.1.5长城皮卡:长城炮打造全球皮卡新标杆,品牌连续26年内销&出口销冠17 1.2技术:全域进击森林生态体系,技术赋能品牌成长之路18 1.2.1混动技术:首创智能四驱电混Hi4/Hi4-T,深耕城市SUV+越野SUV市场19 1.2.2纯电动技术:孵化蜂巢生态链,自研新能源三电及超充系统21 1.2.3咖啡智能:全域智能化解决方案,CoffeeOS3+全场景NOA+GEEP5.0加速上车 ...............................................................................................................................................22 1.2.4氢能技术:全产业链核心技术布局,氢柠技术打造车规级氢动力全场景解决方案 ...............................................................................................................................................24 1.3财务分析:新能源&出海高增驱动业绩反转,盈利能力稳健提升25 1.4股价复盘:强势产品系列+行业高景气度为公司股价上涨核心驱动力27 二、新能源硬派越野成长可期,长城坦克定义行业新格局29 2.1新能源化+用户消费升级,重新定义硬派越野29 2.2新能源硬派越野放量将至,小众赛道成长可期30 2.2.1需求端:硬派越野市场成长空间广阔,国产崛起+多元化需求驱动增速回归30 2.2.2供给端:当前市场格局“一超多强”,自主&合资引领新一轮产品周期33 2.2.3新能源硬派越野放量将至,长城&比亚迪引领行业变革35 2.3长城汽车:坦克系列强势领跑,Hi4-T赋能车型矩阵加速扩容36 三、整车出海大势所趋,长城开启生态出海新征程41 3.1自主品牌强势崛起,新能源&性价比驱动出口高增41 3.2日韩车企为海外核心竞对,俄罗斯为中国品牌主战场42 3.2.1俄罗斯:市场恢复性增长阶段,中国品牌迎历史性机遇42 3.2.2泰国:日系品牌份额强势,中国品牌占比持续提升43 3.2.3澳大利亚:市场规模稳步提升,日韩品牌市占率较高44 3.2.4巴西:欧美车企主导市场,1Q24中国品牌市占率6.5%45 3.2.5沙特:市场规模稳步提升,日韩车企主导市场46 3.3长城汽车:聚焦“ONEGWM”战略,坚定生态出海新路径47 3.3.1海外销量持续高增,俄罗斯市场贡献核心增量47 3.3.2坚定生态出海体系,打造研、产、销一体化布局48 3.3.3海外价格优势突显,规模效应驱动公司盈利向上49 3.3.4销量前瞻:预计公司2024/2025年海外销量47/60万辆51 四、盈利预测及估值52 4.1盈利预测52 4.2估值与建议53 五、风险提示55 图表目录 图1:长城汽车核心指标概览图9 图2:长城汽车下属主要品牌10 图3:2013-2023年长城汽车销量(万辆)及同比增速11 图4:2023-2024年5月长城汽车各月销量(万辆)及同比增速11 图5:2016-2023年长城汽车海外销量情况11 图6:2020-2023年长城汽车新能源汽车销量情况11 图7:哈弗品牌在售车型矩阵图(万元)12 图8:2018-2023年哈弗品牌销量(万辆)及同比增速12 图9:2023-2024年5月哈弗品牌各月销量(辆)及同比增速12 图10:哈弗新能源专属、独立的销售服务渠道13 图11:2022年9月-2024年3月长城哈弗新能源车型销量(辆)13 图12:坦克品牌在售车型矩阵图(万元)13 图13:2021-2023年坦克品牌销量(万辆)及同比增速14 图14:2023-2024年5月坦克品牌各月销量(辆)及同比增速14 图15:WEY品牌车型系列迭代(万元)14 图16:2018-2023年WEY品牌销量(万辆)及同比增速15 图17:2023-2024年5月WEY品牌各月销量(辆)及同比增速15 图18:欧拉品牌车型迭代及后续车型规划(万元)16 图19:2018-2023年欧拉品牌销量(万辆)及同比增速17 图20:2023-2024年5月欧拉品牌各月销量(辆)及同比增速17 图21:长城皮卡在售车型矩阵图(万元)17 图22:2018-2023年长城皮卡销量(万辆)及同比增速18 图23:2023-2024年5月长城皮卡各月销量(辆)及同比增速18 图24:长城汽车森林生态体系框架18 图25:长城汽车Hi4技术体系19 图26:长城汽车Hi4技术拆解20 图27:长城柠檬DHT(四驱)与长城Hi4混动构型对比21 图28:长城汽车纯电技术体系22 图29:咖啡智能为整车提供全域智能化解决方案23 图30:毫末HPilot3.0硬件配置及主要场景功能23 图31:毫末乘用车智能驾驶产品布局23 图32:长城汽车电子架构迭代路径24 图33:长城汽车成立AILab24 图34:长城汽车氢能产业链布局24 图35:长城汽车氢能技术体系25 图36:2018-2024年Q1公司营收及同比增速25 图37:2018-2024年Q1归母净利润及同比增速25 图38:2018-2023年公司各业务占比情况26 图39:2018-2023年公司单车收入及毛利26 图40:2018-2024年Q1公司销售毛利率和净利率26 图41:2018-2024年Q1公司各项期间费用率26 图42:2018-2024年Q1可比公司毛利率对比27 图43:2018-2024年Q1可比公司净利率对比27 图44:长城汽车股价历史复盘28 图45:2018-2023年国内硬派越野车型销量及同比增速30 图46:2018-2023年进口VS合资VS国产硬派越野占比变化30 图47:2012-2022年全国自驾游人数占国内出游总人数比重30 图48:2023年各区域“自驾游”热度分布31 图49:2023年“自驾游”出行天数分布31 图50:2020-2023年国内硬派越野销量占SUV销量比重(万辆)32 图51:2020-2023年美国硬派越野销量占SUV销量比重(万辆)32 图52:2020-2023年俄罗斯硬派越野销量占SUV销量比重(万辆)32 图53:2020-2023年日本硬派越野销量占SUV销量比重(万辆)32 图54:2020年国内硬派越野品牌市占率情况33 图55:2023年国内硬派越野品牌市占率情况33 图56:2020年国内硬派越野车型市占率情况34 图57:2023年国内硬派越野车型市占率情况34 图58:2020-2023年新能源硬派越野销量及占比35 图59:2023年新能源硬派越野品牌市占率36 图60:2023年新能源硬派越野车型市占率36 图61:2018-2023年长城汽车硬派越野车型销量及同比增速(辆)36 图62:2023年1月到2024年3月长城汽车硬派越野车型销量(辆)36 图63:2023年7月至2024年3月长城新能源硬派越野销量(辆)37 图64:2018-2024年Q1长城汽车硬派越野车型出口表现(辆)