机器视觉迎来需求成长及国产替代浪潮,上游高端核心部件领航者充分受益

AI智能总结

AI智能总结

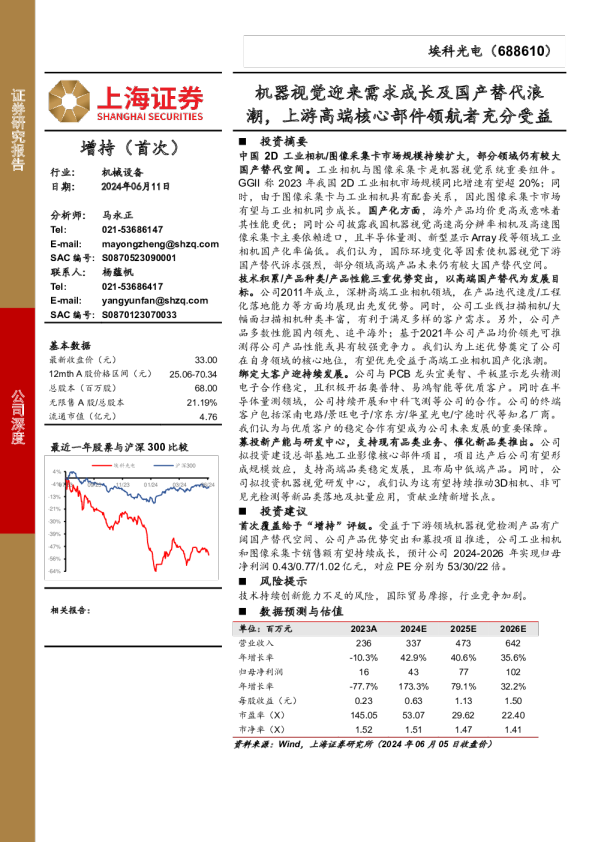

埃科光电(688610) 增持(首次) 研 证机器视觉迎来需求成长及国产替代浪券潮,上游高端核心部件领航者充分受益究投资摘要 报中国2D工业相机/图像采集卡市场规模持续扩大,部分领域仍有较大 告行业:机械设备 国产替代空间。工业相机与图像采集卡是机器视觉系统重要组件。 日期: 2024年06月11日 GGII称2023年我国2D工业相机市场规模同比增速有望超20%;同 时,由于图像采集卡与工业相机具有配套关系,因此图像采集卡市场 分析师:马永正 Tel:021-53686147 E-mail:mayongzheng@shzq.comSAC编号:S0870523090001 联系人:杨蕴帆 Tel:021-53686417 E-mail:yangyunfan@shzq.comSAC编号:S0870123070033 基本数据 最新收盘价(元)33.00 12mthA股价格区间(元)25.06-70.34 总股本(百万股)68.00 公无限售A股/总股本21.19% 司流通市值(亿元)4.76 深度 最近一年股票与沪深300比较 4% -4%07/2309/2311/2301/2403/2406/2413% 21% 30% 39% 47% 56% 64% 埃科光电沪深300 - - - - - - - 有望与工业相机同步成长。国产化方面,海外产品均价更高或意味着其性能更优;同时公司披露我国机器视觉高速高分辨率相机及高速图像采集卡主要依赖进口,且半导体量测、新型显示Array段等领域工业相机国产化率偏低。我们认为,国际环境变化等因素使机器视觉下游国产替代诉求强烈,部分领域高端产品未来仍有较大国产替代空间。技术积累/产品种类/产品性能三重优势突出,以高端国产替代为发展目标。公司2011年成立,深耕高端工业相机领域,在产品迭代速度/工程化落地能力等方面均展现出先发优势。同时,公司工业线扫描相机/大幅面扫描相机种类丰富,有利于满足多样的客户需求。另外,公司产品多数性能国内领先、追平海外;基于2021年公司产品均价领先可推测得公司产品性能或具有较强竞争力。我们认为上述优势奠定了公司在自身领域的核心地位,有望优先受益于高端工业相机国产化浪潮。绑定大客户迎持续发展。公司与PCB龙头宜美智、平板显示龙头精测电子合作稳定,且积极开拓奥普特、易鸿智能等优质客户。同时在半导体量测领域,公司持续开展和中科飞测等公司的合作。公司的终端客户包括深南电路/景旺电子/京东方/华星光电/宁德时代等知名厂商。我们认为与优质客户的稳定合作有望成为公司未来发展的重要保障。募投新产能与研发中心,支持现有品类业务、催化新品类推出。公司拟投资建设总部基地工业影像核心部件项目,项目达产后公司有望形成规模效应,支持高端品类稳定发展,且布局中低端产品。同时,公司拟投资机器视觉研发中心,我们认为这有望持续推动3D相机、非可见光检测等新品类落地及批量应用,贡献业绩新增长点。 投资建议 首次覆盖给予“增持”评级。受益于下游领域机器视觉检测产品有广阔国产替代空间、公司产品优势突出和募投项目推进,公司工业相机和图像采集卡销售额有望持续成长,预计公司2024-2026年实现归母净利润0.43/0.77/1.02亿元,对应PE分别为53/30/22倍。 风险提示 技术持续创新能力不足的风险,国际贸易摩擦,行业竞争加剧。 相关报告: 数据预测与估值 单位:百万元 2023A 2024E 2025E 2026E 营业收入 236 337 473 642 年增长率 -10.3% 42.9% 40.6% 35.6% 归母净利润 16 43 77 102 年增长率 -77.7% 173.3% 79.1% 32.2% 每股收益(元) 0.23 0.63 1.13 1.50 市盈率(X) 145.05 53.07 29.62 22.40 市净率(X) 1.52 1.51 1.47 1.41 资料来源:Wind,上海证券研究所(2024年06月05日收盘价) 目录 1埃科光电:国内机器视觉核心部件关键厂商4 1.1专注机器视觉领域十余年,形成工业相机&图像采集卡两大产品线4 1.2核心团队控股比例高,技术背景深厚4 1.3公司2023年业绩阶段性承压5 2中国工业相机&图像采集卡市场规模持续成长,高端产品仍依赖 进口7 2.1工业相机&图像采集卡:机器视觉系统重要上游组件7 2.2中国2D工业相机/图像采集卡市场规模有望实现稳步增长 .............................................................................................10 2.3外资品牌占据高端市场,下游行业国产替代诉求强烈12 3高端机器视觉核心部件国产化领航者,扩产+新品拓展支撑业绩 增长14 3.1起步早/产品多/性能优,以高端国产替代为发展目标14 3.2紧跟优质客户,在众多领域持续做国产替代布局16 3.3扩大产能推动现有品类稳定发展、新品类逐步落地17 4盈利预测与投资建议19 5风险提示20 图 图1:埃科光电发展历程4 图2:2019年-2023年埃科光电营业收入变动6 图3:2019年-2023年埃科光电归母净利润变动6 图4:2019年-2023年埃科光电收入结构(按品类,单位:百万元)6 图5:机器视觉产业链7 图6:机器视觉设备和机器视觉核心部件的关系示意图8 图7:2016-2027E中国机器视觉市场规模及预测10 图8:中国机器视觉系统成本构成10 图9:2016-2023E中国2D工业相机销量及预测11 图10:2021-2022中国2D工业相机均价11 图11:中国机器视觉产品分布(按销售额)11 图12:中国图像采集卡市场规模11 图13:2021年不同应用领域的工业视觉国产化替代率13 图14:2021年各工业相机厂商工业相机均价对比(元)15 图15:2020-2022埃科光电不同应用领域收入占比17 图16:2022年埃科光电不同应用领域毛利率水平17 图17:2022-2027年中国3D工业相机市场规模及预测(亿元)18 表 表1:埃科光电核心技术人员核心履历5 表2:工业相机分类及介绍8 表3:工业相机性能指标9 表4:2021年中国机器视觉工业相机按市场规模/出货量的排名情况12 表5:埃科光电进入工业相机和采集卡领域时间领先海康机器人及华睿科技14 表6:埃科光电/海康机器人/华睿科技产品布局对比15 表7:埃科光电客户情况17 表8:公司分业务增速与毛利预测(百万元人民币)20 表9:可比公司估值对照表20 1埃科光电:国内机器视觉核心部件关键厂商 1.1专注机器视觉领域十余年,形成工业相机&图像采集卡两大产品线 合肥埃科光电科技股份有限公司(简称:埃科光电)成立于2011年,2023年7月于科创板上市,主要从事工业机器视觉成像部件产品设计、研发、生产和销售,现已成为国内机器视觉领域核心部件的关键厂商。 埃科光电主要产品包括作为工业机器视觉核心部件的工业相机及图像采集卡两大品类,情况如下: 工业相机:以高速或高分辨率产品为主。自2012年发布公司第一款国产高速高分辨8K线扫描相机以来,公司经过十余年的积累,拥有分辨率覆盖0.5K-16K的80余个型号线扫描相机和分辨率覆盖110万像素到13.5亿像素的近60个型号的面扫描相机。 图像采集卡:公司自主研发了基于PCIe接口的CameraLink、CoaXPress和10GigEVision三大类图像采集卡。多年来,公司的图像采集卡一直是中国机器视觉市场领先的国产品牌。 图1:埃科光电发展历程 019 01 发布行业首款8 01 011 01 发布110万像素 多点光分时线 发布分辨率高达600万 0 埃科光电成立推出 发布900万 分辨率率高 扫描相机,发布 像素的面扫描 0年月19日 第一款产品 00智能相机 高分辨率 面扫描相机 达000的超 高速面扫描相机 6图像采集卡 相机,发布1 图像采集卡 在科创板上市 01 016 018 00 0 发布大分辨率、 发布国产首发 发布国产首款16线 发布00万像素电制 发布最高分辨率16像 高行的8线 系 扫描相机 面扫描相机 素的、系 扫描相机 图像采集卡 线扫描相机 资料来源:埃科光电招股说明书,埃科光电官网,iFinD,上海证券研究所整理 1.2核心团队控股比例高,技术背景深厚 公司股权集中,核心团队控股56.75%。截至2024年一季报,公司高管董宁(实际控制人)、唐世悦、叶加圣、曹桂平分别持有 公司32.92%、8.51%、8.51%、6.81%的股份,合计控股56.75%。我们认为,核心团队控股水平高或使得核心团队利益与公司利益一致,有助于发挥高管团队主观能动性,关注公司的长期利益,有望推动公司的成长和发展。 核心技术人员拥有中科大背景,专业素质过硬。公司核心技术人员均为中国科学技术大学相关专业背景:董事长、总经理董宁为中国科学技术大学凝聚态物理博士;研发总监曹桂平、制造总监唐世悦和硬件开发组组长杨晨飞为中国科学技术大学电子科学与技术博士;软件开发组组长邵云峰为中国科学技术大学控制工程硕士。公司长期与中国科学技术大学等高校科研院所开展技术开发和人才培养等工作,具备较强的研发实力和技术攻关能力。 表1:埃科光电核心技术人员核心履历 姓名职位毕业院校、职称及科研成就对公司技术研发的贡献 董宁 曹桂平 杨晨飞 邵云峰 董事长兼总经理 董事、研发总监 董事、硬件开发工程师、硬件开发组组长董事、算法设计工程师、软件开发组组长 中国科学技术大学凝聚态物理博士,浙江大学光学工程博士后,研究员,合肥市“国家级领军人才” 中国科学技术大学博士,在攻读博士阶段即出版了两部关于Linux内核和VxWorks操作系统的专著 中国科学技术大学博士后,曾参与“悟空”暗物质探测卫星设计,是“悟空”电子学系统的主力研发人员之一 中国科学技术大学,硕士研究生 主持研发系超高速工业检测相机。作为主要负责人之一,先后主持了8K黑白线扫描相机、2900/4300万像素高分辨率面扫描相机等10多个型号产品的研发 带领研发团队成功研制出系高速高分辨率工业相机以及配套采集卡,并快速实现客户批量使用 先后主持完成了多个型号图像采集卡、工业相机等项目,负责产品硬件系统设计及开发 主持了图像采集卡多操作系统内核驱动及应用平台开发工作,负责多个型号工业相机产品的嵌入式软件及接口开发 资料来源:埃科光电招股说明书、公司公告,上海证券研究所 1.3公司2023年业绩阶段性承压 受益于行业发展与自身竞争力,2022年公司营收/归母净利润实现双增长,而2023年公司业绩阶段性承压。在国内机器视觉装备制造商、系统商以及终端用户日益重视供应链自主可控和公司机器视觉产品的技术性能行业领先的加持下,2019-2022年,埃科光电收入规模高速增长,复合增长率达到约98%。分产品来看,公司工业线扫描相机、工业面扫描相机、图像采集卡发展齐头并进。然而,受球经济增速下行、锂电等行业周期变化、研发费用增加、新增股权激励等多种因素影响,公司2023年营业收入为 2.36亿元,同比下降10.31%;归母净利润为1575.14万元,同比下降77.65%;销售毛利率为39.50%,同比下滑5.88个百分点。 图2:2019年-2023年埃科光电营业收入变动图3:2019年-2023年埃科光电归母净利润变动 3.0 2.5 2.0 1.5 1.0 0.5 0.0 营业收入(亿元)YoY 2.63 104% 2.36 140% 1.6460% 0.34 0.69 -10% 20192020202120222023 160% 140% 120% 100% 80% 60% 40% 20% 0% -20% 0.8 0.6 0.4 0.2 0.0 (0.2) (0.4) 归母净利润