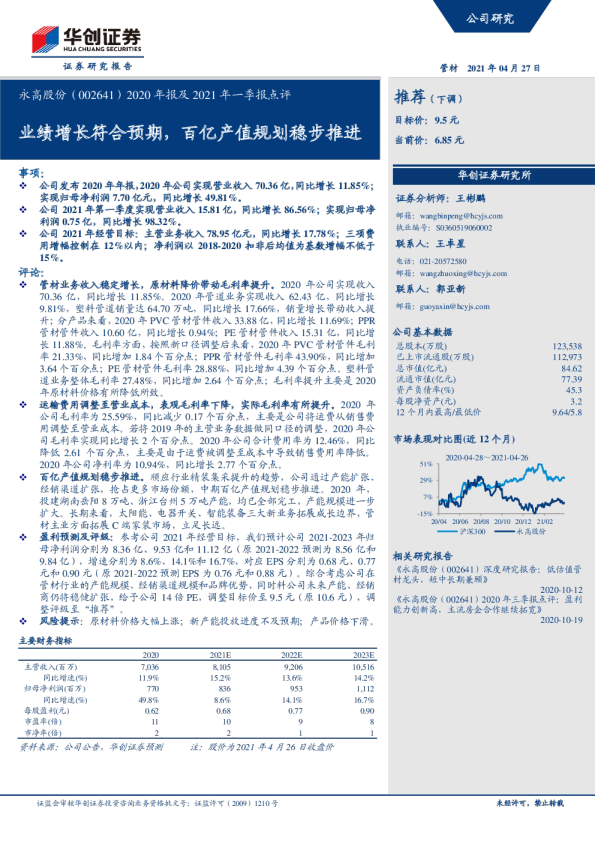

年报及一季报点评:收入利润符合预期,兼系列稳步推进

AI智能总结

AI智能总结

│ 口子窖(603589) 年报及一季报点评:收入利润符合预期,兼系列稳步推进 事件: 公司发布2023年报及2024年一季报,2023年/2024Q1公司分别实现收入 59.62/17.68亿元,分别同比增长16.10%/11.05%;分别实现归母净利润 17.21/5.89亿元,分别同比增长11.04%/10.02%。 收入利润符合预期,现金回款快于收入 2023年/2024Q1公司分别实现收入59.62/17.68亿元,分别同比增长 16.10%/11.05%;分别实现归母净利润17.21/5.89亿元,分别同比增长 11.04%/10.02%。2024Q1公司合同负债3.75亿元,同比减少15.71%,环比 2023年减少0.22亿元,2024Q1(收入+Δ合同负债)17.45亿元,同比增长18.43%。2024Q1销售收现14.02亿元,同比增长15.46%。 高档白酒增速领先中低档,省内增速高于省外 2023年公司酒类收入58.49亿元,同比增长15.60%,销量/均价分别增加 7.43%/7.61%。分价格带看,高档白酒增速领先,高档白酒/中档白酒/低档白酒分别实现收入56.78/0.76/0.95亿元,分别同比+16.58%/-19.76/+0.72%,拆分量价看,高档白酒量/价分别增长13.40%/2.81%,中档白酒量/价分别-25.45%/+7.64%,低档白酒量/价分别-9.05%/10.74%。2024Q1公司高档白酒/中档白酒/低档白酒分别实现收入16.69/0.24/0.43亿元,分别同比+10.57%/-12.22%/+85.57%。分区域看,2023年省内/省外分别实现收入49.02/9.47亿元,分别同比增长17.53%/6.56%。2023年经销商共增加92家至951家,其中省内经销商增加18家至496家,省外经销商增加74家至455家。2024Q1公司省内/省外分别实现收入14.84/2.51亿元,分别同比增长11.77%/8.51%。 产品渠道改革进行中,盈利能力短期承压 2023年公司毛利率75.19%,同比提升1.03pct,归母净利率28.87%,同比下降1.32pct,销售/管理/营业税金及附加比率分别为13.88%/6.83%/15.12%,分别同比+0.25/+1.61/-0.11pct。2024Q1公司毛利率76.48%,同比下降0.15pct,归母净利率33.34%,同比下降0.32pct,销售/管理/营业税金及附加比率分别为12.06%/5.31%/14.10%,分别同比-0.60/+0.09/-0.44pct。公司2023年提出兼系列产品升级换代,渠道逐步推动扁平化,因此2023年产品结构升级毛利率提升,2024Q1略降,销售费用增加。 盈利预测、估值与评级 我们预计公司2024-2026年营业收入分别为67.09/77.18/86.46亿元,同比增速分别为12.53%/15.03%/12.03%,归母净利润分别为18.94/21.21/23.81亿元,同比增速分别为10.02%/11.98%/12.27%,EPS分别为3.16/3.53/3.97元/股,3年CAGR为11.42%。鉴于公司受益安徽白酒β向好,稳步推进规模扩张,参照可比公司估值,我们给予公司2024年15倍PE,目标价47.4元,维持“买入”评级。 风险提示:行业竞争加剧;宏观经济增长不及预期;改革进程不及预期 财务数据和估值 2022 2023 2024E 2025E 2026E 营业收入(百万元) 5135 5962 6709 7718 8646 增长率(%) 2.12% 16.10% 12.53% 15.03% 12.03% EBITDA(百万元) 2266 2586 3159 3491 3870 归母净利润(百万元) 1550 1721 1894 2121 2381 增长率(%) -10.24% 11.04% 10.02% 11.98% 12.27% EPS(元/股) 2.58 2.87 3.16 3.53 3.97 市盈率(P/E) 16.6 14.9 13.6 12.1 10.8 市净率(P/B) 2.9 2.6 2.3 2.1 1.9 EV/EBITDA 14.5 10.0 7.0 5.9 4.9 数据来源:公司公告、iFinD,国联证券研究所预测;股价为2024年05月08日收盘价 证券研究报告 2024年05月09日 行业:食品饮料/白酒Ⅱ 投资评级:买入(维持) 当前价格:42.82元 目标价格:47.40元 基本数据 总股本/流通股本(百万股)600.00/596.87流通A股市值(百万元)25,557.79每股净资产(元)17.21 资产负债率(%)20.53 一年内最高/最低(元)64.18/36.65 股价相对走势 口子窖 沪深300 10% -7% -23% -40% 2023/52023/92024/12024/5 作者 分析师:邓周贵 执业证书编号:S0590524040005邮箱:dzhg@glsc.com.cn 分析师:徐锡联 执业证书编号:S0590524040004邮箱:xuxl@glsc.com.cn 分析师:刘景瑜 执业证书编号:S0590524030005邮箱:jyl@glsc.com.cn 相关报告 1、《口子窖(603589):增速不及预期,改革仍待显效》2023.10.26 2、《口子窖(603589):兼系列拉动新增长,渠道调整切实推进》2023.08.29 公司报告 公司季报点评 公司报告│公司季报点评 财务预测摘要资产负债表 利润表 单位:百万元 2022 2023 2024E 2025E 2026E 单位:百万元 2022 2023 2024E 2025E 2026E 货币资金 1680 1515 3610 5186 6998 营业收入 5135 5962 6709 7718 8646 应收账款+票据 343 446 589 677 759 营业成本 1327 1479 1661 1907 2127 预付账款 34 26 40 46 52 营业税金及附加 782 901 1020 1174 1315 存货 4211 5067 5147 5909 6592 营业费用 700 827 953 1158 1288 其他 475 525 526 527 527 管理费用 293 441 617 718 804 流动资产合计 6743 7578 9912 12345 14928 财务费用 -41 -12 -9 -15 -21 长期股权投资 0 0 0 0 0 资产减值损失 0 -29 -12 -14 -16 固定资产 2549 2964 2663 2332 1970 公允价值变动收益 1 7 0 0 0 在建工程 1311 1163 969 776 582 投资净收益 23 20 29 29 29 无形资产 516 513 428 342 257 其他 1 2 88 88 88 其他非流动资产 416 314 300 287 273 营业利润 2101 2326 2572 2880 3234 非流动资产合计 4792 4954 4360 3736 3082 营业外净收益 2 2 2 2 2 资产总计 11535 12532 14272 16081 18009 利润总额 2102 2328 2574 2883 3236 短期借款 0 0 0 0 0 所得税 552 606 680 762 855 应付账款+票据 806 848 965 1108 1236 净利润 1550 1721 1894 2121 2381 其他 1646 1740 2163 2485 2777 少数股东损益 0 0 0 0 0 流动负债合计 2452 2588 3128 3594 4013 归属于母公司净利润 1550 1721 1894 2121 2381 长期带息负债 0 0 0 0 0 长期应付款 1 29 29 29 29 财务比率 其他 222 263 263 263 263 2022 2023 2024E 2025E 2026E 非流动负债合计 178 195 195 195 195 成长能力 负债合计 2630 2783 3323 3788 4207 营业收入 2.12% 16.10% 12.53% 15.03% 12.03% 少数股东权益 0 0 0 0 0 EBIT -12.44% 12.38% 10.75% 11.77% 12.13% 股本 600 600 600 600 600 EBITDA -10.54% 14.15% 22.14% 10.52% 10.83% 资本公积 977 972 972 972 972 归属于母公司净利润 -10.24% 11.04% 10.02% 11.98% 12.27% 留存收益 7327 8177 9377 10721 12230 获利能力 股东权益合计 8904 9749 10949 12293 13802 毛利率 74.16% 75.19% 75.25% 75.30% 75.40% 负债和股东权益总计 11535 12532 14272 16081 18009 净利率 30.19% 28.87% 28.23% 27.48% 27.54% ROE 17.41% 17.66% 17.30% 17.25% 17.25% 现金流量表 ROIC 24.81% 23.48% 21.92% 27.29% 31.26% 单位:百万元 2022 2023 2024E 2025E 2026E 偿债能力 净利润 1550 1721 1894 2121 2381 资产负债率 34.86% 37.10% 29.58% 26.88% 23.57% 折旧摊销 205 270 594 624 654 流动比率 2.6 3.3 4.1 4.1 4.5 财务费用 -41 -12 -9 -15 -21 速动比率 2.1 2.7 3.5 3.5 3.8 存货减少(增加为“-”) -670 -856 -80 -762 -683 营运能力 营运资金变动 -969 -1138 301 -391 -351 应收账款周转率 2.0 2.3 2.2 2.2 2.2 其它 750 921 -4 678 599 存货周转率 1.8 1.8 2.0 2.0 2.0 经营活动现金流 826 907 2696 2254 2579 总资产周转率 0.4 0.5 0.6 0.6 0.6 资本支出 -381 -274 0 0 0 每股指标(元) 长期投资 269 -44 0 0 0 每股收益 2.6 2.9 3.2 3.5 4.0 其他 22 19 84 84 84 每股经营现金流 1.4 1.5 4.5 3.8 4.3 投资活动现金流 -90 -298 84 84 84 每股净资产 14.8 16.2 18.2 20.5 23.0 债权融资 0 0 0 0 0 估值比率 股权融资 0 0 0 0 0 市盈率 16.6 14.9 13.6 12.1 10.8 其他 -899 -800 -685 -761 -851 市净率 2.9 2.6 2.3 2.1 1.9 筹资活动现金流 -899 -800 -685 -761 -851 EV/EBITDA 14.5 10.0 7.0 5.9 4.9 现金净增加额 -164 -192 2095 1577 1812 EV/EBIT 16.0 11.1 8.7 7.2 5.9 数据来源:公司公告、iFinD,国联证券研究所预测;股价为2024年05月08日收盘价 分析师声明 本报告署名分析师在此声明:我们具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,本报告所表述的所有观点均准确地反映了我们 对标的证券和发行人的个人看法。我们所得报酬的任何部分不曾