纺织服装行业周报:Adidas上调2024年业绩预期,国际运动品牌收入指引梳理

AI智能总结

AI智能总结

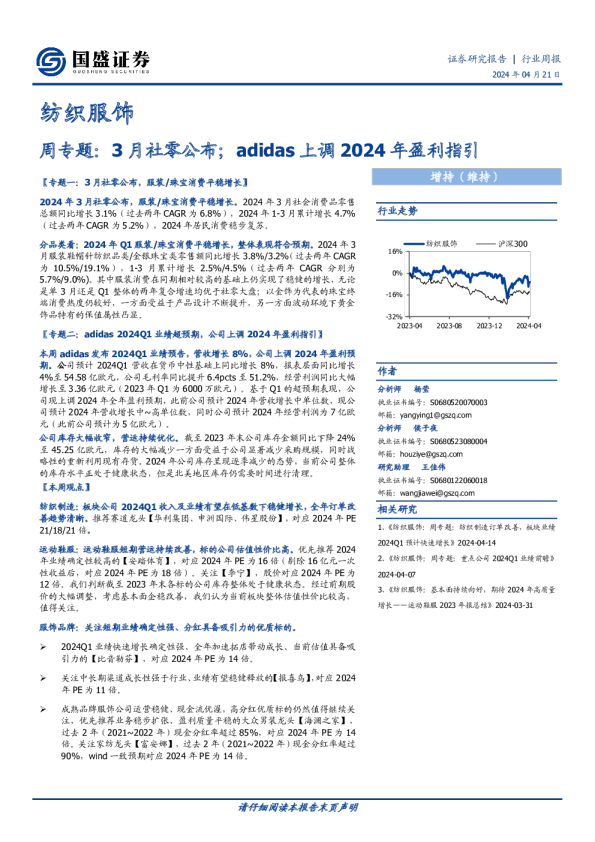

请务必阅读最后一页股票评级说明和免责声明1 行业研究/行业周报 2024年4月21日 Adidas上调2024年业绩预期,国际运动品牌收入指引梳理 同步大市-A(维持) 行业周报(20240414-20240420) 纺织服装 纺织服装行业近一年市场表现 来源:最闻,山西证券研究所 相关报告: 【山证纺织服装】3月社零增速低于市场预期,体育运动需求继续展现韧性- 【山证纺服】3月社零数据点评 2024.4.16 【山证纺织服装】24Q1我国纺织服装出口同增2.0%,迅销预计FY2024营收增长9.5%-【山证轻纺】行业周报2024.4.15 分析师:王冯 执业登记编码:S0760522030003邮箱:wangfeng@sxzq.com 孙萌 执业登记编码:S0760523050001邮箱:sunmeng@sxzq.com 投资要点 本周观察:Adidas公布2024Q1初步业绩及国际品牌服饰公司收入指引梳理 Adidas公布2024Q1初步业绩。2024Q1,阿迪达斯实现收入54.58亿欧元,同比增长 4%,剔除汇率影响,同比增长8%。毛利率同比提升6.4pct至51.2%。实现经营利润 3.36亿欧元,同比增长460%。由于2024Q1业绩表现超出预期,阿迪达斯上调对于2024全年的业绩指引,预计2024年收入同比增长中高单位数(剔除汇率影响),此前预计收入同比增长中单位数(剔除汇率影响);预计实现经营利润7亿欧元,此前预计经营利润为5亿欧元。 2024Q1,Yeezy产品实现收入1.5亿欧元,实现经营利润0.5亿欧元,公司预计后续仍将以成本价格销售Yeezy库存商品,预计将会带来2亿欧元销售收入,对经营利润不再产生贡献。 公司预计,不利的汇率变化将对2024年报表收入与毛利率水平均带来负面影响。 国际品牌服饰公司收入指引梳理。ONRunning/Lululemon/Adidas/Puma/Asics预计2024年收入同比增长至少30%/11%-12%/中高单位数/中单位数/4.8%;Columbia预计2024年收入下降2.0%-4.0%。VF延续此前的取消FY2024指引;Nike维持此前预计FY2024收入增长1%的指引;UnderArmour下调FY2024收入指引至下滑3%-4%;迅销集团下调FY2024收入指引至增长9.5%。Deckers上调FY2024收入指引至增长14.4%。 行业动态: 1)当地时间4月16日收盘后,法国奢侈品巨头LVMH(路威酩轩)集团公布了2024年第一季度业绩:销售收入同比下降2%至207亿欧元,在有机基础上增长3%。LVMH集团表示,尽管地缘政治和经济环境仍然不确定,但LVMH今年开局良好。就地区而言,日本市场销售收入同比大涨32%,对集团贡献由7%提高至9%,主要是由于中国消费者在该地区的购买,日本仍然是中国游客增长最快的旅游目的地之一。亚洲(除日本)销售收入同比下降6%,成为唯一下降的主要地区,对集团贡献由36%降至33%,仍是集团最大的市场。时装和皮具部门。第一季度销售收入同比下降2%,在有机基础上增长2%。 2)4月15日,由商务部流通业发展司立项、中国建筑材料流通协会编制并发布国建材家居景气指数BHI。数据显示,全国建材家居景气指数BHI3月份为119.76,环比上涨18.25点,同比下跌9.03点。全国规模以上建材家居卖场3月销售额为1196.88亿元,环比上涨37.76%,同比下跌7.41%;1-3月累计销售额为3128.09亿元,同比下跌2.46%。 3)4月19日消息,日前,京东召开了2024京东618商家生态伙伴大会。根据京东方面公布的大促节奏,今年京东618取消了预售期,会在5月31日晚8点直接进入开门红阶段进行现货售卖。开门红之后为专场期、高潮期和返场期。今年618,京东平台流量会继续向低价商品倾斜;此外,京东618将重推国货。据悉,今年大促中,平台目标实现超15万中小商家在京东618销售同比增长超50%,同时让销售过百万的商家数量同比增长超100%。 行情回顾(2024.04.15-2024.04.19) 本周纺织服饰板块跑输大盘、家居用品板块跑输大盘:本周,SW纺织服饰板块下跌 4.14%,SW轻工制造板块下跌4.23%,沪深300上涨1.89%,纺织服饰板块落后大盘 6.03pct,轻工制造板块落后大盘6.13pct。各子板块中,SW纺织制造下跌2.7%,SW服装家纺下跌3.36%,SW饰品下跌7.72%,SW家居用品下跌3.47%。截至4月19日,SW纺织制造的PE(TTM剔除负值,下同)为20.60倍,为近三年的84.77%分位;SW服装家纺的PE为17.51倍,为近三年的52.98%分位;SW饰品的PE为19.77倍,为近三年的64.24%分位;SW家居用品的PE为18.32倍,为近三年的1.99%分位。 投资建议: 纺织服装:纺织制造板块,1)本周,伟星股份公布2023年报,2023年实现营收39.07亿元,同比增长7.67%,实现扣非归母净利润5.33亿元,同比增长12.74%。2023年,公司毛利率受益于大宗原材料价格下行及产品结构优化,同比提升1.9pct至40.9%。2)中长期,品牌供应链全球化布局要求、海外生产成本具备优势背景下,纺织制造企业产能全球化布局仍为关键;终端需求不确定性提升背景下,快速响应能力及生产效率要求提升,作为品牌战略合作伙伴的头部纺织制造企业有望获得更高订单份额。继续推荐申洲国际、华利集团、伟星股份,建议关注浙江自然。品牌服饰板块,1)我国品牌服饰行业发展成熟,资本开支有限,自由现金流充裕,行业内公司股息率较高,建议关注基本面稳健的高股息率公司配置价值,具体标的包括海澜之家、富安娜、水星家纺、百隆东方、报喜鸟、森马服饰、罗莱生活。2)继续推荐兼具性价比与符合兴趣消费趋势的品牌公司名创优品,公司目前估值(CY2024E)约16倍,估值具备吸引力。我们预计公司2024Q1收入同比增长20%-25%,国内同店稳健增长,海外直营市场延续高增。3)2024Q1,体育娱乐用品社零同比增长14.2%,增速优于其它可选消费品类,充分展现体育运动需求韧性。从品牌公司角度看,预计定位大众运动消费市场的361度零售流水表现领先行业。本周,波司登举行防晒衣时尚秀,推出“骄阳系列3.0”及“都市轻户外”系列防晒服新品。我们预计全年防晒服产品销售同比有望实现翻倍增长,助力公司夏季销售,且有效拉新年轻消费者,预计进一步带动秋冬季羽绒服产品销售。继续推荐港股运动服饰公司361度、波司登、安踏体育、李宁。 黄金珠宝:4月19日,上海金交所黄金现货:收盘价:Au9999为565.55元/克,环比下跌0.3%。2024Q1,黄金珠宝社零同比增长4.5%,预计黄金首饰品类增速高于黄金珠宝社零整体。2023年金价全年持续稳步上涨,2024年1-2月金价环比表现平稳,叠加门店克减力度有所加大,今年1-2月,尤其农历春节期间,终端婚庆/送礼/悦己需求得到释放,黄金珠宝终端销售在较高基数情况下表现优异。3月至今金价急速上涨,消费者观望情绪加重,我们预计黄金珠宝终端销售阶段性放缓,3月黄金珠宝社零同比增长3.2%,增速较1-2月放缓1.8pct。本周,SW饰品板块下跌7.7%,回调较多。建议关注黄金珠宝头部企业凭借渠道拓展能力、产品差异化设计能力、品牌势能积累,提升市场份额。建议关注周大生、老凤祥、潮宏基。 家居用品:2024年至今(截至4月20日),30大中城市商品房成交232525套、成交面积2559.65万平方米,同比下降41.7%、42.4%。2024年1-3月,我国住宅新开工面积12534万平方米,同比下降28.7%,住宅销售面积18942万平方米,同比下降23.4%,住宅竣工面积11148万平方米,同比下降21.9%。关注行业弱市、存量房需求提升背景下龙头家居企业份额提升。建议关注索菲亚、志邦家居、欧派家居、喜临门、好太太。 风险提示: 国内消费信心恢复不及预期;地产销售不达预期;品牌库存去化不及预期;原材料价格波动;汇率大幅波动。 目录 1.本周观察:Adidas公布2024Q1初步业绩及国际品牌服饰公司收入指引梳理5 2.本周行情回顾5 2.1板块行情5 2.2板块估值6 2.3公司行情7 3.行业数据跟踪8 3.1原材料价格8 3.2出口数据10 3.3社零数据11 3.4房地产数据12 4.行业新闻14 1.1LVMH集团一季度销售有机增长3%,中国游客推动日本市场大涨32%14 4.23月全国家居卖场销售额环比大涨37.76%15 4.3京东618划重点:缩短大促周期为国货设置BIGDAY和专属会场16 5.风险提示18 图表目录 图1:本周SW一级板块与沪深300涨跌幅比较6 图2:本周SW纺织服饰各子板块涨跌幅6 图3:本周SW轻工制各子板块涨跌幅6 图4:本周SW纺织服装各子板块估值7 图5:本周SW轻工制各子板块估值7 图6:棉花价格(元/吨)9 图7:中纤板、刨花板价格走势9 图8:皮革价格走势9 图9:美元兑人民币汇率走势9 图10:海绵原材料价格走势(单位:元/吨)9 图11:金价走势(单位:元/克)9 图12:纺织纱线、织物及制品累计值(亿美元)及累计同比10 图13:服装及衣着附件累计值(亿美元)及累计同比10 图14:家具及其零件当月值(亿美元)及当月同比10 图15:家具及其零件累计值(亿美元)及累计同比10 图16:社零及限额以上当月11 图17:国内实物商品线上线下增速估计11 图18:偏向可选消费品的典型限额以上品类增速12 图19:地产相关典型限额以上品类增速12 图20:30大中城市商品房成交套数12 图21:30大中城市商品房成交面积(单位:万平方米)12 图22:商品房销售面积累计值(万平方米)及累计同比13 图23:商品房销售面积当月值(万平方米)及当月同比13 图24:商品房新开工面积累计值(万平方米)及累计同比13 图25:商品房新开工面积当月值(万平方米)及当月同比13 图26:商品房竣工面积累计值(万平方米)及累计同比14 图27:商品房竣工面积当月值(万平方米)及当月同比14 表1:国际品牌服饰公司收入指引梳理5 表2:本周纺织服饰板块涨幅前5的公司7 表3:本周纺织服饰板块跌幅前5的公司7 表4:本周家居用品板块涨幅前5的公司8 表5:本周家居用品板块跌幅前5的公司8 1.本周观察:Adidas公布2024Q1初步业绩及国际品牌服饰公司收入指引梳理 2024Q1,阿迪达斯实现收入54.58亿欧元,同比增长4%,剔除汇率影响,同比增长8%。毛利率同比提升6.4pct至51.2%。实现经营利润3.36亿欧元,同比增长460%。由于2024Q1业绩表现超出预期,阿迪达斯上调对于2024全年的业绩指引,预计2024年收入同比增长中高单位数(剔除汇率影响),此前预计收 入同比增长中单位数(剔除汇率影响);预计实现经营利润7亿欧元,此前预计经营利润为5亿欧元。 2024Q1,Yeezy产品实现收入1.5亿欧元,实现经营利润0.5亿欧元,公司预计后续仍将以成本价格销售Yeezy库存商品,预计将会带来2亿欧元销售收入,对经营利润不再产生贡献。 公司预计,不利的汇率变化将对2024年报表收入与毛利率水平均带来负面影响。我们梳理国际品牌公司收入指引如下: 品牌 2024收入最新指引 对应时间 指引变化 指引最新提出 时间 表1:国际品牌服饰公司收入指引梳理 ON增长至少30%,超过22.5亿瑞士法郎2024.1.1-2024.12.31新增2024年指引FY2023年报预计FY24Q1增长9%-10%至21.75-22亿 Lululemon 美元;预计FY2024增长11%-12%至 107-108亿美元 2024.1.29-2025.1.31新增2024年指引FY2023年报 Adidas增长中高单位数(汇率中性)