北京发布医药创新支持文件,看好创新药械产业链

AI智能总结

AI智能总结

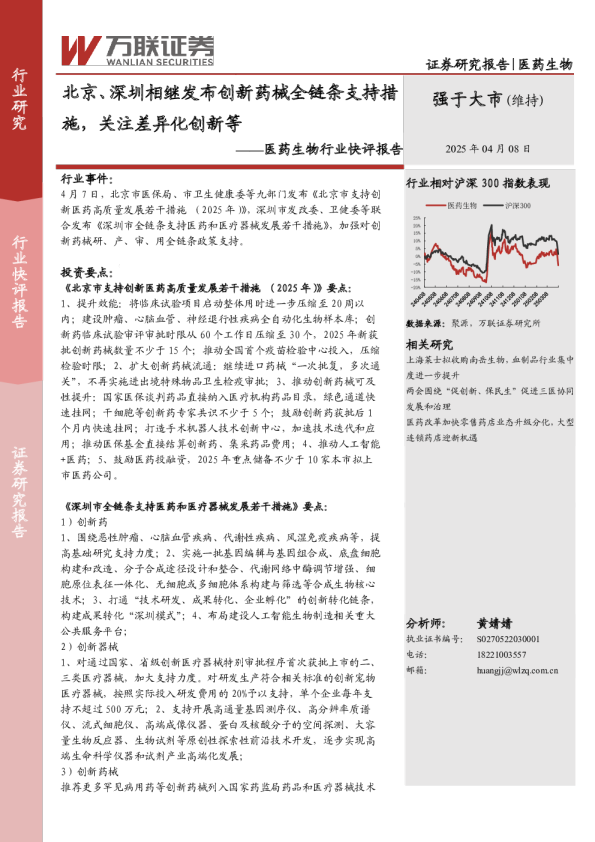

医疗器械 北京发布医药创新支持文件,看好创新药械产业 链 2024年04月08日评级领 先 大 市评级变动:维持 投资要点: 行情回顾:上周医药生物(申万)板块涨幅为1.91%,在申万32个一级行业中排名第24位,医疗器械(申万)板块涨幅为1.21%,在6个申万医药二级子行业中排名第4位,跑输医药生物(申万)0.70百分点,跑赢沪深300指数1.15百分点。截止2024年4月7日,医疗器械板块PE均值为29.97倍,在医药生物6个二级行业中排名第1,相对申万医药生物行业的平均估值溢价18.13%,相较于沪深300、全部A股溢价185.12%、125.35%。 北京发布医药创新支持文件,看好创新药械产业链。4月8日,北京市医保局发布“关于对《北京市医疗保障局等9部门北京市支持创新医药高质量发展若干措施(2024)(征求意见稿)》公开征求意见的公告”。本次征求意见稿从创新药械研、产、审、用全链条进行了政策支持。此次文件的出台标志着政策层面对医药创新的全面支持和重视,文件着力于提升创新医药临床研究质效、加速创新药械审评审批、促进医药贸易便利化和创新医药临床应用、完善创新药械配备使用和多元支付体系、强化创新医药企业投融资支持,政策的核心在于推动创新链、产业链和政策链的深度融合,以及对创新药械研发、生产、审批、使用和支付等全链条的系统性支持。此次文件的出台不仅体现了政府对医药行业创新的坚定支持,也为创新药械的全面发展提供了全方位的政策保障。通过这些措施的实施,我们预计医药行业的创新活力将进一步激发,持续推动产业升级,具备自主创新能力的企业将长期受益。 龙 靖宁分 析师执业证书编号:S0530523120001longjingning@hnchasing.com 1医疗器械行业3月报:人工关节集采续约1号文发布,机制进一步完善2024-03-07 投资建议:集采规则趋于成熟,我们认为具备临床价值的创新产品可在集采下快速放量,国产品牌有望凭借供应链优势、性价比与本土临床创新在竞争中扩大市场份额,加速实现进口替代,并实现集中度提升,我们看好具备自主创新能力与出海能力的医疗器械研发平台化厂家,如迈瑞医疗、心脉医疗、开立医疗、澳华内镜、海泰新光等;同时在全民健康意识增强、人均收入持续增多背景下,我们关注疫情后期消费产品的需求复苏,建议关注受益于集采和国产替代的眼科器械 创新型企业爱博医疗、家用器械企业鱼跃医疗等。 风 险提示:行业竞争加剧,集采政策变化,政策力度不及预期等。 内容目录 1行情回顾..................................................................................................................32行业观点:北京发布医药创新支持文件,看好创新药械产业链.................................63重点行业及公司动态................................................................................................7 图表目录 图1:近一月申万一级子行业涨跌幅(%)..................................................................3图2:近一月医药申万二级子行业涨跌幅(%)...........................................................3图3:近一月医药生物子行业估值情况.........................................................................4图4:医疗器械、医药生物、沪深300历年估值...........................................................5图5:医疗器械对沪深300、医药生物的溢价率............................................................5图6:2019年以来医疗器械成交额及其占医药生物总成交额比例.................................5图7:近一月陆股通持股比例变化靠前公司..................................................................6图8:陆股通持股市值前十公司(亿元)(至4月7日)..............................................6 表1:近一月医疗器械板块涨跌幅靠前公司..................................................................4 1行情回顾 近一月(统计期间为2024年3月6日-2024年4月7日),医药生物(申万)板块涨幅为1.91%,在申万32个一级行业中排名第24位,分别跑赢沪深300、上证指数、深证成指、创业板指1.85、1.20、0.55、1.54百分点;医疗器械(申万)板块涨幅为1.21%,在6个申万医药二级子行业中排名第4位,跑输医药生物(申万)0.70百分点,跑赢沪深300指数1.15百分点。 资料来源:同花顺,财信证券 资料来源:同花顺,财信证券 近一月板块内标的涨跌互现,涨跌幅排名靠前的个股有三鑫医疗(27.39%)、硕世生物(20.57%)、爱威科技(17.15%)、英科医疗(16.39%)、尚荣医疗(16.36%);跌幅排名靠前的个股有爱博医疗(-19.61%)、新产业(-19.20%)、威高骨科(-17.49%)、九强生物(-14.17%)、安图生物(-14.00%)。 截止2024年4月7日,医疗器械板块PE(TTM,整体法,剔除负值,下同)均值为29.97倍,在医药生物6个二级行业中排名第1,申万医药生物板块PE为25.37倍;医疗器械板块相对申万医药生物行业的平均估值溢价18.13%,相较于沪深300、全部A股溢价185.12%、125.35%。 资料来源:同花顺,财信证券 资料来源:同花顺,财信证券 资料来源:同花顺,财信证券 近一月,医疗器械行业市场成交额占医药生物总成交额比例为16.10%,医药行业公募机构持股3482.54亿元,其中医疗器械持股993.39亿元,占比为28.52%。个股方面,医疗器械板块持股市值前五名分别为迈瑞医疗、山东药玻、新产业、联影医疗、鱼跃医疗,近一周持股比例净增前五为惠泰医疗、艾德生物、福瑞股份、安图生物、山东药玻,持股比例净减前五为翔宇医疗、爱博医疗、春立医疗、理邦仪器、威高骨科。 资料来源:同花顺,财信证券 资料来源:同花顺,财信证券 资料来源:同花顺,财信证券 2行业观点:北京发布医药创新支持文件,看好创新药械产业链 2024年4月7日,北京市医疗保障局发布“关于对《北京市医疗保障局等9部门北京市支持创新医药高质量发展若干措施(2024)(征求意见稿)》公开征求意见的公告”。本次征求意见稿从创新药械研、产、审、用全链条进行了政策支持: 研发:支持立项审查、伦理审查、合同审查的同步开展,临床试验启动整体用时压缩至28周以内;组建10家以上区域临床研究联合体,鼓励社会资本投资建设研究型医院,扩大医学伦理审查互认范围,提高牵头单位伦理审查的质量与效率。 审批:创新药械审评审批加速;对创新医疗器械企业的审评服务前置;争取国家相关部门支持,建立临床急需进口药械审批绿色通道;2024年新增10个创新医疗器械获批上市等。 临床使用:取消医疗机构药品数量限制;推动建立医疗机构药事会规范化流程,全年药事会召开不少于4次;加强学术交流活动,鼓励临床应用研究,及时形成专家共识;对创新技术项目优先启动统一定价论证程序,同步研究纳入医保支付,优化药品阳光采购挂网流程,支持创新药械在京津冀地区使用。 支付端:完善CHS-DRG付费新药新技术除外支付机制,对符合条件的新药新技术费用,不计入DRG病组支付标准,单独支付;鼓励商业保险公司与医疗机构、医药企业合作开发商业健康保险产品。 投融资:利用北京市医药健康产业投资基金吸引社会投资,引导金融体系为创新医药企业提供全方位的金融服务,加强企业上市储备和服务,强化创新医药企业投融资支持。 此前国家医保局在《对十三届全国人大五次会议第8013号建议的答复》中指出,指导各地及时将符合条件的创新医用耗材按程序纳入医保支付范围,在推进医保支付方式改革,确定DRG/DIP支付标准等环节,对创新器械等按相关规定和程序予以支持。此 次 文件的出台标 志着政策层面对医药创新的全面 支持和重视,文件着力于提升创新 医药临床研究质 效、加速创新药械审评审批、促进医 药贸易便利化和创新医药临床 应用、完善创新药 械配备使用和多元支付体系、强 化创新医药企业投融资支持,政 策的核心在于推 动创新链、产业链和政策链的深度 融合,以及对创新药械研发、生产 、审批、使用和支 付等全链条的系统性支持。此次文 件的出台不仅体现了政府对医 药行业创新的坚 定支持,也为创新药械的全面发展 提供了全方位的政策保障。通过 这些措施的 实施,我们预计医药 行业的创新活力将 进一步激发,持续推 动产业升级,具 备 自 主创新能 力的企业将长期受益。 投资建议:集采规则趋于成熟,我们认为具备临床价值的创新产品可在集采下快速放量,国产品牌有望凭借供应链优势、性价比与本土临床创新在竞争中扩大市场份额,加速实现进口替代,并实现集中度提升,我们看好具备自主创新能力与出海能力的医疗器械研发平台化厂家,如迈瑞医疗、心脉医疗、维力医疗、福瑞股份、澳华内镜、海泰新光等;同时在全民健康意识增强、人均收入持续增多背景下,我们关注疫情后期消费产品的需求复苏,建议关注受益于集采和国产替代的眼科器械创新型企业爱博医疗、家用器械企业鱼跃医疗等。 风险提示:行业竞争加剧,集采政策变化,政策力度不及预期等。 3重点行业及公司动态 春立医疗:申请多孔钽组配式非水泥单髁假体专利 近日国家知识产权局公告,公司申请“一种多孔钽组配式非水泥单髁假体“专利,申请日期为2023年11月。本发明属于关节假体置换技术领域,公开了一种多孔钽组配式非水泥单髁假体,包括股骨踝基体和胫骨平台托基体,胫骨平台托基体的顶部设有胫骨平台垫,胫骨平台垫与股骨踝基体具有的关节摩擦面活动配合,且胫骨平台托基体的底部设有固定部,股骨踝基体的内侧设有至少一个股骨髁固定柱;其中,所述股骨髁固定柱的外侧套设有骨长入部件,骨长入部件均由多孔钽材料制成;所述固定部的至少部分也由多孔钽材料制成。本发明能够更好的恢复人体的生理结构,通过在股骨踝基体的股骨髁固定柱上设置由多孔钽材料制成的骨长入部件,多孔钽材料可使得患者术后具有更快的骨长入速度,且能够分别在单髁假体与患者骨头的两个连接处通过更快的骨长入速度而获得更高的稳定性。 利德曼:子公司取得一项体外诊断试剂医疗器械注册证 3月13日晚间公司公告,全资子公司德赛诊断系统(上海)有限公司于近日取得由上海市药监局颁发的一项体外诊断试剂医疗器械注册证。产品名称为游离脂肪酸测定试剂盒(酶法),可以准确测定患者体内游离脂肪酸水平,为糖尿病、心血管疾病等疾病的早期筛查、诊断及治疗效果评估提供支持。 山东药玻:鲁中投资累计质押5952万股股份 3月18日晚间公告,公司股东山东鲁中投资有限责任公司于3月15日将其所持有的320万股本公司股份质押,占公司总股本比例为0.48%,质权人为青岛银行股份有限公司淄博分行。截至公告日,山东鲁中投资有限责任公司合计持有1.29亿股公司股份,累计质押5952万股;累计质押股份占公司总股本的8.97%,占该股东持股数的46.00%。 戴维