全国首批四单消费基础设施REITs解析之估值与现金流分派篇

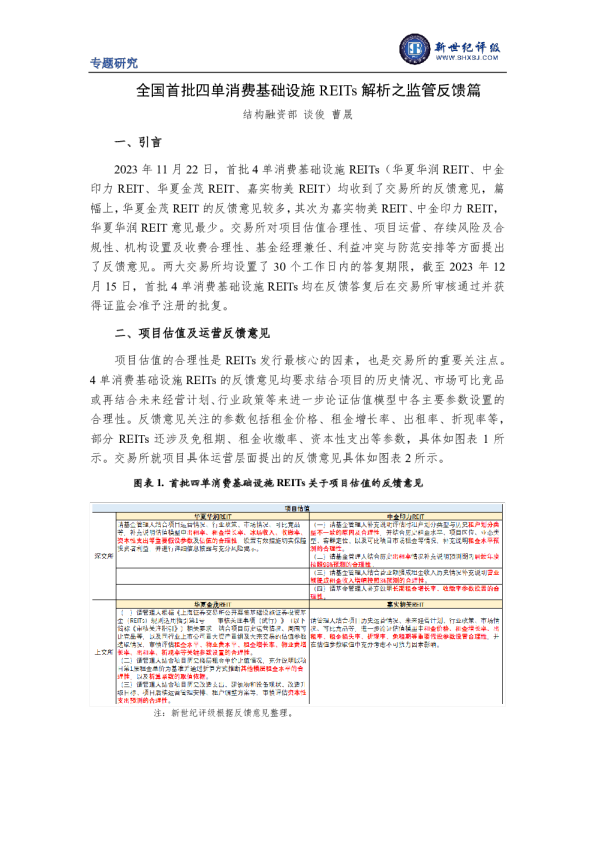

估值与现金流分派篇 结构融资评级部赵超曹晟曹婧金颖 一、引言 上两篇文章就四单消费基础设施REITs的交易结构和标的物业进行了解析,详见“全国首批四单消费基础设施REITs解析之交易结构篇”和“全国首批四单消费基础设施REITs解析之标的物业篇”。本文旨在分析标的物业估值中涉及的重要参数设置,比如运营净收入、折现率和收益期限等,然后分析基金的净现金流分派率,最后分析原始权益人和运营管理机构。 首先,我们要明确资本化率(CapRate)1和净现金流分派率是两个层面的指标,物业的优质程度不能与基金投资人的回报率划等号。一方面CapRate反应的是持有标的物业的回报率,优质物业由于其较高的成长性,投资人愿意承受相对较低的Cap Rate;另一方面,除了标的物业自身的运营情况,项目公司的杠杆率、基金层面的管理费以及留存的现金等都会影响REITs投资人的回报率。 二、标的物业估值 本次受理的四单消费基础设施REITs的标的物业估值全部采用收益法,其中,华夏金茂REIT、华夏华润REIT和中金印力REIT均由深圳市戴德梁行土地房地产评估有限公司(简称“戴德梁行”)进行估值,嘉实物美REIT由北京国融兴华资产评估有限责任公司(简称“国融兴华”)进行估值。 收益法系通过估算物业未来的预期收益,并采用适宜的折现率折算成现值,然后累加求和,估值结果由预期未来运营净收益(NOI)、折现率与剩余运营年限决定。各家评估机构对于运营净收益的定义会有所区别,戴德梁行采用的收益法中,运营净收益=运营收入-成本费用-资本性支出-税金及附加。其中,运营收入主要包括租金收入(固定租金和提成租金收入)、物业管理费收入和多种经营收入等;成本费用主要包括管理及销售费、物业管理费及维修维护费等;资本性支出主要包括主体工程及设备设施的大修、更换和改造;税金及附加主要包括增值税、房产税等。 国融兴华采用的收益法中,运营净收益=运营收入-运营成本,其中运营收入=年有效租金收入+物业费收入+保证金利息收入。运营成本分为运营支出和非运营支出,运营支出为综合管理服务费,非运营支出包括增值税及附加、房产税和维修费等。 (一)未来运营收益分析 1.华夏金茂REIT A.运营收入 在预测租金时,对主力店及专门店分别选取可比实例进行分析。根据可比实例对比与修正,长沙览秀城主力店平均月租金单价为33.9元/月/平方米;专门店平均租金单价约170元/月/平方米,在此基础上,租金分楼层价格按一定比例折算,L4层至LG层的租金区间为94.7-210.5元/月/平方米。该项目租金增长率为主力店3.0%/年;专门店3.0%-4.0%/年。 预测期内,主力店租金年化增长率为3%;专门店的租金增长率在3%-4%之间。租金增长的动力来自租赁合同中设置的租金定期调增条款,和租约到期后续签或换签租约的租金水平。 抽成租金以2023年上半年收入400.77万元为基准,2024-2025年预期增长率为5%,自2026年至2032年,每年增长率为3%-4%。 该项目2023-2026年的预期出租率为98%,2027年以后的预期出租率为97%,原因系长沙览秀城位于梅溪湖商圈,区域内商业物业出租率为92-97%,空置率系长沙市最低,此外,该项目已运营七年,处于稳定期,截至2023年6月末,出租率为98.4%。 2.华夏华润REIT 在租金预测方面,青岛万象城L1层主力店的比准市场租金单价为116元/平方米/月,各楼层主力店(不含超市)的比准市场租金修正结果范围为81-139元/平方米/月;主力店(超市)比准市场租金单价范围为20-24元/平方米/月;青岛 万象城L1层专门店的比准市场租金单价为535元/平方米/月,B2-L6层专门店比准市场租金修正结果范围为75-535元/平方米/月。 根据青岛万象城历史运营情况(2016-2022年客流量年复合增长率7.6%)、所在区城商业的市场状况(未来无新增)、市场对标项目的发展经验,预计青岛万象城预测期内专门店市场租金增长率为第2年至第3年年增长率为6%,第4年至第5年为5%,第6年至第8年为4%,预测期内后续年度年增长率为3%;业态调整及装修区域专门店市场租金考虑开业时间在上述标准上递延1年;主力店预测期内市场租金年增长率为3%。 提成租金收入占租金收入(固定租金+提成租金收入)的比例较为稳定,青岛万象城历史五年(2018年至2023年上半年)提成租金收入占总租金收入的比例平均约为28%,因此,青岛万象城预测期内提成租金收入按照预测期内总租金收入的25%测算。 根据青岛万象城历史及价值时点出租率(2023年6月末出租率为98.2%)情况、产权方访谈介绍及市场调研,结合项目所在区位情况,青岛万象城已进入运营稳定期,出租率呈平稳趋势。同时根据对青岛万象城自身签约情况以及2023年青岛万象城铺位调改计划的分析,本次估价按照青岛万象城预测期内首年出租率95%、预测期内后续年度出租率97.5%测算。 3.中金印力REIT 在租金预测方面,西溪印象城主力店L1层的比准市场租金单价为68元/平方米/月,其余各楼层租金单价范围为54~68元/平方米/月;次主力店的比准市场租金单价为113元/平方米/月,其余各楼层市场租金单价范围为68~124元/平方米/月;专门店L1层的比准市场租金单价为542元/平方米/月,B1-L4层市场租金修正结果范围为24~596元/平方米/月。 在租金增长率方面,主力店预测期内固定租金增长率2%;专门店、次级主力店固定租金2024-2026年增长率为5%、2027-2029年增长率为4%,后续年度增长率为3%。 营业额提成租金收入预测方面,以2023年预测收入2846万元为基准,预测期内后续年度在2023年基础上按年增幅3.0%测算。 出租率方面,该项目位于西溪商圈,所在区域商业氛围较好,投入运营以来一直保持较高的出租率水平,且呈现平稳态势,进入运营稳定期,前两年年度出租率为97.5%,后续出租率为98%。 4.嘉实物美REIT 对于租金预测,评估机构首先参考目标项目附近的三个可比门店,然后根据21个指标打分后进行调整,对于不含物业费的超市日租金,预测大成项目的租金为76.8元/平方米/月、玉蜓桥项目的租金为96元/平方米/月、德胜门项目的租金为84元/平方米/月、华天项目的租金为84元/平方米/月;对于外租区,预测大成项目的租金为108.9元/平方米/月、玉蜓桥项目的租金为264.6元/平方米/月、德胜门项目的租金为106.2元/平方米/月、华天项目的租金为260.4元/平方米/月。 关于租金增长率,评估机构参考历史租金增长情况、基准日时点已签约合同约定增长率情况,并结合当地类似商业地产租金增长情况,设定未来年度租金增长率为2.50%。 空置率及租金损失率,主要考虑历史空置情况及租金收缴情况,大成项目空 置率按10%进行测算、其他项目空置率按7%进行测算,租金损失率按1%进行测算。 (二)折现率 在确定折现率时,采用累加法进行确定。累加法是以安全利率加风险调整值作为报酬率,即将报酬率视为包含无风险报酬率和风险报酬率两大部分。公式如下:报酬率=无风险报酬率+风险报酬率。折现率反映了市场对标的基础设施的预期回报率,也反映资产区位、业态类型及租户组合等因素。一般来说,位于一线城市的资产相比于非一线城市的资产,市场给予风险报酬率会更低。 本次受理的四单REITs中,三单购物中心REITs的底层资产是位于非一线城市,折现率在7.00%-7.25%之间,对比已发行公募REITs产品中非一线城市的资产,该折现率高于保租房及产业园,低于仓储物流和标准厂房。嘉实物美REIT的底层资产物美超市位于一线城市北京,其项目折现率为6.50%,对比已发现公募REITs产品中一线城市的资产,大致为高于保租房及部分产业园,低于仓储物流。 注:新世纪评级根据相关资料整理。 对比四单REITs标的物业的折现率可以发现,物美超市的折现率最低,为6.50%。由于物美超市位于一线城市北京,区位优势明显,给予的风险报酬补偿较低,因此折现率低于其他项目。 (三)收益年限 在收益法估值中,标的物业的剩余运营年限越长,越有利于提升估值,收益期限主要由土地使用权年限决定。在四单消费基础设施REITs中,嘉实物美REIT的标的物业的收益年限相对较短,只有20年左右,其余三个REITs的标的物业的收益年限在25-29年。具体来看,长沙览秀城收益年限为29.2年;青岛万象城收益年限为28.0年;西溪印象城收益年限为25.0年。嘉实物美REIT的四个项目剩余期限分别为,大成项目收益年限为21.17年,玉蜓桥项目收益年限为19.77年,华天项目收益年限为19.38年,德胜门项目收益年限为19.11年。 (四)估值结果 从估值结果来看,青岛万象城的估值单价较高,为19565元/平方米;长沙览秀城项目估值单价较低,为10500元/平方米;嘉实物美REIT的四个项目估值单价方差较大,区间为9579元/平方米至17852元/平方米;西溪印象城的单价为15927元/平方米。 为了交叉验证物业估值的合理性,我们引入资本化率(CapRate)这一指标,即资本化率=运营净收益/估值。在不动产大宗交易市场中,资本化率可以真实地 体现物业运营净收益与价值之间的关系,以此来判断估值的合理性。资本化率受到城市、区位、业态等因素的综合影响,简单来说,投资人对资本化率的要求与物业的区位优势呈反比。一般来说,对于一线城市,因其具有稳定的租金收益与良好的价值增长预期,投资人愿意接受更低的资本化率,而对于二三线城市的同类资产,投资人反而需要更高的资本化率。根据北京大学光华管理学院发布的《中国REITs指数研究:不动产资本化率调研》,一线城市零售物业本化率在4.3%-5.2%左右,主要二线城市通常要求更高的报酬率,资本化率在5.2%-5.7%左右。 长沙览秀城、青岛万象城和杭州西溪印象城三单购物中心资本化率总体处于5.0%-6.0%的区间,物美超市的资本化率相对较高为7.14%。理论上来讲,当物业出租率和租金提升潜力较大,或者未来有进一步改造提升空间或地铁线路开通等利好因素,当下较低的CapRate会被接受。对比四处标的物业,物美超市的运营时间长于其他几个项目,且所处的居民社区较为成熟,因此未来增长性可能会略弱。 注:新世纪评级根据募集说明书整理。 三、现金分派率分析 现金流分派率不仅是监管层衡量试点项目风险收益率的重要指标,也是投资者选择投资标的的参考指标。现金分派率=当期可供分配金额/基金募集规模,从会计层面看,可供分配金额是指在基金合并财务报表净利润基础上通过合理调整计算得出的金额。根据中基协的规定,在可供分配金额计算过程中,应当先将合并财务报表净利润调整为税息折旧及摊销前利润(EBITDA)3,并在此基础上综合考虑项目公司持续发展、项目公司偿债能力、经营现金流等八项因素后确定可供分配金额计算调整项。由此可见,可供分配金额会受到营业收入、运营管理费及物业管理费等运营支出、税金及附加、管理人报酬、托管费等因素影响,但折 旧及摊销不会影响可供分配金额。 营业收入的预测与估值报告的差异很小,已经在估值部分详细讨论,我们主要对比分析各单REITs项目管理费等的差异。 从基金管理人和计划管理人收取的固定管理费用来看,各家差异不是很大,一般为基金净值或募集规模的0.2%-0.3%;托管费为基金净值或募集规模的0.01%。 运营管理费由运营管理公司收取,分为基础管理费和激励管理费。运营管理机构作为物业持有人的关联公司,除了获取基础管理费,还会获得与业绩挂钩的激励管理费。其中,部分管理费属于运营成本,会影响运营净收益(NOI),部分管理费属于基金层面,不影响NOI,但会对可供分配金额造成影响。 对比发现,华夏金茂REIT收取的基础管理费比例相对较高,占到营业收入(扣除联营收入)的27%-32%。与之相比,嘉实物美REIT仅收取运营收入的4%作为基础管理费