对二甲苯:多PX空PTA PTA:多PX空PTA MEG:震荡市,逢低试多

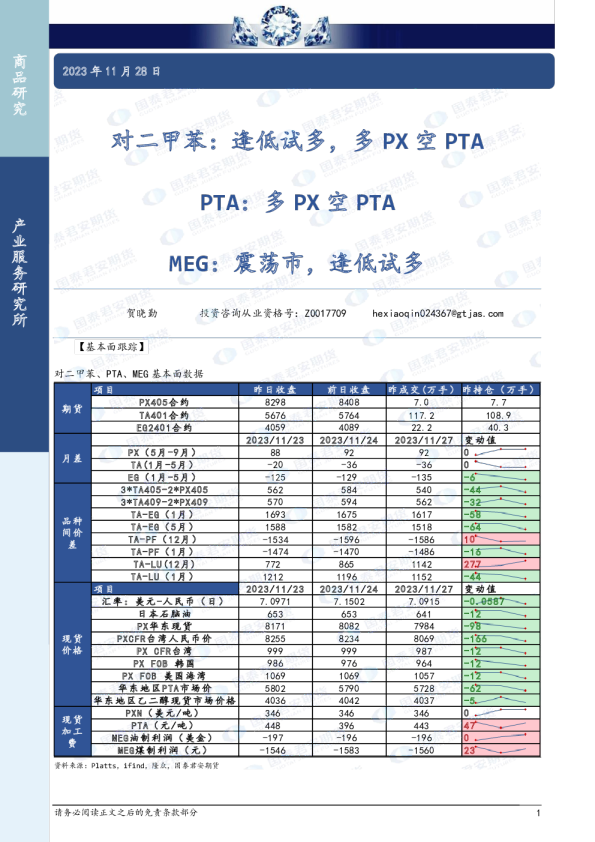

期货研究 商 品2023年11月24日 研究 对二甲苯:多PX空PTA PTA:多PX空PTA 产业 务 服MEG:震荡市,逢低试多 研究 所贺晓勤投资咨询从业资格号:Z0017709hexiaoqin024367@gtjas.com 【基本面跟踪】 对二甲苯、PTA、MEG基本面数据 项目 昨日收盘 前日收盘 昨成交(万手) 昨持仓(万手) 期货 PX405合约 8410 8416 4.5 7.7 TA401合约 5774 5778 129.6 117.4 EG2401合约 4081 4086 26.6 41.1 月差 2023/11/21 2023/11/22 2023/11/23 变动值 PX(5月-9月) 104 108 88 -20 TA(1月-5月) -14 -22 -20 2 EG(1月-5月) -137 -135 -125 10 品种间价差 3*TA405-2*PX405 604 568 562 -6 3*TA409-2*PX409 608 598 570 -28 TA-EG(1月) 1721 1692 1693 1 TA-EG(5月) 1598 1579 1588 9 TA-PF(12月) -1554 -1576 -1534 42 TA-PF(1月) -1468 -1480 -1474 6 TA-LU(12月) 995 1025 772 -253 TA-LU(1月) 1097 1095 1212 117 现货价格 项目 2023/11/21 2023/11/22 2023/11/23 变动值 汇率:美元-人民币(日) 7.1174 7.1563 7.1549 -0.0014 日本石脑油 647 656 653 -3 PX华东现货 8201 8184 8171 -13 PXCFR台湾人民币价 8290 8332 8322 -10 PXCFR台湾 1010 1010 1009 -1 PXFOB韩国 988 987 986 -1 PXFOB美国海湾 1070 1069 0 -1069 华东地区PTA市场价 5978 5850 5802 -48 华东地区乙二醇现货市场价格 4104 4056 4036 -20 现货加工费 PXN(美元/吨) 363 354 356 2 PTA(元/吨) 550 392 351 -42 MEG油制利润(美金) -179 -185 -197 -12 MEG煤制利润(元) -1396 -1465 -1546 -81 资料来源:Platts,ifind,隆众,国泰君安期货 【市场概览】 PX:韩国一套55万吨PX装置已于周初重启,近日出产品,该装置8月初停车检修。 尾盘石脑油价格上涨,12月MOPJ目前估价在651.5美元/吨CFR。今天PX价格偏弱维持,尾盘实货1月在1006/1013商谈,2月在1005/1021商谈。均无成交。今日PX估价在1009美元/吨,较昨日下跌 1美元。 PTA:中国大陆装置变动:仪征64万吨以及逸盛宁波4线装置重启,恒力石化装置负荷调整,至周四,PTA装置负荷上涨至79.4%。逸盛海南250万吨PTA新装置一条线正常运行。另根据PTA装置日产/ (国内PTA产能/365)计算,至周四PTA开工率在85.3%。备注:2023年8月新加入恒力惠州250万吨PTA产能,CCF产能基数调整至7894万吨。 乙二醇:截至11月23日,中国大陆地区乙二醇整体开工负荷在62.5%(较上期上升0.9%),其中煤制乙二醇开工负荷在63.84%(较上期下降0.21%)。2023年10月份起,中国大陆地区乙二醇总产能为2777.5万吨,煤制乙二醇总产能为943万吨,新增新疆天业二期30万吨新装置。 新疆一套15万吨/年的合成气制乙二醇近日起停车检修,重启时间待定,后续装置动态本网持续跟进。 内蒙古一套26万吨/年的合成气制MEG装置近期逐步重启,预计12月上旬出产品。 11月22日张家港某主流库区MEG发货量在5100吨附近,太仓两主流库区MEG发货量在5900吨附近。 聚酯:本周有一套短纤装置检修,一套瓶片装置开启,此外其他装置负荷也有调整,整体来看短纤降负、瓶片升负,聚酯负荷有所回升。截至本周五,初步核算国内大陆地区聚酯负荷在89.8%。(2023年11月1日起,国内大陆地区聚酯产能基数调整至7981万吨) 本周涤纶工业丝大厂开工负荷多数维持,零星调整,截至本周四,国内涤纶工业丝总体理论开工负荷在60%左右。(2023年10月起,涤纶工业丝产能基数调至334万吨) 华东一套年产25万吨聚酯瓶片装置目前已经升温重启,预计周末附近出料,该装置于10月中上旬附近停车检修。 直纺涤短产销清淡,平均33%,部分工厂产销:40%,10%,30%,100%,40%,30%,50%, 30%。 江浙涤丝产销整体依旧偏弱,至下午3点半附近平均产销估算在4-5成,江浙几家工厂产销分别在55%、60%、50%、0%、80%、100%、70%、30%、40%、25%、50%、30%、60%、100%、 30%、10%、40%、60%、15%、20%、0%、0%、0%、30%。 【趋势强度】 对二甲苯趋势强度:0PTA趋势强度:0MEG趋势强度:0 注:趋势强度取值范围为【-2,2】区间整数。强弱程度分类如下:弱、偏弱、中性、偏强、强,-2表示最看空,2表示最看多。 【观点及建议】 对二甲苯:目前PXN估值356美金/吨,相对估值逐步回归合理,然油价持续偏弱,PX估值或进一步跟随回调,关注下方支撑8200元/吨处表现。PX供需双增,逸盛宁波220万吨PTA装置重启、逸盛海南一条线125万吨PTA新装置正常出料,PTA装置开工率提升3%左右,后续关注宁波3#或检修,四川能投或重启,汉邦重启准备中。PX短流程装置利润(PX-MX价差110美金/吨)修复,彭州石化75万吨与威联化学100万吨装置重启,国产PX负荷同步提升4%。韩国GS装置重启,外盘供应有所修复。中金石化PX装 置预计12月中旬检修。再此之前PX供应边际宽松,5-9走反套逻辑。加工费方面,PTA重启较PX规模更大,加工费收缩,多PX空PTA对冲操作。 PTA:供应增加,PTA加工费收缩,1-5月份明显走弱,单边估值跟随PX低位盘整。PTA短期偏弱,关注下方5650位置支撑。空PTA多PX。OPEC+减产协议不确定性较大,对聚酯产业链成本影响较大。需求层面,织造订单和开工超预期修复带动本轮行情提早出现转折点。摸到6100元/吨处的缺口位置后大幅下跌。然而中长期来看,宏观层面政策空间有所释放,叠加上春节前季节性备库周期的共振影响下,看多PTA单边价格,下方支撑5650元/吨,建议逢轻仓低做多。加工费方面,由于PTA装置开工率大幅回升至80%左右,加工费收缩,多PX空PTA对冲操作。月差方面,PTA开工提升累库预期再起,1-5月差再次走反套逻辑,关注汉邦石化后续重启的进度。 乙二醇:受聚酯板块整体偏弱以及人民币汇率升值影响,乙二醇下探4000附近前低,目前估值偏低,中期单边逢低多。本周到港乙二醇大致在15万吨规模,较上周减少2万吨左右,周四港口库存小幅去化2万吨。国产乙二醇装置开工率回升至62.5%(+0.9%),总体依然是累库格局。关注后续进口减少规模。估值角度,煤炭价格高位,煤化工乙二醇出厂价3500-3800元/吨附近,叠加运费等因素影响,我们认为4000-4100元/吨位置有一定支撑,关注乙二醇逢低多机会。 期货研究 本公司具有中国证监会核准的期货交易咨询业务资格 本内容的观点和信息仅供国泰君安期货的专业投资者参考。本内容难以设置访问权限,若给您造成不便,敬请谅解。若您并非国泰君安期货客户中的专业投资者,请勿阅读、订阅或接收任何相关信息。本内容不构成具体业务或产品的推介,亦不应被视为相应金融衍生品的投资建议。请您根据自身的风险承受能力自行做出投资决定并自主承担投资风险,不应凭借本内容进行具体操作。 分析师声明 作者具有中国期货业协会授予的期货投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。 免责声明 本报告的信息来源于已公开的资料,本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货标的的价格可升可跌,过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。 本报告中所指的研究服务可能不适合个别客户,不构成客户私人咨询建议。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。 市场有风险,投资需谨慎。投资者不应将本报告作为做出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。 版权声明 本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、发表或引用。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“国泰君安期货研究”,且不得对本报告进行任何有悖原意的引用、删节和修改。 若本公司以外的其他机构(以下简称“该机构”)发送本报告,则由该机构独自为此发送行为负责。通过此途径获得本报告的投资者应自行联系该机构以要求获悉更详细信息或进而交易本报告中提及的期货品种。本报告不构成本公司向该机构之客户提供的投资建议,本公司、本公司员工或者关联机构亦不为该机构之客户因使用本报告或报告所载内容引起的任何损失承担任何责任。 请务必阅读正文之后的免责条款部分

你可能感兴趣

对二甲苯:逢低试多,多PX空PTA PTA:多PX空PTA MEG:震荡市,逢低试多

对二甲苯:多PX空PTA PTA:多PX空PTA MEG:震荡市,逢低试多

国泰君安期货-对二甲苯:逢低试多,多PX空PTA PTA:多PX空PTA MEG:震荡市,逢低试多

对二甲苯:多PX空PTA PTA:5000附近逢低试多,1-5反套 MEG:4600附近逢低试多,1-5正套