招财日报:每日投资策略

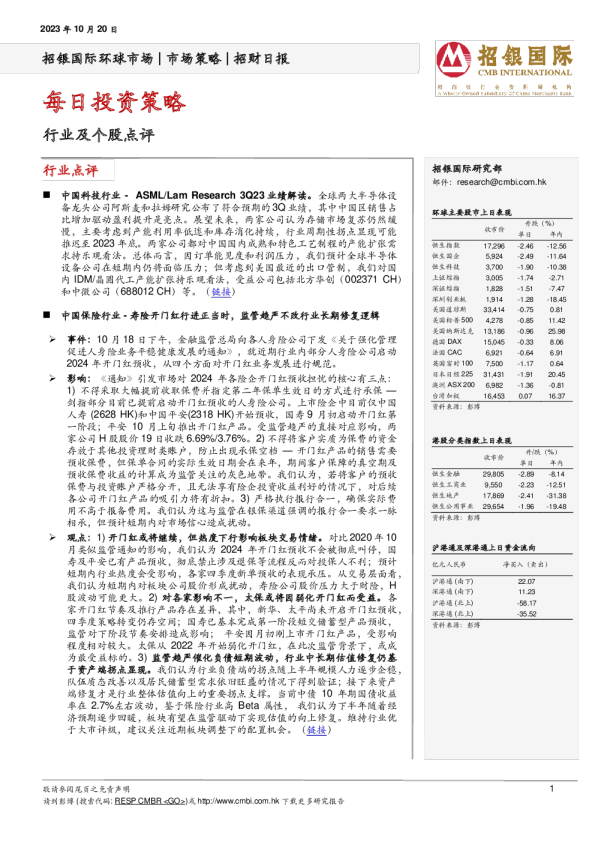

2023年10月19日 招银国际环球市场|市场策略|招财日报 每`日投资策略 宏观策略、行业及个股速评 宏观策略 中国经济开始温和复苏 三季度中国经济出现企稳迹象,GDP、社会零售额、工业增加值和服务业活 动均好于市场预期,并呈现温和复苏之势。社融改善和通缩缓解也显示出类似迹象。房地产仍是经济的主要拖累,但未来几个月同比跌幅可能收窄。明年,央行将继续维持宽松货币政策,并进一步下调存款准备金率、存款利率和LPR。政府可能会适度提高2024年的广义赤字率,并允许地方政府用特别再融资债券置换隐性债务。此轮政策宽松周期或将成为2017年以来力度最强的一次。中国经济可能在未来四个季度逐步改善。我们将2023年GDP增长预测从5.1%上调为5.2%,并维持2024年GDP增长4.8%的预测。(链接) 行业点评 中国科技行业-美国升级芯片出口限制对全球/国内半导体设备和GPU公司影响 10月17日,美国商务部宣布了一系列新的限制措施,加强了:1)增加“性能 密度阈值”参数的先进芯片出口管制,并将其扩展到40多个国家;2)新增对 21个国家的芯片制造设备出口管制;3)将13家中国企业列入美国实体名单。 我们认为新规符合市场和10月3日媒体公布的预期。总体而言,新规是对 2022年10月发布的美国管制的更新,我们认为该限制旨在联合荷兰和日本新规去限制先进芯片/设备的获取,并填补定制化人工智能芯片(如A800、H800)出口限制漏洞。鉴于供应链安全和地缘政治紧张局势,美国最近的出 招银国际研究部 邮件:research@cmbi.com.hk 环球主要股市上日表现 单日 年内 恒生指数 17,733 -0.23 -10.36 恒生国企 6,076 -0.28 -9.39 恒生科技 3,772 -1.67 -8.64 上证综指 3,059 -0.80 -0.99 深证综指 1,856 -1.49 -6.05 深圳创业板 1,938 -1.20 -17.40 美国道琼斯 33,665 -0.98 1.56 美国标普500 4,315 -1.34 12.37 美国纳斯达克 13,314 -1.62 27.21 德国DAX 15,095 -1.03 8.41 法国CAC 6,966 -0.91 7.60 英国富时100 7,588 -1.14 1.83 日本日经225 32,042 0.01 22.79 澳洲ASX200 7,078 0.30 0.55 台湾加权 16,441 -1.21 16.29 资料来源:彭博 收市价升跌(%) 港股分类指数上日表现 升/跌(%) 口管制和《美国芯片法》将加速半设备/晶圆代工国产替代。尽管最近宏观疲 收市价 单日年内 软和短期内行业周期性衰退,但国产替代仍然是结构性增长的长期驱动力。 (链接) 中国消费行业-双十一护肤品类预售期概要 今年双十一的时间节点和优惠力度与去年相近,整体活动时长不变,但是用 户下单的时间由于部分活动节奏精简而得以小幅延长。 预售期活动日程来说,天猫今年的预售期同样为10月24日晚8点至31日 晚6点。京东则首次取消了预售期,规则是在10月23日晚8点直接开启现货销售。预售期折扣力度方面,以珀莱雅和薇诺娜为例,双十一定价(不计赠品)约比日常价格低10-30%;主播直播间价格与旗舰店价格基本一致。其中珀莱雅9月新推出的产品折扣约比日常价低5-10%,同样配以超出正品规格的小样赠品,赠品配比与部分国际品牌相似。 1)管理层以保障销售额排名作为本次双十一的首要目标。回顾此前618,珀莱雅曾取得首播直播间市占率7%以及预售期GMV排名第一的好成绩。更新至10月17日的首播直播间信息显示,珀莱雅的产品链接有16个(618首播为10个),直播提醒预约榜首前三名均为珀莱雅产品。2)9月数据显示,珀莱雅在淘天平台的GMV环比/同比提升15%/1.4%至人民币2.5亿元,居于美容护肤品牌首位。综上,得益于新产品线的口碑积累以及管理层优秀的预售期运营水平,珀莱雅有望在本次双十一预售再创佳绩。(链接) 中国房地产行业-统计局9月房地产数据符合预期,期待四季度销售温和修复统计局9月房地产数据符合预期,房地产投资单月同比跌幅较8月的-11.0%扩大至-11.3%,主要受新开工面积持续表现较弱影响。竣工面积同比增幅从 恒生金融30,691-0.27-5.41 恒生工商业9,768-0.19-10.51 恒生地产18,310-0.47-29.68 恒生公用事业30,2470.05-17.87 资料来源:彭博 沪港通及深港通上日资金流向 亿元人民币净买入(卖出) 沪港通(南下)-12.59 深港通(南下)-11.46 沪港通(北上)-7.23 深港通(北上)28.95 资料来源:彭博 敬请参阅尾页之免责声明1 请到彭博(搜索代码:RESPCMBR<GO>)或http://www.cmbi.com.hk下载更多研究报告 上月11%扩大到9月的25%,主要受益于保交楼工作的持续进行以及低基数。商品房销售面积和销售额同比跌幅依然疲软分别在-10%和-14%,相较于8月的-12%和-16%一涨一跌,反映了销售均价的继续下降;环比角度二者均有40%以上的增长,反映连续出台的放松政策有一定带动作用。高频数据观察,二手房展示一定恢复的信号,10月截止17日,环比降幅收窄到8%,同比较有40%的增长;新房环比降2%,同比降4%。 展望四季度,我们认为销售很难出现强力反弹,将继续保持温和修复,基于1)我们看到各地放松政策对项目到访、带看、销售等产生约1-2个星期的脉冲式带动作用,在政策保持不断小步放松的背景下,我们认为销售缓慢修复的趋势将得以维持;2)我们的领先指数在9月出现暴涨预示10月销售有所反弹,但观察高频数据这将难以实现,但这更加有力的证明认房不认贷落地后的确有大量购房需求存在,只是何时进入市场转化为销售有待观察。3)部分购房者还抱有更多政策预期故而保持观望情绪,这部分需求也将随政策的逐步放松而得到一定释放;4)二手房交易的逐步活跃将释放更多卖旧换新的需求到新房市场。选股方面,我们推荐中介贝壳(二手房市场表现好于新房),物业方面母公司稳定、业绩兑现度较高的华润万象生活、中海物业、保利服务、越秀服务及存量市场有绝对优势的万物云;开发商方面推荐拿地强度较高的华润置地、越秀地产和滨江集团。(链接) 中国保险行业-中国上市险企9月保费数据点评:寿险新单保费承压符合预期,产险车险平稳增长/非车结构调整致增速回落 近期上市险企集中公布9月保费收入数据,寿险1-9月累计保费增速下滑,9 月单月保费增速同比下降;产险车险/非车保费收入分化,车险随三季度乘用车销量在政策利好催化下稳健提升,非车保费结构调整增速回落。 寿险:6家上市险企1-9月累计寿险总保费同比+6.5%,较1-8月累计寿险总保费增速-1.2个百分点;9月单月寿险总保费同比-5.2%,较8月寿险单月保费增速-4.4个百分点;国寿/平安/太保/新华/太平/人保寿险1-9月累计总保费同比+4.5%/+7.7%/+7.9%/+3.7%/+10.8%/+10.7%;9月单月保费增速同比下 降,分别为-7.2%/-4.1%/-5.5%/-9.9%/+4.9%/-4.6%,其中,平安/太保/人保9月单月寿险保费由正转负,太平9月单月保费增速较上月-5.3个百分点,同比正增长主要受低基数效应影响。寿险新单保费承压,人保寿险9月长险首年新单保费(FYP)同比-36.1%,期交首年保费(FYRP)同比-54.3%,较8月同比-22.4%进一步下行;平安寿险三季度代理人新单保费同比+25.4%,较二季度+69.6%增速亦有较大回落。我们认为寿险9月保费数据较上月进一步承压, 主要因7.31人身险产品定价利率切换导致部分产品购买需求已提前释放。此外三季度在历史上为寿险公司为开门红预售准备的过渡阶段,在渠道优化、代理人增员及业务培训上起承转合;今年因大部分寿险公司已基本完成全年销售目标,将有更多时间备战2024年开门红,我们预计短期内寿险保费数据承压对行业整体增速影响有限,看好四季度及明年一季度开门红业绩,有望超预期。 产险:车险及非车增速分化。头部险企车险月度保费稳健提升,受益于促进汽车消费等一系列政策加持利好,乘用车销量提升带动车险保费同比增长。具体来看,中国财险9月单月车险保费同比+6.8%,较上月提升1.1个百分点,平安产险1-9月/3季度车险总保费同比+6.2%/+6.2%,较上季度各 +0.1/+0.2个百分点。非车保费略有分化,中国财险9月单月意健险保费增速同比回落至+0.8%,较上月-27.5个百分点;责任险/企财险/货运险单月保费同比+15.2%/+13.2%/+20.8%,较上月提升15.2/7.1/2.9个百分点;而较高赔付的信用保证险保费同比-35.7%,较上月进一步下行15.7个百分点,凸显公司主动进行业务优化管理,以压降承保综合成本率提高利润。平安产险非车保费3季度同比-26.2%,亦主要因公司主动优化赔付较高的信保业务所致。 随台风等自然灾害频发多增,我们预计3季度主要上市险企承保综合成本率将有抬升。 整体来看,我们维持看好寿险行业的高景气度,认为短期保费数据波动影响可控;目前行业交易在FY23E0.1x-0.5xP/EV水平,估值具备反弹空间;推荐买入中国人寿(2628HK);建议关注中国太保(2601HK)、中国平安(2318HK)三季度业绩。 催化剂:上市险企将于10月26至10月31日集中公布三季度业绩;国寿/平 安/人保集团于10月底至11月初举办投资者开放日;2024年开门红销售业绩 (国寿/平安已于9月中/10月初启动2024年开门红销售,产品以短交储蓄型年金险为主,后续业绩进展值得关注)。(链接) 个股点评 百威亚太(1876HK,持有,目标价:16.8港元)-预计3季度收入/EBITDA持平 我们下调全年收入预测5.8%,净利预测5.2%,预计本季度的净销售增长可 能为持平或低单位数下降至18亿美元,预计EBITDA也将录得持平。按地区来看,预计西亚地区的业绩将达到15亿美元,其中中国区可能呈现单位数下滑。根据渠道调查,由于高基数和不利天气等叠加不利因素,华润啤酒业绩可能呈现持平或低单增长,青岛啤酒可能呈现中单下降,我们认为百威亚太中国区的业绩增长或与同行相似。鉴于啤酒高端化趋势不变,ASP有望实现中单增速,但这一利好可能与发货量的小幅下滑相抵。东亚而言,预计韩国区业绩仍将拖累整体,可能录得中单至高单的销售额下滑。继公司于10月4 日在该地区提价6.9%之后,我们预计,收入在明年二季度前不会有明显改 善。考虑原材料价格下降,以及公司运营效率提升均将对2024年利润率产生 积极影响,我们维持公司“持有”评级,目标价16.8港元,基于15x2023年 EV/EBITDA。(链接) 爱奇艺(IQUS,买入,目标价:8.6美元)-憧憬ARM提升下利润超预期我们预计爱奇艺3Q23收入符合预期(同比增长7.5%),利润有望超预期(经调整运营利润率为11%,高于此前的10%),得益于ARM显著提升。分业务来看,预计会员收入同比增长20%,其中ARM将同比增长12%至人民币 15.5元(高于此前预测的9%增速),会员人数为1.07亿。我们看好ARM 长期增长空间(长期目标为25-30元),受益于折扣收窄以及会员权益提升 (如加更礼等)。广告业务将在3Q23同比增长35%,得益于高质量内容和垂直品类广告恢复(如网服、医药和交通)。此外,爱奇艺拥有多元化剧集储备(每年60-80部),少数剧集延期对收入影响有限。展望未来,爱奇艺强大的原创内容将继续支撑强劲增长,提升会员生命周期价值,头部剧集包括《一念关山》、《狐妖小红娘》和《宁安如梦》等。我们维持全年预测不变,目标价为8.6美元。(链接) 安踏集团(2020HK,买入,目标价:109.99港元)-在北京举办了投资者日,并给出了新的三