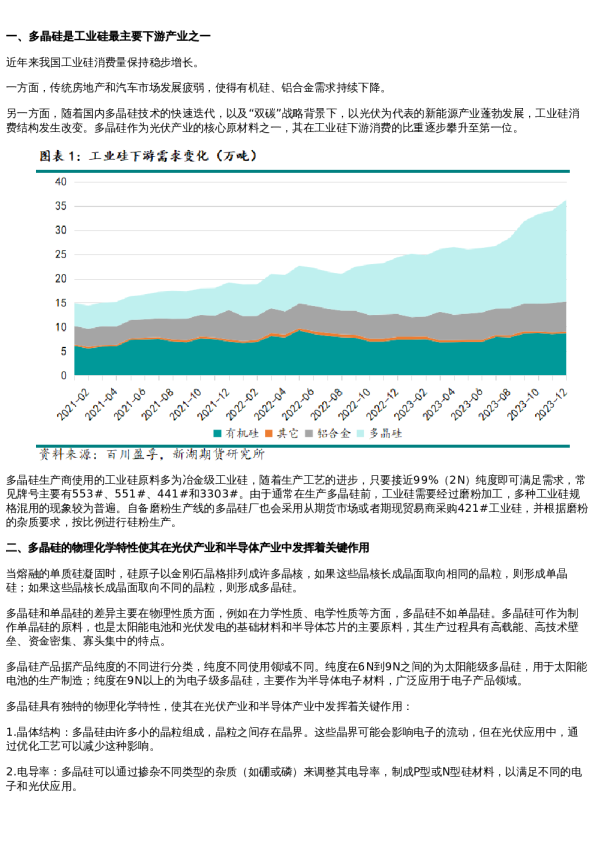

多晶硅:包头硅业大会会议热点

多晶硅:包头硅业大会会议热点 国投安信期货研究院 肖静F3047773Z0014087张秀睿F03099436 2023年9月11—13日,2023年中国硅业大会在内蒙古自治区包头市召开。作为2022年全国首个光伏产业产值超千亿元城市,包头市的多晶硅产能和产量规模排名全国第一,产量占全球的三分之一。为帮助投资者更深入地认识“硅能源”产业,现将此次会议热点进行分享。 一、我国硅产业发展现状 1.工艺装备突破:我国硅产业新建产能装备已全部实现国产化,部分装置大型化引领全球。1)工业硅:25000KVA及以上大型矿热炉、全煤生产工艺全面推广和应用;2)多晶硅:大型节能高效还原炉设备、年产30万吨单套冷氢化系统(降低能耗和成本)、年处理5万吨单套干法回收系统(节约原材料,减少废弃物产生)实现全面国产化升级;3)单晶硅:全球最先进的160单晶硅直拉炉实现工业化生产,运行产能已超过550GW。 2.技术指标提升:1)多晶硅:2022年我国改良西门子法多晶硅平均综合电耗降至63千瓦时/千克,较2012年下降85%;颗粒硅平均综合电耗已降至20千瓦时/千克以下;2)单晶硅:直拉单晶平均综合电耗降至24.4千瓦时/千克,较2012年下降50%以上。 3.产品结构升级:N型多晶硅硅料今年年底产量占比提高至16.7%,N型硅片今年年底产量占比提高至40%。 4.行业布局转型:1)工业硅:由能源丰富地区向能源、资源丰富地区转移;2)多晶硅:由多点布局向清洁能源优势的地区集中;3)单晶硅:由单一围绕消费地布局向依托消费、原料双要素布局:4)再生硅:从无到有、由低端冶炼项目向综合利用加工转型。 数据来源:有色金属工业协会硅业分会 5.产量全球占比大:2022年,我国工业硅产量325万吨,全球占比79.9%;多晶硅产量81.1万吨,全球占比86.5%;硅片产量329GW,全球占比97.9%;晶硅光伏组件对海外市场销售占比已经超过60%。产量的全球 占比过大必然导致出口被间接围堵和直接打压风险不断增加。 6.全行业投资过热:最近18个月国内光伏产业链新建产能超过380GW,超过过去18年建成380GW总产能。2022年底,我国多晶建产能为116万吨/年,较2021年底的52万吨/年翻了一倍。2023年6月底,我国多晶硅产能为137万吨/年,目前在建产能达128万吨/年,预期到2023年年底,我国多晶硅产能将达到200万吨/年以上,再次实现同比翻番。 图:2022年—2025年国内多晶硅产能统计 数据来源:有色金属工业协会硅业分会 7.绿电分配我国与海外的差异:2022年,欧洲能源结构比中国更加清洁化,我国煤电占比为62%,远高于欧洲的16.7%。欧盟的电解铝被标上绿电铝的原因在于,落后的高耗能电解铝生产线配置了绿色清洁能源,传统能源配置给民生等其他领域。我国电解铝不能全部为绿电铝的原因在于,我国会将清洁能源优先配置给民生等其他领域。 二、我国光伏市场发展情况 1.光伏装机:2023年1-7月光伏装机97.16GW,同比增长158%,创历史新高。2023年上半年,光伏发电新增装机78.42GW,同比增长154%,其中分布式新增装机占比52.2%,累计总装机42.29%;2023年上半年,全国光伏发电量同比增长30%,已接近2020年全年发电量;2023年上半年,全国光伏发电利用率98.2%,同比提升0.4%。2023年装机预测由280-330GW上调至305-350GW,海外市场以欧美、印度、巴西为主。 2.光伏下游产品:2023年上半年硅片、电池片、组件总出口289.2亿美元,同比增长约11.6%;其中硅片、电池片、组件出口各占比9.4%、8.4%、82.2%,硅片出口以东南亚地区为主,电池片消费主要在亚洲地区。海外企业布局的提升对电池片和硅片需求增加,表现在组件占较去年有所下降,中国组件最大出口市场是欧洲,占组件出口额的57.4%,巴西成为第二大组件出口市场,南非市场增长明显。 3.多晶硅:预计2023年全球多晶硅在产21家,总产能约为236万吨/年,同比增加71.1%,产量156万吨,同比增加55.8%,其中电子级、太阳能级块状硅、颗粒硅占比分别为2.5%、86%和11.5%;2023年国内多晶硅在产企业17家(14-2+5),预计有效产能211.3万吨/年,全年产量141万吨,进口约6万吨,合计147万吨 (含电子级);2023年国内硅片预计有效产能935GW,产能利用率约60%,硅片产量535GW、单晶片530GW、多晶片5GW,耗多晶硅约140万吨。 三、工业硅期货市场运行情况及价格展望 1.工业硅期货市场运行:1)成交规模:截至9月5日,日均成交8.01万手,日均成交额58.02亿元,最高持仓时占现货规模四分之一。2)期现价格相关性:由上市初期0.36增长至0.97。3)客户结构:法人客户占比 达5.23%,参加的产业客户超过400家,产业客户日均持仓量占比接近30%。4)交割及仓单:截至8月14日首次交割,工业硅期货累计仓单量共计18648手(93240吨),目前在库仓单量已突破12万吨。买卖方参与交割意愿较强,交割规模较大,工业硅S12308首次交割占仓单注册总量约占57.06%,其中期转现占比0.06%,滚动交割占比94.59%,一次性交割5.35%。 2.工业硅市场价格展望:短期现货流通性偏紧,北方工厂复产缓慢,报价上涨突发消息提振盘面上行,但由于仓单压力以及硅厂枯水期合约套保,硅价上行空间有限,基差收敛或主要靠现货涨价,盘面较现货价格波动较 稳。 四、晶硅企业高层讨论 A(多晶硅龙头):目前本企业有多晶硅有效产能42万吨,明年预计达到90万吨以上,企业产业链一体化, 拉晶和组件环节为了更多应对风险只是简单布局,并不是产能一体化的布局。 行业需求一季度有大幅度下降,产能发挥、新产能投产爬坡未达到预期。按照需求测算,今年组件价格预期在1.5元/w左右,实际超跌至1.3元/w,投资大量释放积极性,明年光伏装机有达到580Gw到600gw的可能。 B(多晶硅龙头):去年4季度多晶硅价格出乎意料大幅度下跌,今年上半年整体价格略有提升,年中价格再度大幅下跌,认为是市场情绪叠加市场综合因素的作用。年内市场大跌两次,基本上打到了头部企业的成本,部分企业出现亏损,对下半年投产新企业有较大的提示,即老企业较多检修,此前计划的排产也有所推迟,实际上今年多晶硅的产出不及预期。光伏行业历史从来没有重复过,对于四季度行情不确定性较大,但预计往后价格波动会越来越小,最终接近于平稳发展。 去年年底价格下跌和今年年中价格下跌是不同性质的,今年价格主要受情绪带动比较大,实际上是非理性的、超出预期的。目前行业在员工流失、产业设备及工艺稳定性等方面面临着不同的困难,当下多晶硅80-90元/千克的价格与以往同样水平价格的多晶硅,在品质要求、市场份额、行业结构等方面都有所不同,现在行业相对的质量要求都在较高的区间内,品质跨越的难度越来越大,以往资本投入很丰厚,在资本投入收缩吼,跨行进来的企业是非常痛苦的,这种情绪蔓延和传递,已经进入到还是正在做的,需要做精细化管理,未来行业不可能是一个高速增长、高利润的行业,只能靠近精细化化工行业。 长单采购协议是利大于弊,本企业94%—96%是保障我们长单客户的需求,长单是公司稳定经营的工具。 C(硅片龙头):企业专心做硅片,并不打算进入硅料环节。去年四季度价格行情变化是出乎意料的,我们都太高估了自己短期的判断价格的能力。对于光伏价格走势,市场波动一方面是供需关系,另一方面是行业参与了很多的交易对象,市场情绪氛围对价格走势的影响较大。 公司内90%以上仍是长单采购,从生产稳定角度来看,合作是要长期的,我们更倾向于长单方式模式持续推行下去。 D(多晶硅龙头):目前N型硅料验收没有特别精准的标准,制备各品类的多晶硅的生产炉子相同,在工艺存在异同。长单对于公司的发展有很大好处,但短板在于面对市场急剧波动,履行长单对双方伤害很大。 公司将新产能转移到沙特去,加强市场国际化,通过比较最后选择把颗粒硅技术进行对外输出。 本文仅用于国投安信期货公司客户的交流与查阅,不尽之处,敬请批评指正! 免责声明 国投安信期货有限公司是经中国证监会批准设立的期货经营机构,已具备期货投资咨询业务资格。 本报告仅供国投安信期货有限公司(以下简称“本公司”)的机构或个人客户(以下简称“客户”)使用。本公司不会因接收人收到本报告而视其为客户。如接收人并非国投安信期货客户,请及时退回并删除。 本报告是基于本公司认为可靠的已公开信息,但本公司不保证该等信息的准确性或完整性。本报告所载的资料、意见及推测只提供给客户作参考之用。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货或期权的价格、价值可能会波动。在不同时期,本公司可发�与本报告所载资料、意见及推测不一致的报告。客户不应视本报告为其做�投资决策的唯一因素。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本报告中的任何内容所导致的任何损失负任何责任。 本报告可能附带其它网站的地址或超级链接,本公司不对其内容的真实性、合法性、完整性和准确性负责。本报告提供这些地址或超级链接的目的纯粹是为了客户使用方便,链接网站的内容不构成本报告的任何部分,客户需自行承担浏览这些网站的费用或风险。 本报告的版权归本公司所有。本公司对本报告保留一切权利。除非另有书面显示,否则本报告中的所有材料的版权均属本公司。未经本公司事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。