积极布局产业升级,锆基固态电池电解质成长可期

AI智能总结

AI智能总结

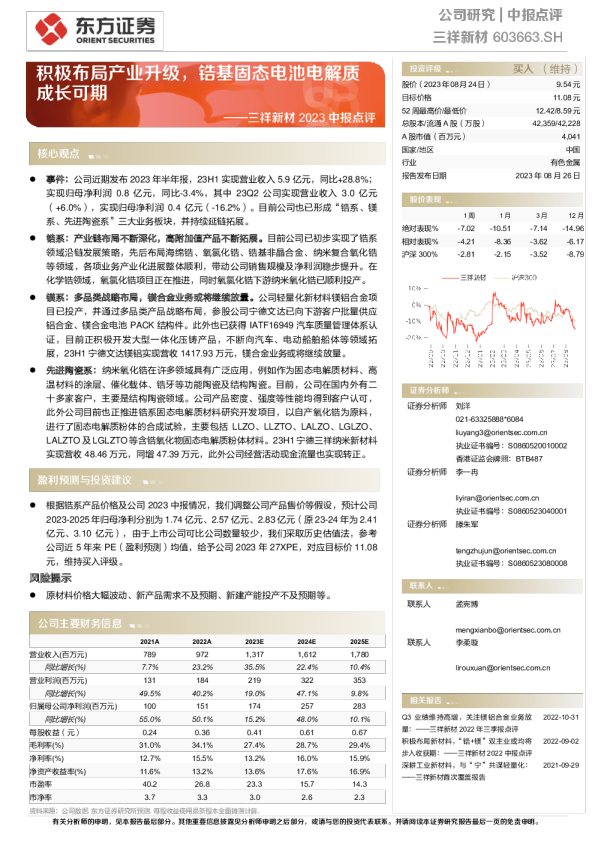

核心观点 积极布局产业升级,锆基固态电池电解质成长可期 ——三祥新材2023中报点评 事件:公司近期发布2023年半年报,23H1实现营业收入5.9亿元,同比+28.8%;实现归母净利润0.8亿元,同比-3.4%,其中23Q2公司实现营业收入3.0亿元 (+6.0%),实现归母净利润0.4亿元(-16.2%)。目前公司也已形成“锆系、镁系、先进陶瓷系”三大业务板块,并持续延链拓展。 锆系:产业链布局不断深化,高附加值产品不断拓展。目前公司已初步实现了锆系领域沿链发展策略,先后布局海绵锆、氧氯化锆、锆基非晶合金、纳米复合氧化锆 等领域,各项业务产业化进展整体顺利,带动公司销售规模及净利润稳步提升。在化学锆领域,氧氯化锆项目正在推进,同时氧氯化锆下游纳米氧化锆已顺利投产。 镁系:多品类战略布局,镁合金业务或将继续放量。公司轻量化新材料镁铝合金项目已投产,并通过多品类产品战略布局,参股公司宁德文达已向下游客户批量供应 铝合金、镁合金电池PACK结构件。此外也已获得IATF16949汽车质量管理体系认证,目前正积极开发大型一体化压铸产品,不断向汽车、电动船舶船体等领域拓展,23H1宁德文达镁铝实现营收1417.93万元,镁合金业务或将继续放量。 先进陶瓷系:纳米氧化锆在许多领域具有广泛应用,例如作为固态电解质材料、高温材料的涂层、催化载体、锆牙等功能陶瓷及结构陶瓷。目前,公司在国内外有二十多家客户,主要是结构陶瓷领域。公司产品密度、强度等性能均得到客户认可, 盈利预测与投资建议 此外公司目前也正推进锆系固态电解质材料研究开发项目,以自产氧化锆为原料,进行了固态电解质粉体的合成试验,主要包括LLZO、LLZTO、LALZO、LGLZO、LALZTO及LGLZTO等含锆氧化物固态电解质粉体材料。23H1宁德三祥纳米新材料实现营收48.46万元,同增47.39万元,此外公司经营活动现金流量也实现转正。 根据锆系产品价格及公司2023中报情况,我们调整公司产品售价等假设,预计公司2023-2025年归母净利分别为1.74亿元、2.57亿元、2.83亿元(原23-24年为2.41亿元、3.10亿元),由于上市公司可比公司数量较少,我们采取历史估值法,参考公司近5年来PE(盈利预测)均值,给予公司2023年27XPE,对应目标价11.08元,维持买入评级。 风险提示 公司主要财务信息 2021A2022A2023E2024E2025E 原材料价格大幅波动、新产品需求不及预期、新建产能投产不及预期等。 同比增长(%)7.7%23.2%35.5%22.4%10.4% 营业收入(百万元)7899721,3171,6121,780 营业利润(百万元)131184219322353 公司研究|中报点评三祥新材603663.SH 买入 (维持) 股价(2023年08月24日) 9.54元 目标价格 11.08元 52周最高价/最低价 12.42/8.59元 总股本/流通A股(万股) 42,359/42,228 A股市值(百万元) 4,041 国家/地区 中国 行业 有色金属 报告发布日期 2023年08月26日 1周 1月 3月 12月 绝对表现% -7.02 -10.51 -7.14 -14.96 相对表现% -4.21 -8.36 -3.62 -6.17 沪深300% -2.81 -2.15 -3.52 -8.79 证券分析师刘洋 021-63325888*6084 liuyang3@orientsec.com.cn 执业证书编号:S0860520010002香港证监会牌照:BTB487 证券分析师李一冉 liyiran@orientsec.com.cn 执业证书编号:S0860523040001 证券分析师滕朱军 tengzhujun@orientsec.com.cn 执业证书编号:S0860523080008 联系人孟宪博 mengxianbo@orientsec.com.cn 联系人李柔璇 lirouxuan@orientsec.com.cn 同比增长(%)49.5%40.2%19.0%47.1%9.8% 归属母公司净利润(百万元)100151174257283 同比增长(%) 55.0% 50.1% 15.2% 48.0% 10.1% 每股收益(元) 0.24 0.36 0.41 0.61 0.67 毛利率(%) 31.0% 34.1% 27.4% 28.7% 29.4% 净利率(%) 12.7% 15.5% 13.2% 16.0% 15.9% 净资产收益率(%) 11.6% 13.2% 13.6% 17.6% 16.9% 市盈率 40.2 26.8 23.3 15.7 14.3 市净率 3.7 3.3 3.0 2.6 2.3 Q3业绩维持高增,关注镁铝合金业务放量:——三祥新材2022年三季报点评 积极布局新材料,“锆+镁”双主业或均将步入收获期:——三祥新材2022中报点评深耕工业新材料,与“宁”共谋轻量化: ——三祥新材首次覆盖报告 2022-10-31 2022-09-02 2021-09-29 资料来源:公司数据.东方证券研究所预测.每股收益使用最新股本全面摊薄计算. 有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。 投资建议 根据锆系产品价格及公司2023中报情况,我们调整公司产品售价等假设,预计公司2023-2025年归母净利分别为1.74亿元、2.57亿元、2.83亿元(原23-24年为2.41亿元、3.10亿元),由于上市公司可比公司数量较少,我们采取历史估值法,参考公司近5年来PE(盈利预测)均值,给予公司2023年27XPE,对应目标价11.08元,维持买入评级。 图1:三祥新材近5年PEBand(截止8月24日) PE(盈利预测)过去5年历史中枢 70 60 50 40 30 20 10 0 18-0819-0219-0820-0220-0821-0221-0822-0222-0823-0223-08 数据来源:Wind、东方证券研究所 盈利预测调整附加说明 公司主要产品收入与盈利情况有所调整,我们预计原因主要有三点: (1)锆系产品:2023年来锆英砂价格下降趋势明显,公司作为锆系制品的生产商,电熔锆和海绵锆等锆系制品价格持续下行。我们假设23年锆英砂吨均价为15,039元/吨,相较于原有均价有所下调,24-25年锆英砂价格也维持低位。此外我们也根据不同项目的投产进度和市场情况对产销量进行了一定调整。 (2)铸造改性材料:参考公司22年铸造改性材料毛利率,我们下调相关业务毛利率假设,同时随着宁夏三祥成本优势及先进生产工艺优势凸显,对传统铸造材料的替代效应预计也将逐步加快,我们预计产能利用率也将逐步回升。 (3)宁德文达镁铝:公司轻量化新材料镁铝合金项目已投产,并通过多品类产品战略布局,我们根据22年公司营收及利润情况对其产能释放节奏进行调整。未来随着其不断向汽车、电动船舶船体等领域拓展,我们预计公司镁合金产能利用率将稳步提升。 收入分类预测表 核心假设及盈利预测变动分析表 人民币百万元(标注除外) 2023E 调整前 2024E 2023E 调整后 2024E 2025E 核心假设锆英砂采购价(元/吨) 16,000 15,000 15,039 15,000 15,000 分产品盈利预测锆系材料销售收入 993.27 1150.26 935.63 1,089.29 1,188.25 变动幅度 -5.8% -5.3% 毛利率 33.8% 32.2% 28.6% 29.0% 30.1% 变动幅度 -5.2% -3.2% 铸造改性材料销售收入 119.28 133.33 168.24 181.18 207.06 变动幅度 41.0% 35.9% 毛利率 17.0% 16.0% 15.0% 15.0% 15.0% 变动幅度 -2.0% -1.0% 特种陶瓷材料销售收入 147.84 274.56 147.84 274.56 316.80 变动幅度 0.0% 毛利率 30.0% 35.0% 30.0% 35.0% 35.0% 变动幅度 0.0% 0.0% 其他主营业务销售收入 49.93 50.56 54.65 55.91 57.21 变动幅度 9.4% 10.6% 毛利率 26.5% 26.4% 31.7% 31.7% 31.5% 变动幅度 5.2% 5.3% 其他业务销售收入 10.00 10.00 10.67 10.67 10.67 变动幅度 6.7% 6.7% 毛利率 75.0% 70.0% 58.0% 50.0% 50.0% 变动幅度 -17.0% -20.0% 长期股权投资——宁德文达镁铝投资收益 45.18 60.91 13.61 45.18 60.91 变动幅度 -69.9% -25.8% 销售收入合计 1,320.32 1,618.71 1,317.02 1,611.61 1,779.99 变动幅度 -0.2% -0.4% 综合毛利率 31.9% 31.4% 27.4% 28.7% 29.4% 变动幅度 -4.5% -2.8% 主要财务数据变动分析表 人民币百万元(标注除外) 2023E 调整前 2024E 2023E 调整后 2024E 2025E 营业收入 1,320.32 1,618.71 1,317.02 1,611.61 1,779.99 变动幅度 - - -0.2% -0.4% 营业利润 309.35 383.22 218.74 321.78 353.45 变动幅度 - - -29.3% -16.0% 归属母公司净利润 241.01 309.96 173.75 257.21 283.14 变动幅度 -27.9% -17.0% 每股收益(元) 0.80 1.03 0.41 0.61 0.67 变动幅度 -48.6% -40.8% 毛利率(%) 31.9% 31.4% 27.4% 28.7% 29.4% 变动幅度 -4.5% -2.8% 净利率(%) 18.3% 19.1% 13.2% 16.0% 15.9% 变动幅度 -5.1% -3.2% 资料来源:公司数据,东方证券研究所预测 风险提示 原材料价格大幅波动、新产品需求不及预期、新建产能投产不及预期等 附表:财务报表预测与比率分析 资产负债表利润表 单位:百万元 2021A 2022A 2023E 2024E 2025E 单位:百万元 2021A 2022A 2023E 2024E 2025E 货币资金 114 73 135 165 256 营业收入 789 972 1,317 1,612 1,780 应收票据、账款及款项融资 181 291 323 395 437 营业成本 544 640 957 1,150 1,257 预付账款 12 11 17 20 22 营业税金及附加 8 10 14 18 20 存货 170 297 350 420 460 营业费用 16 15 16 20 24 其他 111 39 58 58 58 管理费用及研发费用 86 103 118 139 186 流动资产合计 587 710 882 1,059 1,233 财务费用 13 5 13 13 6 长期股权投资 55 99 99 99 99 资产、信用减值损失 (0) 8 2 2 1 固定资产 539 553 742 897 914 公允价值变动收益 0 0 0 0 0 在建工程 152 234 191 48 0 投资净收益 (1) (12) 14 45 61 无形资产 118 114 111 108 105 其他 9 4 7 7 7 其他 86 95 92 92 92 营业利润 131 184 219 322 353 非流动资产合计