23年中报点评:延续开店战略,Q2业绩恢复至21年同期

AI智能总结

AI智能总结

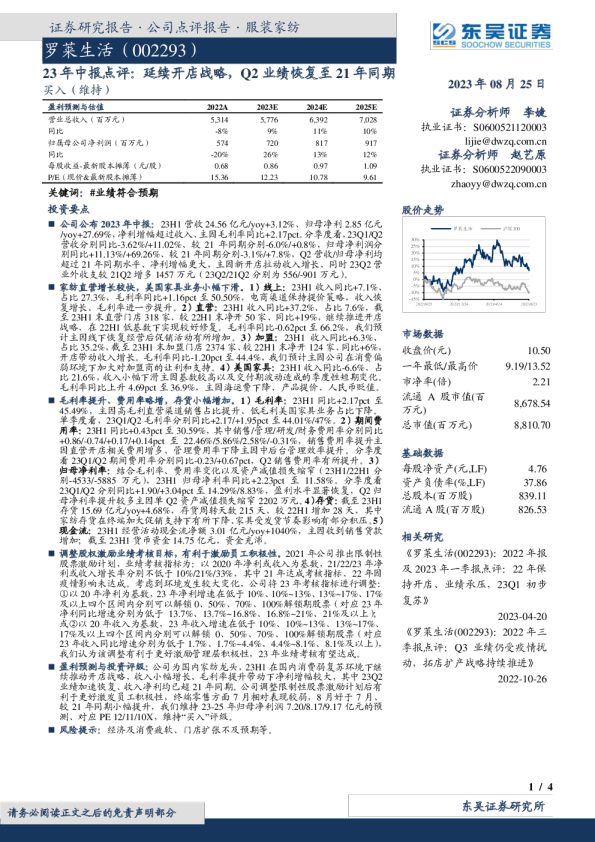

罗莱生活(002293) 证券研究报告·公司点评报告·服装家纺 23年中报点评:延续开店战略,Q2业绩恢复至21年同期 买入(维持) 盈利预测与估值 2022A 2023E 2024E 2025E 营业总收入(百万元) 5,314 5,776 6,392 7,028 同比 -8% 9% 11% 10% 归属母公司净利润(百万元) 574 720 817 917 同比 -20% 26% 13% 12% 每股收益-最新股本摊薄(元/股) 0.68 0.86 0.97 1.09 P/E(现价&最新股本摊薄) 15.36 12.23 10.78 9.61 关键词:#业绩符合预期投资要点 2023年08月25日 证券分析师李婕 执业证书:S0600521120003 lijie@dwzq.com.cn 证券分析师赵艺原 执业证书:S0600522090003 zhaoyy@dwzq.com.cn 股价走势 公司公布2023年中报:23H1营收24.56亿元/yoy+3.12%、归母净利2.85亿元罗莱生活沪深300 /yoy+27.69%,净利增幅超过收入、主因毛利率同比+2.17pct。分季度看,23Q1/Q2 营收分别同比-3.62%/+11.02%、较21年同期分别-6.0%/+0.8%,归母净利润分别同比+11.13%/+69.26%、较21年同期分别-3.1%/+7.8%,Q2营收/归母净利均超过21年同期水平、净利增幅更大,主因新开店拉动收入增长、同时23Q2营业外收支较21Q2增多1457万元(23Q2/21Q2分别为556/-901万元)。 家纺直营增长较快,美国家具业务小幅下滑。1)线上:23H1收入同比+7.1%、占比27.3%,毛利率同比+1.16pct至50.50%,电商渠道保持提价策略,收入恢复增长、毛利率进一步提升。2)直营:23H1收入同比+37.2%、占比7.6%,截至23H1末直营门店318家、较22H1末净开50家、同比+19%,继续推进开店 战略、在22H1低基数下实现较好修复。毛利率同比-0.62pct至66.2%,我们预计主因线下恢复经营后促销活动有所增加。3)加盟:23H1收入同比+6.3%、占比35.2%,截至23H1末加盟门店2374家、较22H1末净开124家、同比+6%,开店带动收入增长。毛利率同比-1.20pct至44.4%,我们预计主因公司在消费偏 弱环境下加大对加盟商的让利和支持。4)美国家具:23H1收入同比-6.6%、占 比21.6%,收入小幅下滑主因基数较高以及交付期波动造成的季度性短期变化。毛利率同比上升4.69pct至36.9%,主因海运费下降、产品提价、人民币贬值。 30% 25% 20% 15% 10% 5% 0% -5% -10% -15% 2022/8/252022/12/242023/4/242023/8/23 市场数据 收盘价(元)10.50 一年最低/最高价9.19/13.52 市净率(倍)2.21 毛利率提升、费用率略增,存货小幅增加。1)毛利率:23H1同比+2.17pct至 45.49%,主因高毛利直营渠道销售占比提升、低毛利美国家具业务占比下降。 流通A股市值(百 万元) 8,678.54 单季度看,23Q1/Q2毛利率分别同比+2.17/+1.95pct至44.01%/47%。2)期间费用率:23H1同比+0.43pct至30.59%,其中销售/管理/研发/财务费用率分别同比 +0.86/-0.74/+0.17/+0.14pct至22.46%/5.86%/2.58%/-0.31%,销售费用率提升主因直营开店相关费用增多、管理费用率下降主因中后台管理效率提升。分季度看23Q1/Q2期间费用率分别同比-0.23/+0.67pct,Q2销售费用率有所提升。3) 归母净利率:结合毛利率、费用率变化以及资产减值损失缩窄(23H1/22H1分 别-4533/-5885万元),23H1归母净利率同比+2.23pct至11.58%。分季度看23Q1/Q2分别同比+1.90/+3.04pct至14.29%/8.83%,盈利水平显著恢复,Q2归母净利率提升较多主因单Q2资产减值损失缩窄2202万元。4)存货:截至23H1存货15.69亿元/yoy+4.68%,存货周转天数215天、较22H1增加28天,其中 家纺存货在终端加大促销支持下有所下降、家具受发货节奏影响有部分积压。5)现金流:23H1经营活动现金流净额3.01亿元/yoy+1040%,主因收到销售货款增加;截至23H1货币资金14.75亿元,资金充沛。 调整股权激励业绩考核目标,有利于激励员工积极性。2021年公司推出限制性股票激励计划,业绩考核指标为:以2020年净利或收入为基数,21/22/23年净利或收入增长率分别不低于10%/21%/33%,其中21年达成考核指标、22年因疫情影响未达成。考虑到环境发生较大变化,公司将23年考核指标进行调整: �以20年净利为基数,23年净利增速在低于10%、10%~13%、13%~17%、17%及以上四个区间内分别可以解锁0、50%、70%、100%解锁期股票(对应23年净利同比增速分别为低于13.7%、13.7%~16.8%、16.8%~21%、21%及以上);或②以20年收入为基数,23年收入增速在低于10%、10%~13%、13%~17%、17%及以上四个区间内分别可以解锁0、50%、70%、100%解锁期股票(对应 23年收入同比增速分别为低于1.7%、1.7%~4.4%、4.4%~8.1%、8.1%及以上),我们认为该调整有利于更好激励管理层积极性,23年业绩考核有望达成。 盈利预测与投资评级:公司为国内家纺龙头,23H1在国内消费弱复苏环境下继续推动开店战略,收入小幅增长、毛利率提升带动下净利增幅较大,其中23Q2业绩加速恢复、收入净利均已超21年同期。公司调整限制性股票激励计划后有 利于更好激发员工积极性,终端零售方面7月相对表现较弱,8月好于7月、较21年同期小幅提升,我们维持23-25年归母净利润7.20/8.17/9.17亿元的预测、对应PE12/11/10X,维持“买入”评级。 风险提示:经济及消费疲软、门店扩张不及预期等。 总市值(百万元)8,810.70 基础数据 每股净资产(元,LF)4.76 资产负债率(%,LF)37.86 总股本(百万股)839.11 流通A股(百万股)826.53 相关研究 《罗莱生活(002293):2022年报及2023年一季报点评:22年保持开店、业绩承压,23Q1初步复苏》 2023-04-20 《罗莱生活(002293):2022年三季报点评:Q3业绩仍受疫情扰动,拓店扩产战略持续推进》 2022-10-26 1/4 东吴证券研究所 表1:23H1公司收入、毛利率、门店按渠道划分情况 23H1收入收入占总营收门店数门店同比 (百万元)YOY比重(家)净变动 (家) 门店环比净变动 (家) 毛利率 毛利率 YOY (+/-) 营收2,4563.1%100.0%2692174 30 45.49% 2.17pct 分渠道线上 671 7.1% 27.3% / / 50.5% 1.16pct 直营 186 37.2% 7.6% 318 50 11 66.2% -0.62pct 加盟 865 6.3% 35.2% 2374 124 19 44.4% -1.20pct 其它 204 -14.5% 8.3% / / 37.1% 4.30pct 美国 530 -6.6% 21.6% / / 36.9% 4.69pct 数据来源:公司公告,东吴证券研究所 2/4 东吴证券研究所 罗莱生活三大财务预测表 资产负债表(百万元) 2022A 2023E 2024E 2025E 利润表(百万元) 2022A 2023E 2024E 2025E 流动资产 4,387 5,176 5,960 6,861 营业总收入 5,314 5,776 6,392 7,028 货币资金及交易性金融资产 1,977 2,981 3,645 4,440 营业成本(含金融类) 2,872 3,124 3,446 3,779 经营性应收款项 667 649 701 752 税金及附加 36 40 45 49 存货 1,637 1,441 1,505 1,556 销售费用 1,140 1,184 1,310 1,441 合同资产 0 0 0 0 管理费用 358 375 415 457 其他流动资产 106 106 109 113 研发费用 113 116 128 141 非流动资产 2,595 2,858 3,116 3,373 财务费用 (23) 30 33 36 长期股权投资 2 2 2 2 加:其他收益 40 40 45 49 固定资产及使用权资产 1,393 1,582 1,754 1,908 投资净收益 19 12 13 14 在建工程 127 127 127 127 公允价值变动 1 0 0 0 无形资产 306 372 451 547 减值损失 (207) (105) (105) (105) 商誉 133 133 133 133 资产处置收益 0 0 0 0 长期待摊费用 103 103 103 103 营业利润 672 853 967 1,084 其他非流动资产 532 539 546 553 营业外净收支 (5) (5) (5) (5) 资产总计 6,982 8,034 9,076 10,234 利润总额 667 848 962 1,079 流动负债 2,124 2,155 2,280 2,419 减:所得税 94 127 144 162 短期借款及一年内到期的非流动负债 571 571 571 571 净利润 573 721 818 918 经营性应付款项 744 770 850 932 减:少数股东损益 0 1 1 1 合同负债 197 203 224 246 归属母公司净利润 574 720 817 917 其他流动负债 611 610 635 671 非流动负债 664 964 1,064 1,164 每股收益-最新股本摊薄(元) 0.68 0.86 0.97 1.09 长期借款 170 470 570 670 应付债券 0 0 0 0 EBIT 630 937 1,048 1,162 租赁负债 398 398 398 398 EBITDA 822 1,062 1,193 1,328 其他非流动负债 96 96 96 96 负债合计 2,787 3,118 3,343 3,583 毛利率(%) 45.96 45.92 46.09 46.23 归属母公司股东权益 4,169 4,889 5,706 6,622 归母净利率(%) 10.79 12.47 12.78 13.04 少数股东权益 26 27 27 28 所有者权益合计 4,194 4,915 5,733 6,651 收入增长率(%) (7.75) 8.70 10.67 9.94 负债和股东权益 6,982 8,034 9,076 10,234 归母净利润增长率(%) (19.59) 25.61 13.41 12.20 现金流量表(百万元) 2022A 2023E 2024E 2025E 重要财务与估值指标 2022A 2023E 2024E 2025E 经营活动现金流 432 1,128 1,011 1,163 每股净资产(元) 4.96 5.83 6.80 7.89 投资活动现金流 (240) (882) (896) (913) 最新发行在外股份(百万股 839 839 839 839 筹资活动现金流 (156) 258 50 46 ROIC(%) 10.73 13.62 13.07 12.69 现金净增加额 47 504 165 295 ROE-摊薄(%) 13.76 1