医药生物行业07月周报:关注国产替代、创新的投资机会

AI智能总结

AI智能总结

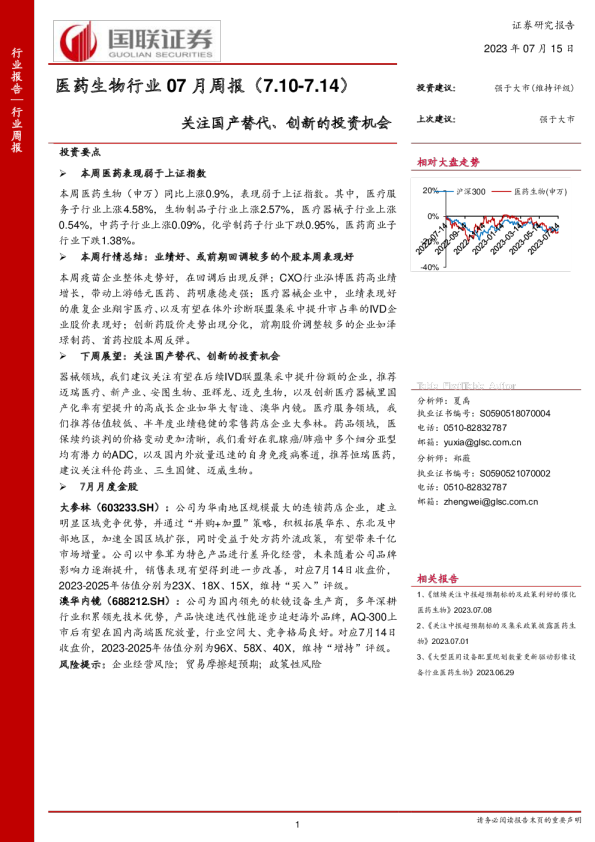

本周医药表现弱于上证指数 本周医药生物(申万)同比上涨0.9%,表现弱于上证指数。其中,医疗服务子行业上涨4.58%,生物制品子行业上涨2.57%,医疗器械子行业上涨0.54%,中药子行业上涨0.09%,化学制药子行业下跌0.95%,医药商业子行业下跌1.38%。 本周行情总结:业绩好、或前期回调较多的个股本周表现好 本周疫苗企业整体走势好,在回调后出现反弹;CXO行业泓博医药高业绩增长,带动上游皓元医药、药明康德走强;医疗器械企业中,业绩表现好的康复企业翔宇医疗、以及有望在体外诊断联盟集采中提升市占率的IVD企业股价表现好;创新药股价走势出现分化,前期股价调整较多的企业如泽璟制药、首药控股本周反弹。 下周展望:关注国产替代、创新的投资机会 器械领域,我们建议关注有望在后续IVD联盟集采中提升份额的企业,推荐迈瑞医疗、新产业、安图生物、亚辉龙、迈克生物,以及创新医疗器械里国产化率有望提升的高成长企业如华大智造、澳华内镜。医疗服务领域,我们推荐估值较低、半年度业绩稳健的零售药店企业大参林。药品领域,医保续约谈判的价格变动更加清晰,我们看好在乳腺癌/肺癌中多个细分亚型均有潜力的ADC,以及国内外放量迅速的自身免疫病赛道,推荐恒瑞医药,建议关注科伦药业、三生国健、迈威生物。 7月月度金股 大参林(603233.SH):公司为华南地区规模最大的连锁药店企业,建立明显区域竞争优势,并通过“并购+加盟”策略,积极拓展华东、东北及中部地区,加速全国区域扩张,同时受益于处方药外流政策,有望带来千亿市场增量。公司以中参茸为特色产品进行差异化经营,未来随着公司品牌影响力逐渐提升,销售表现有望得到进一步改善,对应7月14日收盘价,2023-2025年估值分别为23X、18X、15X,维持“买入”评级。 澳华内镜(688212.SH):公司为国内领先的软镜设备生产商,多年深耕行业积累领先技术优势,产品快速迭代性能逐步追赶海外品牌,AQ-300上市后有望在国内高端医院放量,行业空间大、竞争格局良好。对应7月14日收盘价,2023-2025年估值分别为96X、58X、40X,维持“增持”评级。 风险提示:企业经营风险;贸易摩擦超预期;政策性风险 1行情回顾与下周投资策略 本周申万医药生物同比上涨0.90%,表现弱于上证指数。其中,医疗服务子行业上涨4.58%,生物制品子行业上涨2.57%,医疗器械子行业上涨0.54%,中药子行业上涨0.09%,化学制药子行业下跌0.95%,医药商业子行业下跌1.38%。 本周疫苗企业整体走势好,回调后出现反弹;泓博医药高业绩增长带动CXO子行业走强;医疗器械企业中,业绩表现好的康复企业翔宇医疗、以及有望在体外诊断联盟集采中提升市占率的IVD企业表现好;创新药企业股价走势则出现分化,前期调整较多的企业如泽璟制药、首药控股本周表现较好。 下周投资策略: 医疗器械:二季度业绩预期是近期主线,基于2022年Q2低基数的复苏有望引领个股增长。7月安徽体外诊断联盟集采或将进一步披露信息,利空情绪阶段性落地,对于子行业估值压制有望修复。细分子行业,包括诊断、高值耗材等,月度同比增长数据将是印证复苏力度的量化指标,重点推荐经营情况良好,产品力处于行业领先位置的个股,包括迈瑞医疗、新产业、安图生物、亚辉龙、迈克生物,建议关注在临床细分检测菜单具有优势的公司,包括科美诊断等,建议关注受益院内复苏的耗材公司,如南微医学、心脉医疗等;政策上对创新医疗器械注册、落地有所倾斜,在部分国产化率较低的细分赛道,进口替代有望加速,持续推荐高成长性赛道代表企业,包括华大智造、澳华内镜,建议关注开立医疗、南微医学等。 医疗服务:本周眼科医疗服务反弹。我们认为业绩是估值的基础,我们认为目前港股医疗服务的估值处于历史低位,但其基本面仍然向好,建议关注海吉亚医疗、固生堂、锦欣生殖、瑞尔集团。我们认为药店行业估值水平仍处于历史较低水平,药店行业的发展逻辑并未发生较大的变化,随着老店增速提升、门诊统筹政策的逐步落地,部分公司H1业绩仍然稳健、逐步向好,推荐大参林,建议关注老百姓、健之佳。 制药:7月4日国家医保局发布医保谈判药品相关的征求意见稿,相比2022年的文件,新的谈判规则减少了价格的不确定性,我们继续看好创新药,包括ADC、自免。 我们看好ADC药物,2023ASCO会议中,2款TROP2ADC药物,Dato-Dxd和Trodelvy分别展现出在EGFR野生型肺癌,以及HR+/HER2-阴性的乳腺癌中的治疗潜力;2023CSCO乳腺癌指南纳入2款HER2ADC药物,我们看好ADC药物的前景。结合乳腺癌治疗中达尔西利的1线适应症批准、吡咯替尼1线适应症批准,我们继续推荐恒瑞医药,建议关注科伦药业、迈威生物。 我们看好自身免疫病赛道,诺华IL-17药物苏金单抗中国市场快速放量,恒瑞医药、智翔金泰、三生国健进展国内前三,其中恒瑞医药、智翔金泰的IL-17产品有望2024年上半年上市,三生国健IL-17药物有望在3季度获得三期临床的主要数据读出。荣昌生物推进其自免药物泰它西普的全球多中心的III期临床,国内自免药物也有潜在出海或对外授权的机会,自身免疫病赛道投资价值凸显。我们推荐覆盖广泛的恒瑞医药,建议关注三生国健。 2产业及政策总结 国家药监局发布《药品网络销售禁止清单(第一版)》有关问题的复函 7月10日,国家药品监督管理局发布《药品网络销售禁止清单(第一版)》有关问题的复函。复函指出:《药品网络销售禁止清单(第一版)》(下称《清单》)第二项第(二)款“含麻醉药品口服复方制剂”,具体参照《食品药品监管总局办公厅关于进一步加强含麻醉药品和曲马多口服复方制剂购销管理的通知》(食药监办药化监〔2014〕111号)中所列产品名单执行;复合包装产品中包含《清单》中第二项第(四)款所列药品的单方制剂,应按照禁售清单执行。如:雌二醇片/雌二醇地屈孕酮片复合包装含有单方制剂雌二醇片,属于《清单》中禁止通过网络销售的品种。 国家药监局发布《人乳头瘤病毒疫苗临床试验技术知道原则(试行》 7月12日,国家药品监督管理局发布《人乳头瘤病毒疫苗临床试验技术知道原则(试行》。原则中提出将临床设计环节分为第一代疫苗和迭代疫苗两部分,即如果上一代疫苗采用公认组织病理学终点,完成了保护力试验并符合上市要求,迭代疫苗可接受以病毒学终点12个月高危型持续感染(PI12)申报上市。 3一级投融资热点跟踪 本周海内外一级投融资均聚焦于医疗服务、创新药物研发、医疗技术研发。此外,医疗器械等方向也是本周国内投融资热点。 图表1:本周一级投融资事件(海外投融资金额前十,国内投融资金额前十) 4二级医药公司动态更新 4.1重要公司公告 图表2:本周重要公司公告 4.2医药公司业绩预告 本周SW医药共有47家企业披露2023年H1业绩预告。2023H1净利润增速为正值的公司有32家,其中增速>100%、50%<增速≤100%、0%<增速≤50%分别为13家、9家、10家。净利润增速为负值的公司有15家,其中-50%<增速≤0%、-100%<增速≤-50%和增速<-100%分别为2家、9家、4家。 图表3:本周 4.3拟上市公司动态 7月12日,山东百诺医药股份有限公司在创业板已获问询。公司致力于打造国内领先的医药研发技术平台公司,于2000年8月成立,业务范围包括仿制药(3/4类)研究与开发、创新药(1/2类)研究与开发、药物一致性评价、生物等效性研究(BE)及生物样本检测、包材相容性试验、药品国内/国际注册与咨询、上市后药品不良反应监测。 5一周行情更新 本周医药生物(申万)同比上涨0.9%,表现弱于大盘。本周上证综指上涨1.29%,报3237.7点,中小板上涨1.69%,报7221.29点,创业板上涨2.53%,报2224.1点。医药生物(申万)同比上涨0.9%,报8464.32点,表现弱于上证0.38个pp,弱于中小板0.79个pp,弱于创业板1.63个pp。 图表4:医药生物行业相比其他指数的涨跌幅情况 本周医疗服务子行业涨幅较大。本周医疗服务子行业上涨4.58%,生物制品子行业上涨2.57%,医疗器械子行业上涨0.54%,中药子行业上涨0.09%,化学制药子行业下跌0.95%,医药商业子行业下跌1.38%。 图表5:SW医药各子行业周涨跌幅 图表6:SW医药生物行业个股周涨幅前十 图表7:SW医药生物行业个股周跌幅前十 6风险提示 企业经营风险;贸易摩擦超预期;政策性风险