动态点评:转型文旅驱动业绩高增长,需求释放助力长期发展

AI智能总结

AI智能总结

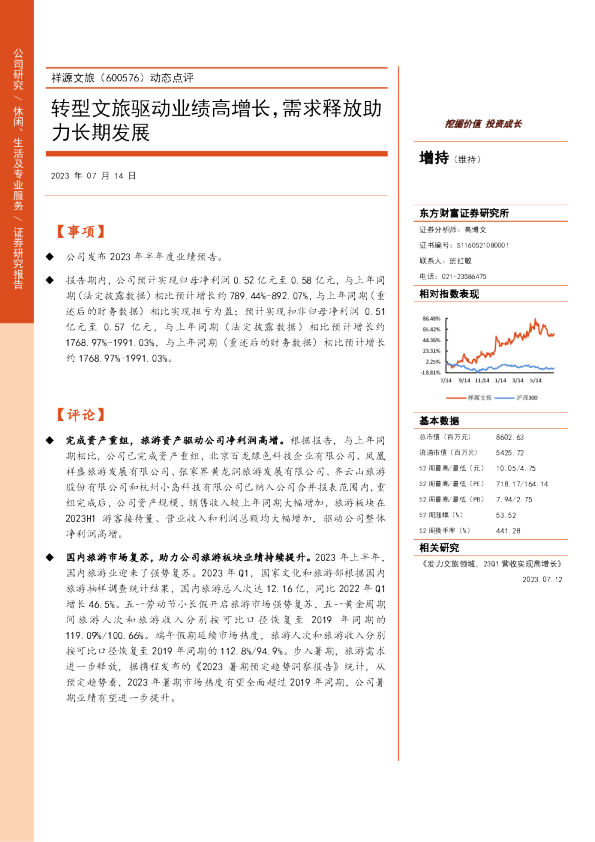

祥源文旅(600576)动态点评 / 转型文旅驱动业绩高增长,需求释放助力长期发展 2023年07月14日 挖掘价值投资成长 增持(维持) / 【事项】 公司发布2023年半年度业绩预告。 报告期内,公司预计实现归母净利润0.52亿元至0.58亿元,与上年同期(法定披露数据)相比预计增长约789.44%-892.07%,与上年同期(重述后的财务数据)相比实现扭亏为盈;预计实现扣非归母净利润0.51亿元至0.57亿元,与上年同期(法定披露数据)相比预计增长约1768.97%-1991.03%,与上年同期(重述后的财务数据)相比预计增长约1768.97%-1991.03%。 【评论】 完成资产重组,旅游资产驱动公司净利润高增。根据报告,与上年同期相比,公司已完成资产重组,北京百龙绿色科技企业有限公司、凤凰祥盛旅游发展有限公司、张家界黄龙洞旅游发展有限公司、齐云山旅游股份有限公司和杭州小岛科技有限公司已纳入公司合并报表范围内,重组完成后,公司资产规模、销售收入较上年同期大幅增加,旅游板块在2023H1游客接待量、营业收入和利润总额均大幅增加,驱动公司整体净利润高增。 国内旅游市场复苏,助力公司旅游板块业绩持续提升。2023年上半年,国内旅游业迎来了强势复苏。2023年Q1,国家文化和旅游部根据国内旅游抽样调查统计结果,国内旅游总人次达12.16亿,同比2022年Q1增长46.5%。五一劳动节小长假开启旅游市场强势复苏,五一黄金周期间旅游人次和旅游收入分别按可比口径恢复至2019年同期的119.09%/100.66%。端午假期延续市场热度,旅游人次和旅游收入分别按可比口径恢复至2019年同期的112.8%/94.9%。步入暑期,旅游需求进一步释放,据携程发布的《2023暑期预定趋势洞察报告》统计,从预定趋势看,2023年暑期市场热度有望全面超过2019年同期,公司暑期业绩有望进一步提升。 东方财富证券研究所 证券分析师:高博文 证书编号:S1160521080001 联系人:班红敏 电话:021-23586475 相对指数表现 86.48% 65.42% 44.36% 23.31% 2.25% -18.81% 7/149/1411/141/143/145/14 祥源文旅 沪深300 基本数据总市值(百万元) 8602.63 流通市值(百万元) 5425.72 52周最高/最低(元) 10.05/4.75 52周最高/最低(PE) 718.17/164.14 52周最高/最低(PB) 7.94/2.75 52周涨幅(%) 53.52 52周换手率(%) 441.28 相关研究 《发力文旅领域,23Q1营收实现高增长》 2023.07.12 公司研究 休闲 、生活及专业服务 证券研究报告 【投资建议】 短期内,疫情恢复,旅游市场热度加速恢复,公司2023年旅游板块有望持续高增。中长期,公司完成市场重组后,积极推动板块协同发展,探索文化IP+旅游+科技的特色文旅新模式,把握市场机遇,推动精细化管理和创新产品服务,看好公司未来转型。我们维持预计公司2023-2025年收入分别为5.36/6.84/8.07亿元,归母净利润分别为1.52/2.03/2.45亿元,对应EPS分别为0.14/0.19/0.23元,PE分别为57.85/43.14/35.85倍,维持“增持”评级。 盈利预测 项目\年度 2022A 2023E 2024E 2025E 营业收入(百万元) 360.26 536.22 683.73 807.41 增长率(%) -18.22% 48.84% 27.51% 18.09% EBITDA(百万元) 90.02 285.96 360.63 425.35 归属母公司净利润(百万元) 21.88 151.66 203.38 244.74 增长率(%) -35.30% 593.08% 34.10% 20.34% EPS(元/股) 0.02 0.14 0.19 0.23 市盈率(P/E) 399.00 57.85 43.14 35.85 市净率(P/B) 3.18 3.10 2.89 2.68 EV/EBITDA 90.33 28.01 21.16 16.92 资料来源:Choice,东方财富证券研究所 【风险提示】 行业政策风险; 旅游市场恢复不及预期风险;业务转型不及预期风险。 东方财富证券股份有限公司(以下简称“本公司”)具有中国证监会核准的证券投资咨询业务资格分析师申明: 作者具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。 投资建议的评级标准: 报告中投资建议所涉及的评级分为股票评级和行业评级(另有说明的除外)。评级标准为报告发布日后3到12个月内的相对市场表现,也即:以报告发布日后的3到12个月内的公司股价(或行业指数)相对同期相关证券市场代表性指数的涨跌幅作为基准。其中:A股市场以沪深300指数为基准;新三板市场以三板成指(针对协议转让标的)或三板做市指数(针对做市转让标的)为基准;香港市场以恒生指数为基准;美国市场以标普500指数为基准。 股票评级 买入:相对同期相关证券市场代表性指数涨幅15%以上; 增持:相对同期相关证券市场代表性指数涨幅介于5%~15%之间;中性:相对同期相关证券市场代表性指数涨幅介于-5%~5%之间;减持:相对同期相关证券市场代表性指数涨幅介于-15%~-5%之间;卖出:相对同期相关证券市场代表性指数跌幅15%以上。 行业评级 强于大市:相对同期相关证券市场代表性指数涨幅10%以上; 中性:相对同期相关证券市场代表性指数涨幅介于-10%~10%之间;弱于大市:相对同期相关证券市场代表性指数跌幅10%以上。 免责声明: 本研究报告由东方财富证券股份有限公司制作及在中华人民共和国(香港和澳门特别行政区、台湾省除外)发布。 本研究报告仅供本公司的客户使用。本公司不会因接收人收到本报告而视其为本公司的当然客户。 本研究报告是基于本公司认为可靠的且目前已公开的信息撰写,本公司力求但不保证该信息的准确性和完整性,客户也不应该认为该信息是准确和完整的。同时,本公司不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司会适时更新我们的研究,但可能会因某些规定而无法做到。除了一些定期出版的报告之外,绝大多数研究报告是在分析师认为适当的时候不定期地发布。 在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需求。客户应考虑本报告中的任何意见或建议是否符合其特定状况,若有必要应寻求专家意见。本报告所载的资料、工具、意见及推测只提供给客户作参考之用,并非作为或被视为出售或购买证券或其他投资标的的邀请或向人作出邀请。 本报告中提及的投资价格和价值以及这些投资带来的收入可能会波动。过去的表现并不代表未来的表现,未来的回报也无法保证,投资者可能会损失本金。外汇汇率波动有可能对某些投资的价值或价格或来自这一投资的收入产生不良影响。 那些涉及期货、期权及其它衍生工具的交易,因其包括重大的市场风险,因此并不适合所有投资者。 在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。 本报告主要以电子版形式分发,间或也会辅以印刷品形式分发,所有报告版权均归本公司所有。未经本公司事先书面授权,任何机构或个人不得以任何形式复制、转发或公开传播本报告的全部或部分内容,不得将报告内容作为诉讼、仲裁、传媒所引用之证明或依据,不得用于营利或用于未经允许的其它用途。 如需引用、刊发或转载本报告,需注明出处为东方财富证券研究所,且不得对本报告进行任何有悖原意的引用、删节和修改。